2018年4月3日,Spotify通過直接上市在美國紐約證券交易所上市。作為全球首個在紐交所直接上市的互聯網科技公司,Spotify的上市之路一直備受關注,再加上前段時間CDR規則出台及各國交易所修改上市規則,更是引起了各界的熱議。藉此,法經筆記編譯了由Marc D. Jaffe 、Greg Rodgers(Spotify上市法律顧問Latham & Watkins 律所的律師)和Horacio Gutierrez(Spotify的法務總監)所共同撰寫的文章,希望能對其直接上市的相關制度和背景有更全面的了解。(文末有驚喜哦~)

如果將Spotify的直接上市比喻成一首歌,那麼這首歌一定會居於2018年「今日熱門歌曲」榜單的榜首,因為自Spotify宣布其將採用「直接上市」這一極具突破和創新的結構上市之後,已經吸引了許多金融媒體和市場參與者的關注。

Latham是Spotify本次直接上市的法律顧問,在後文的案例分析中,Latham的律師Marc D. Jaffe和 Greg Rodgers,以及Spotify的法律總監Horacio Gutierrez 將為大家分享了一些關於該交易幕後的故事,包括Spotify為什麼選擇直接上市、如何操作直接上市、以及在上市過程中Spotify遇到的障礙等。

一、什麼是直接上市?為什麼選擇直接上市?

直接上市(DPO,Direct Public Offering)是指一個公司的流通股無需首次或二次承銷發行即可在證券交易所掛牌,該公司現有的股東(如員工或早期的投資者等)可以自由地在證券交易所出售其所持有的股份。因為少了承銷發行這一環節,因此在直接上市中無需承銷商的參與。這也就意味着傳統IPO的幾個典型特點如股份鎖定(lock-up agreements)、價格穩定機制(price stabilization activities)等在直接上市中都看不到。

2017年5月,Spotify首次和Latham接洽表達其想要成為公眾公司的意願,同時它還希望能夠實現一些與美國傳統IPO流程不太相同的目標,尤其是以下這幾點:

1. 為現有的股東持有的股票提供更大的流動性(變現機會),但是不用融資,也無須受標準股份鎖定協議的約束;

2. 讓所有的買方和賣方都能自由地買賣公司的股票,進而使得Spotify的現有股東能夠在公司上市後以市場價迅速賣出其所持股票;

3. 以最大的透明度開展上市相關工作,並實行市場驅動的價格發現機制。

Spotify之前已經從私募市場中獲得充足的資金支持,因此它對融資並無迫切的需求。所以考慮到Spotify股東的龐大及多樣化,Spotify又是一個全國規模的知名品牌,有一個相對容易理解的商業模式和較為透明的企業文化,因此Spotify才認為通過直接上市的流程能夠達成其上述目標。

Spotify的直接上市目標

以下將分別討論Spotify的上述目標:

第一,為股東持有的股票提供流動性。

閉鎖(私人)公司的股東面臨的一個最大局限是:他們不能自由地在證券交易所出售所持有的股份。IPO可以解決這個問題,但需以股份鎖定協議(以及其他的東西)為代價。這些股份鎖定協議通常是IPO項目中承銷商要求的,限制現有股東和發行人在上市後180天內對IPO以外的股票進行額外銷售,目的是避免潛在的發行後的股票供應而導致市場波動。在擯棄了承銷發行環節之後,Spotify在上市時無需簽訂股份鎖定協議也能夠達成其想要為股東提供流動性的目的,並且,Spotify的股東們也能夠迅速在紐交所自由地出售他們所持的股票。

第二,平等對待所有的買方和賣方。

Spotify 想要為所有買賣其股票的投資者提供自由買賣股票的機會。傳統的IPO僅允許有限的投資者參與,包括:公司以及願意在IPO中轉售其所持股份的某些現有股東;投行的承銷團;在IPO中以招股說明書首頁載明的價格獲的股票初始分配的投資者。機構投資者在初始分配中通常佔據優勢地位,但在Spotify的直接上市中,沒有固定數量的股票被出售給公眾投資者,也沒有根據公開發售價格提供分配,相反,任何一個潛在的買者都可以向其選擇的經銷商、以其認為合適的任何價格下單。並且,這些訂單的價格都將成為紐交所定價的一部分。這種公開、允許幾乎所有的現有股票持有者可以出售股票、允許幾乎所有的投資者購買其股票等的特點,都成為Spotify的股票進行公開交易的強大市場驅動力。

因為幾乎所有的現有股東都有機會參與Spotify第一天的交易,因此選擇賣出的股東也能夠以市場價格、而不是傳統IPO流程中所要求的初始價格(即傳統上所理解的發行價格)將其股票售出。並且,對這些股東而言,上市第一天即能以市場價出售其股票對於他們而言及其有益。2017年,美國IPO企業交易首日的平均收益率(學術上也稱為抑價率underpricing)為11.8%,與2016年的11.4%相比稍有上升,但是低於長期平均值13%。

截至2018年3月28日,2018年IPO的首日平均收益率為13.2%。2018年4月3日,紐交所在Spotify公開交易當日公布的市場初始參考價格為每股132美元,但Spotify的開盤價為每股165.9美元,比紐交所給出的參考價高出25.7%。Spotify首日的收盤價為每股149.01美元,比開盤價低了10.2%,但依舊比紐交所給出的參考價高12.9%。

第三,以最大透明度開展上市相關工作,並實現市場驅動的價格發現。

Spotify想要通過提高透明度來實行市場驅動的價格發現機制。為了實現這個目的,Spotify在上市前向公眾提供了傳統公眾公司式的指引:2018年3月26日,在其股票公開交易前的一周,Spotify發佈了一份指引,該指引涉及的範圍與已經上市公司一樣,包括對其第一季度和2018年全年的財務預期。

並且,通過「投資者開放日」(Investor Day),Spotify使得其投資者宣傳的過程也變得更透明。一般的IPO路演針對的主要是機構投資者,不同於此,Spotify舉辦的「投資者開放日」由整個領導團隊主持,並且全程直播,全世界的投資者都能夠觀看。於是,隨着透明度的提高,再加上沒有股份鎖定協議,Spotify認為由市場驅動的供需雙方的力量會使得其股票的價格達到自然均衡。Spotify在紐交所上市後的估值即是市場力量驅動的結果:紐交所提供一個平台將買方和賣方聯繫在了一起。

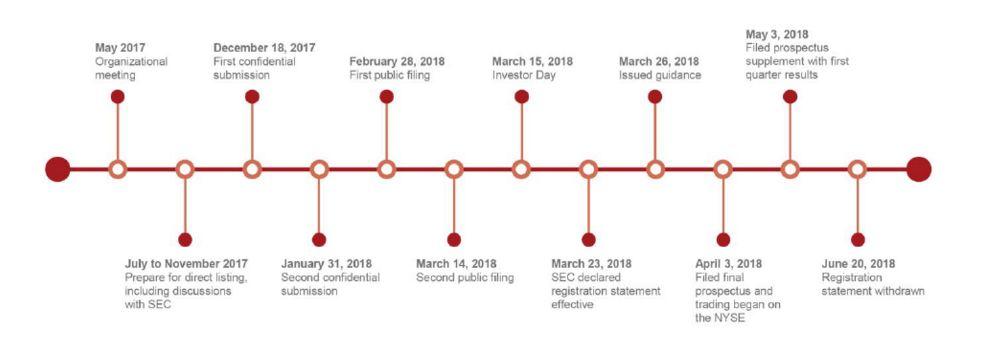

三、Spotify的直接上市之路

由於Spotify設計出來的直接上市流程不同於傳統承銷型的上市流程,因此Spotify需要與美國證監會、紐交所及其財務、法律顧問緊密合作,才能夠在《證券法》《證券交易法》《紐交所上市規則》及投資者的期待下順利實現其直接上市的目標。Spotify的直接上市之路有許多不同於傳統IPO的特點,但最具代表性的包括以下幾點:

1.註冊聲明(registration statement)

Spotify是外國私人發行人,因此需要向SEC提交表F-1的註冊聲明。但因為Spotify沒有對外出售任何股票,並且也沒有任何現有股東進行協議轉讓(Coordinated sales),因此其註冊聲明的表格採用的是轉售註冊聲明(resale registration statement)。這也就是說只要註冊聲明是有效的,並且招股說明書是最新的,那麼現有股東就被允許轉售其股份。儘管轉售註冊聲明中大部分的信息都和IPO註冊聲明所要求的信息是重合的(兩者使用的是同一張申請表格Form F-1),但還是有許多重要的不同點,包括:(1)在註冊聲明上登記的股份;(2)在招股說明書首頁記載的「善意預估(bona fide estimate)」的價格區間;(3)招股說明書中的分配方案,說明如何根據註冊聲明出售股票。

2.股份註冊:144規則下的轉售

在一個IPO項目中,註冊聲明表上記載了將要被公司或任何股東出售的股票,並且通常來說除此之外的所有其他股票在180天內都會被禁售,但Spotify想要保證其現有股東能夠在第一個交易日就能夠出售其股票。因此,為了達成此目的,Spotify有兩個選擇:要麼選擇登記其所有股東的股份,要麼保證其所有的股東能夠豁免註冊(如144規則)而出售股份。於是,Spotify註冊登記了那些被其關聯公司和非關聯公司未持有超過一年的股份,以及其他不滿足144規則中銷售條件的股份。Spotify也註冊了員工持有的股份,目的是為了滿足監管的要求,因為在直接上市中員工轉售股票可能會違反《證券法》關於豁免的規定。因為根據144規則,所有非關聯公司的股東持有股份超過一年的,無需註冊聲明都可以立即出售其股份。

Spotify想要在註冊聲明生效後的90天內保持其註冊聲明是有效的。這一期間是為了確保能夠適用144規則下的「轉售安全港規則」,根據該規則,發行人必須滿足《證券交易法》關於至少90天報告期的要求,並且按時提交所有要求的報告。在144規則下,關聯公司或非關聯公司持有股份至少六個月後才可以出售,但同時必須滿足該規則的其他要求。因此,在滿足這些報告的要求之前,根據144規則,無論是關聯公司還是非關聯公司持股不超過一年的都無法出售其股票。

3.價格區間

傳統的IPO中,預披露的招股說明書中會披露股票預期售價的區間範圍。這個範圍是SEC發佈的S-K規則502(B)(3)條所要求的,通常由發行人、任何想要出售股票的股東、以及承銷商根據IPO的預期交易價格來確定。

但是因為Spotify不發新股,且其管理層不干預初始定價,因此在預披露的招股說明書中無法披露此項。但矛盾的是,沒有合適的招股說明書,Spotify又無法進行投資者宣傳。因此,解決的辦法在於怎樣解讀S-K規則501(b)(3)條下規定的「價格」的確定方法。預披露招股說明書中表明,Spotify的開盤價是根據紐交所從證券經紀商處獲得的買方和賣方的訂單價格來確定的。紐交所指定的做市商和Spotify的財務顧問經協商後,根據紐交所的規則,將使用這些訂單來決定股票的開盤價。並且,為了保持其上市流程的透明,Spotify在其預披露招股說明書和最終的招股說明書中都披露了近期私人交易中,其股票每股的最高售價和最低售價。

4.分銷方案

因為直接上市中沒有承銷環節,因此註冊聲明中也不包括承銷的部分。但是,註冊聲明中多了一個分銷方案(分銷方案是轉售註冊證聲明的一個必要組成部分)。為了模擬上市公司的股票交易過程,分銷方案被限制只能由經紀商在公開交易所或已註冊的可替代進行交易的場所中進行。但是又考慮到Spotify既沒有承銷商,也沒有現有股東自行組織的出售,因此,分銷的方法也比一般的轉售註冊聲明要更少。但是,總的來說這個披露實現了Spotify的目標:即為股東提供流動性,但同時避免了有專門組織的銷售流程(可能會被視為承銷)。

分銷方案同時也詳細描述了紐交所指定的做市商角色,包括必須和Spotify的財務顧問就股票的開盤價進行商議。分銷方案也明確了做市商在進行股票交易、以及保障Spotify的股票有序交易兩方面的活動無需和Spotify進行協商。

5.財務顧問的角色

因為沒有承銷團,因此Spotify找了高盛、摩根斯坦利和 Allen & Company LLC作為其財務顧問。財務顧問在該案中的角色較明確,包括:幫助Spotify確定上市的目標、協助其進行註冊聲明、協助其進行公開講演、以及其他的公開宣傳活動等。摩根斯坦利同時還被指派為Spotify的財務顧問代表,根據紐交所直接上市規則的要求,代表Spotify與紐交所指定的做市商進行協商。

在整個上市過程中,財務顧問沒有參與到任何簿記中去,也沒有參加投資者會議,沒有進行詢價(例外是根據紐交所的規則,摩根斯坦利需要和紐交所指定的做市商進行商議),也沒有像在傳統IPO中那樣為客戶進行價格支持或價格穩定(price stabilization)。

6.投資者宣傳

傳統IPO中,承銷商通常會和擬上市公司的代表(一般是CEO或CFO)進行一至兩周的路演,和機構投資者(潛在的買方)進行一系列小組會議,或與大的機構投資者進行一對一的會議,散戶投資者則可以通過互聯網觀看免費的路演錄播視頻。以上這些會議都是為了幫助承銷商更好的了解投資者對擬上市公司的興趣,進而預估對擬上市公司股票的需求量。但是,Spotify為了提高透明度,加上它不需要book-building,因此,它沒有採用傳統IPO路演的方式,而是舉行了大規模的投資者日。

Spotify創始人兼CEO Daniel Ek

儘管有所不同,但在SEC的規則之下,Spotify的投資者日依舊還是被定義為路演。因為Spotify提交了保密性審查(confidential review)的註冊申請,因此SEC要求其須在路演(或者說投資者日)舉行15日前公開提交註冊申請。公開提交的註冊申請中須包括符合證券法第10(b)節要求的預招股說明書(「red herring」 prospectus)。預招股說明書中最關鍵的一點是在封面有一個股價的「善意預估」區間,這也就是說Spotify需要向投資者說明其定價的方法,並披露其最近私人交易中每股的最高和最低價格。最後,與對傳統IPO的要求一樣,投資者日使用的材料必須和註冊聲明中填寫的信息保持一致。

Spotify於2018年2月28日公開提交了註冊申請,並於3月15日舉行了投資者日。投資者日持續了兩小時,時長為傳統IPO中小組會議的兩倍。投資者日上進行報告的不僅僅是CEO和CFO,還包括Spotify整個領導班子,並且投資者日的內容進行網上直播,所有感興趣的人都可以觀看。但是因為其財務顧問沒有參加投資者會議,因此Spotify的投資者宣傳工作由其內部管理團隊負責。

7.有效期和上市前期(Post-Effectiveness and Pre-Listing Period)

SEC的審查和評估流程基本上和傳統的IPO流程保持一致,但是由於直接上市的特點,SEC 1/3的工作人員的反饋涉及直接上市的結構與風險、確定開盤價的流程以及財務顧問和指定做市商的角色等問題。在針對Form F-1的意見信中,SEC工作人員關注的重點在於強調Spotify是一種新的上市方式,因此其交易量和股價可能比採用傳統IPO的企業更具波動性。2018年3月23日,在Spotify提交註冊三個月後,SEC宣布其註冊聲明有效。

在IPO的流程中,SEC聲明註冊有效(effectiveness)就意味着路演的結束,也就是擬上市公司的股票已準備好定價並在定價後一日開始進行交易。但是Spotify走了一條不一樣的路,它決定將其首次交易放在定價後的一周,即2018年4月3日。原因是:第一,Spotify希望根據證券交易法的規定,向市場按標準的公眾公司式的指引進行披露(包括其第一季度和2018全年度的財務預期),然後使得投資者在上市和交易前能夠適應和消化這些信息,從而實現其透明性的目標。第二,為了滿足現有股東對流動性(變現)的需求,以及實現所有買家和賣家的平等交易,Spotify想要確保現有股東在首個交易日前有足夠的時間通過存托信託公司(Depository Trust Company,DTC)將他們持有的股票存入經紀賬戶。這樣一來,現有的股東從敲鐘開始的那一刻就可以進行交易了。但是,進行這種存托的工作絕大部分都只能在註冊聲明生效後進行。

8.紐交所的政策制定

通常來說,紐交所希望IPO公司都能夠做一個有效的承銷承諾(underwriting commitment),通過轉移到另一個市場或分立,在任何一個場合,公司都必須表明他們已經滿足了特定的公眾浮動門檻(public float thresholds)。但基於個案分析,紐交所有能力讓先前沒有在SEC註冊的私人公司上市,如果這些公司基於以下兩者能夠證明其公眾持股的總市值達到1億美元:(1)一個獨立第三方的估值,(2)發行人未經註冊的證券在國家證券交易所、或註冊的經紀交易商、或私募市場中有最近交易的價格和記錄。對於第二條,Spotify儘管有私人轉售股票的記錄,卻不滿足紐交所的要求。

因此,為了允許修改規則以滿足Spotify一類的公司直接上市,紐交所於2017年3月與SEC開始了正式的披露流程。這一流程於2018年2月完成,當時SEC批准紐交所出台的一項新規則,新規則為發行人的私募市場提供了例外:(1)獨立第三方估值其公眾持有股票的總市值至少為2.5億美元;(2)在確定開盤價時聘請紐交所指定的做市商為其財務顧問。Spotify的股票不涉及在私募市場的交易,並且其公眾持有股票的總市值高於2.5億美元,因此其能夠利用紐交所的新規則實現直接上市。

9.規則M

Spotify直接上市所具有的特點使得SEC的工作人員進行了多輪的問詢,問詢的問題包括:現有股東根據Form F-1登記聲明,進行其股份轉售是否會構成「發行(offering)」?如果答案是肯定的話,根據證券交易法下的M規則,當這種「發行」與公司所進行的投資關係、宣傳的活動一起來看,就勢必會構成「分銷(distribution)」。

M規則實際上包含了一系列的預防性條款,旨在通過防止在證券發行中具有經濟上利害關係的人的操縱行為,從而維持證券發行程序的完整性。在傳統的IPO中,M規則的適用是預設性的,並且其要求也易於理解和執行,包括定價前和定價後的「限制期間(restricted period)」的界定。但在直接上市的場合下,因為沒有承銷商來確定發行價,並且分配並出售給公眾的股份也沒有確定的數量,因此導致如果適用M規則,將不知道怎麼確定「限制期間」下的起始日期。

為了解決以上這些問題,同時讓Spotify的直接上市不受限於M規則下關於「分銷(distribution)」的規定,Spotify想要SEC出具一份「無異議函(no-action letter)」,並且它也成功了。根據「無異議函」,SEC在以下兩個的限制期限內,將不會對Spotify、Spotify的財務顧問或註冊股東進行執法:第一,在指定的做市商確定了Spotify股票的開盤價之前的5個工作日;第二,開始在紐交所的二級市場進行交易。

在獲得此「無異議函」後,Spotify向股東和市場清晰的表明了公司在直接上市過程中的哪些交流活動時被允許的,並表明正常的交易活動也將在上市日恢復(也就是是首次交易之後)。

10.上市

2018年4月3日,Spotify在紐交所公開交易。紐交所預銷售公布出來的首次徵詢價格為132美元/股,這和在招股說明書首頁披露的2018年1月1日至2018年3月14日期間所進行的私人交易的每股最高售價(132.5美元/股)保持一致。鑒於承銷商在向投資者出售股票時缺乏初始的「公開價格」,因此指定的做市商需要較長的時間才能將買賣訂單達致開盤交易價的均衡點。Spotify當天的交易持續開放至美國東部時間12:30。股票的開盤價為165.9美元/股,首個交易日的交易量為 30,526,500股,其中178,112,840 股是已發行在外的,最終以每股149.01美元/股收盤。此外,Spotify首個交易日股票交易的波動性相較於過去10年間上市的大型科技企業而言也較低,股票交易的波動率僅為12.3%。但總體上來說,成功上市就已經實現了Spotify上市的目的。

四、回顧:Spotify所選擇的上市之路

儘管Spotify的成功證明了直接上市是一條可以實現的路徑,但這並不意味所有的公司都適合這條路。Spotify能夠成功有部分原因是:

第一,其資金充裕,並不需要立馬融資;

第二,其股東基礎龐大且多樣,能夠為Spotify開盤首日的交易提供足夠的供給流動性(supply-side liquidity);

第三,Spotify品牌的知名度和其容易理解的商業模式;

第四,Spotify的創始人、董事會、高級管理層都選擇不採用市場估值及首次發行定價的方式來對其股票進行定價。

這也從側面表明,不具備以上這些特質的公司可能都不適合直接上市。

但是,即使是那些尋求傳統IPO途徑的公司也可以從Spotify的直接上市中學習到許多經驗,例如:沒有股份鎖定的IPO或者是股份鎖定期較短的IPO可以進入市場嗎?有沒有公司願意捨棄傳統路演中小範圍小組會議的方式,轉而採用類似於Spotify的投資者日?儘管變革傳統的IPO流程並非迫在眉睫,但重要的一點是,直接上市流程的特點正在慢慢滲透到傳統IPO的流程中。

原文鏈接:https://corpgov.law.harvard.edu/2018/07/05/spotify-case-study-structuring-and-executing-a-direct-listing/

本文由wenxiu譯,Panda君校