來源 | 金杜研究院(ID:KWM_China)

作者 | 董剛 劉勃

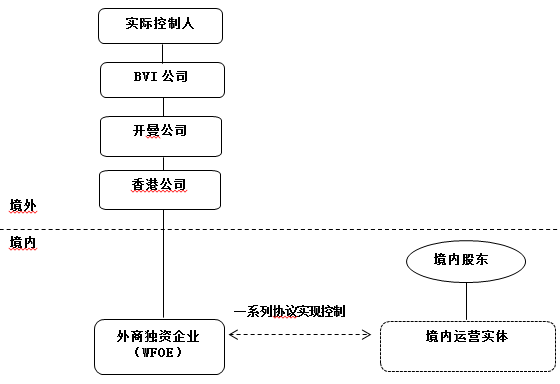

「管理架構與法人實體分離」、「業務運營無疆域限制」、「跨境轉移利潤」…這些表述很容易讓人聯想到在互聯網、部分外資受限行業及其他新經濟行業中常見的VIE架構。所謂VIE架構,通常指基於特定目的(如境外上市)搭建的跨境投資結構與境內業務運營實體在股權關係上相分離,但通過一系列協議的方式實現對境內業務實體的控制。典型的 VIE結構如下圖所示。

公告在發佈後引起了關於VIE架構稅務風險的新一輪關注,也的確可能引發中國稅務機關對VIE架構更為深入的審視。毋庸置疑,VIE架構的搭建有其特定的商業和法律考量(非本文重點,不在此討論),但客觀上則形成了境內利潤對外匯出的路徑:境內運營實體通過一系列協議安排(典型的如技術支持與服務協議、業務經營協議、諮詢協議等)向WFOE支付費用,WFOE將其稅後利潤對其境外股東分配。這一安排下,我們認為值得關注的主要稅務問題如下:

協議控制下的境內交易

關於相關性與合理性的檢視

VIE協議控制稅務可行性的前提是境內運營實體向WFOE支付的各類費用可作為其成本費用於稅前列支,否則VIE安排將產生重複徵稅的高額稅務成本。在構建一系列VIE協議控制的文件時,往往易被忽略的是相關費用是否符合《企業所得稅法》所規定的「企業實際發生的與取得收入有關的、合理的支出」這一基本命題。一般而言,如果WFOE僅僅作為一個收取費用的主體而存在,但並未真正開展據以支撐其收入的經營活動,那麼相關費用與境內運營實體的收入既不相關,亦不合理,國內運營實體向WFOE支付的高額費用(甚至是全部利潤)存在較高的無法在稅前抵扣的風險。

發票問題亦應受到關注,在運營實體與WFOE間發生諮詢費、服務費、管理費等支付時,將涉及增值稅發票開具的問題。由於開具與接受「與實際經營業務情況不符的發票」,都將有可能構成虛開發票,因此WFOE與運營實體間「實際經營業務」的真實情況可能受到嚴格的考察與檢驗,而發票的合規性可能作為突破口受到質疑,不合規發票作為稅前抵扣憑證的有效性也將受到挑戰,從而影響運營實體就相關成本費用可否於稅前抵扣的問題。

即使據以支付相關費用的交易的真實性與相關性無虞,關聯交易合理性(即轉讓定價問題)也值得留意。基於VIE協議下的控制關係,運營實體與WFOE之間有理由被認定為關聯關係。誠然,國家稅務總局公告2017年第6號規定「實際稅負相同的境內關聯方之間的交易,只要該交易沒有直接或者間接導致國家總體稅收收入的減少,原則上不作特別納稅調整」,但作為前提條件的「沒有直接或者間接導致國家總體稅收收入的減少」需要審視:如果WFOE能夠取得特定的優惠稅率(高新技術企業或是西部大開發稅收優惠等),則可能引發反避稅調查而面臨稅務調整。

對外利潤分配

稅收協定待遇的適用

WFOE取得的稅後利潤,可對境外股東進行分配。VIE架構的搭建中,香港是最為熱門的境外股東設立地,部分原因是基於內地-香港稅收安排,股息紅利分配有機會適用5%的優惠稅率(相較於一般情形的10%)。但若要適用該優惠,至少先解決兩個問題:1. 該香港公司能夠順利向香港稅務局(IRD)申請取得香港居民身份證明書嗎?2. 該香港公司能夠滿足中國稅法及稅收協定(安排)下「受益所有人」的條件嗎?

新個人所得稅法

對實際控制人的影響

對於VIE架構的最終控制人(自然人),眼下有必要密切關注個人所得稅法修訂的進展。首先,個人居民身份及其徵稅規則是值得首要關注的問題,這將很大程度決定個人來自於海外的所得會否在中國產生納稅義務;對於中國稅收居民而言,新個人所得稅法下的反避稅條款(尤其是受控外國企業規則),結合目前CRS的全球實踐,將可能使得中國稅收居民海外投資所得被納入中國繳稅的風險顯著提高,境外架構有待審視與調整(如有必要);中國稅收非居民個人也並非高枕無憂,其在海外無論以何種方式投資退出,要特別關注新個人所得稅法下一般反避稅條款(穿透原則)在實踐中的引入及實施。

[1]. 全文請見http://www.mof.gov.cn/mofhome/jiandujianchaju/zhengwuxinxi/jianchagonggao/201810/t20181026_3055347.html

——— 本文作者 ———

董剛

合伙人

合規業務部

tony.dong@cn.kwm.com

董剛律師是金杜稅務負責合伙人,深耕稅務法律領域近20年,代表眾多跨國公司及境內企業成功處理重大稅務規劃及爭議解決案件,長於跨境投資及重組稅務籌劃、協助企業應對稅務稽查或轉讓定價調查、稅務行政複議等項目。董剛律師具備美國註冊會計師、中國註冊稅務師及中國律師資格,連續多年被錢伯斯,法律500等權威機構評為中國傑出稅務律師。

劉勃

顧問

合規業務部

劉勃律師從事中國稅務及企業諮詢近10年,參與中國稅務相關的各類諮詢服務,在企業重組和跨境交易的稅務籌劃領域具有豐富的經驗,並多次代表客戶處理複雜稅務爭議解決項目,涉及稅務稽查、轉讓定價調查與稅務行政複議等。劉勃律師目前主要負責華南地區的稅務業務。

本文來源於金杜研究院(ID:KWM_China),轉載請註明出處,歡迎在文章底部留言。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

港交所新政,香港IPO市場的一些情況 (2018年1-10月)

香港IPO上市中介團隊.券商保薦人排行榜 (2018年1-10月)

香港IPO上市中介團隊.中國律師排行榜 (2018年1-10月)

香港IPO市場:2018年1-10月,上市185家,募資2557億港元

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)