作者 | 李壽雙 柴源

來源 | 大成律師事務所(ID:bjdacheng)

近年來,越來越多的境內企業選擇境外上市,而多數企業在籌划上市前已經進行了數輪融資,股東當中有一名或是多名人民幣機構投資者(包括人民幣基金及其他境內機構)。在海外上市搭建紅籌架構的過程中,該等人民幣機構投資者如何實現將境內持有運營主體的股權/股份轉換為持有境外上市公司的股份,成為了投資者及擬上市企業在重組中十分關注的問題。

就境外紅籌架構下境內人民幣機構投資者如何將境內持股轉換為境外持股,經查詢相關案例,我們匯總了如下三種實踐中常見的處理方式:

一、 辦理企業境外直接投資的核准/備案手續(ODI審批)

根據發改委令[2017]11號《企業境外投資管理辦法》、商務部令2014年第3號《境外投資管理辦法》、匯發[2009]30號《境內機構境外直接投資外匯管理規定》及其他相關法律法規,境內人民幣機構投資者直接或通過其控制的境外企業投資其他境外企業,應當根據被投資企業所在國家或地區、所屬行業、投資金額等具體情況辦理境外投資所需的發改委及商務部門的備案/核准手續,並辦理相應的外匯登記手續(已下放至銀行辦理)。

紅籌架構中的開曼上市公司為中國法項下的境外企業,境內機構投資者持有開曼公司的股份屬於境外投資行為,境內機構投資者可通過辦理ODI審批,實現境外持股。

該方式為目前最為規範的處理方式,在資金迴流、成本體現等方面一般不會出現障礙。但因近期監管從嚴規範企業境外投資的審查,人民幣機構投資者通過辦理ODI審批的方式投資紅籌上市公司的難度有所增加。

-

信達生物(1801)

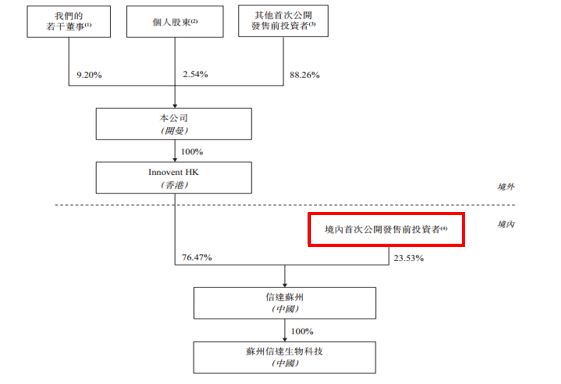

於重組前,境內Pre IPO投資人合計持有信達生物製藥(蘇州)有限公司(「信達蘇州」,境內主要附屬公司)23.53%的股權。

境內Pre IPO投資人包括:中新蘇州工業園區創業投資有限公司、蘇州通和創業投資合夥企業(有限合夥)、先進制造產業投資基金(有限合夥)、深圳市平安健康科技股權投資合夥企業(有限合夥)、北京君聯益康股權投資合夥企業(有限合夥)、上海薩旺投資中心(有限合夥)、國壽成達(上海)健康產業股權投資中心(有限合夥)、泰康人壽保險有限責任公司、上海赤易投資管理中心(有限合夥)及嘉興祥安股權投資基金合夥企業(有限合夥)。

重組前架構圖

重組步驟:

1、境內首次公開發售前投資者共同提交申請,以取得有關認購開曼公司股份的中國政府批准(ODI批准)。

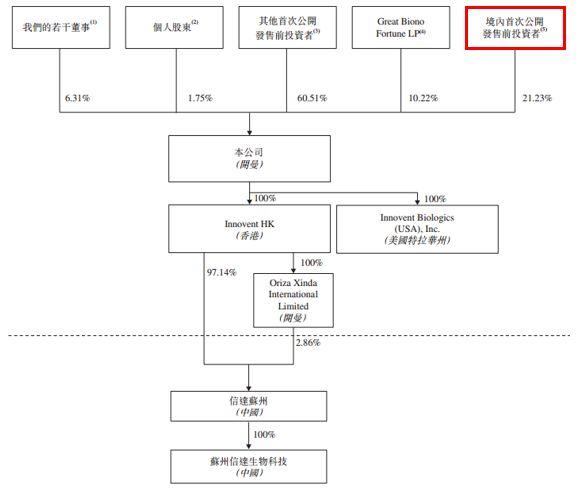

2、境內首次公開發售前投資者(不包括中新蘇州工業園區創業投資有限公司)以總代價199,440,000美元向Innovent HK轉讓其於信達蘇州的全部股權;

境內首次公開發售前投資者(不包括中新蘇州工業園區創業投資有限公司)同意於取得ODI批准後(靠自身取得或通過其全資對外投資工具),按總代價199,440,000美元認購開曼公司的若干D系列及C系列優先股。

3、中新蘇州工業園區創業投資有限公司的全資子公司華園,設立特殊目的公司Oriza Xinda International Limited(Oriza Xinda),中新蘇州工業園區創業投資有限公司完成ODI批准後,將其持有的信達蘇州股權以【X】元(未披露)的價格轉讓給Oriza Xinda。

華園取得Innovent HK提供的【X】元過渡貸款,並以此對Oriza Xinda注資,Oriza Xinda以其持有的信達蘇州股權為該貸款做擔保;Oriza Xinda獲得注資後,向中新蘇州工業園區創業投資有限公司支付信達蘇州的轉讓對價;華園以【X】元的價格向Innovent HK轉讓Oriza Xinda,轉讓對價與前述過度貸款抵消,股權質押解除。

在轉讓Oriza Xinda的同時,華園以【X】元的價格認購開曼公司2,272,727股B系列優先股。

4、緊接上市前,所有優先股(於股份拆細後)將按1:1基準轉換為每股面值0.00001美元的普通股。

重組後發售前架構圖

就通過辦理ODI審批投資紅籌上市公司,除信達生物採取的由人民幣機構投資人辦理ODI審批後,直接或通過境外子公司持有開曼上市公司股份外,也有案例採用由境內公司人民幣機構投資人共同新設主體,以該新設主體辦理ODI審批,並由新設主體對境外上市公司進行投資的方式來轉換持股。

-

Zhaogang.com Inc(2018年11月13日更新申請文件)

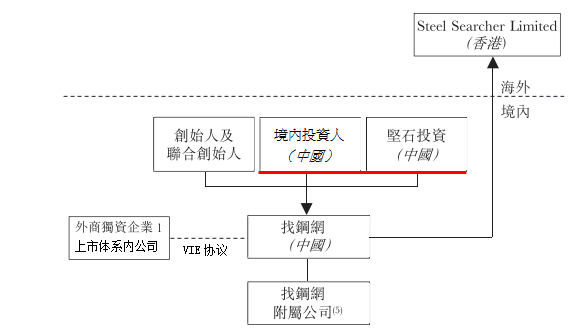

上海找鋼網信息科技股份有限公司(「找鋼網」,境內主要附屬公司)於香港上市採用VIE架構。找鋼網為境內主要經營實體,通過與開曼上市公司體系內的外商獨資企業1簽署VIE協議的方式,將權益轉移至上市體系內。

於重組前,找鋼網的股東包括北京堅石宏遠投資管理中心(有限合夥)(「堅石投資」,通過可轉股債權轉換為股權後持股找鋼網)及如下若干境內投資者:深圳市滄鑫投資合夥企業(有限合夥)、深圳市滄金投資合夥企業(有限合夥)、上海麥斯通資產管理事務所、上海未易投資管理中心(有限合夥)、北京和諧創新投資中心(有限合夥)、上海雲奇網創創業投資中心(有限合夥)、杭州雲嘉創業投資合夥企業(有限合夥)、深圳險峰成長投資合夥企業(有限合夥)、嘉興豐廩豫永投資合夥企業(有限合夥)、北京石上溪流餐飲管理有限公司、珠海富海鏵創信息技術創業投資基金(有限合夥)、杭州三仁炎興投資合夥企業(有限合夥)、新餘眾富投資管理中心(有限合夥)、天津瑞東企業管理諮詢中心(有限合夥)、深圳華晟領輝股權投資管理中心(有限合夥)(合稱「境內投資人」)。

重組前架構圖

重組步驟:

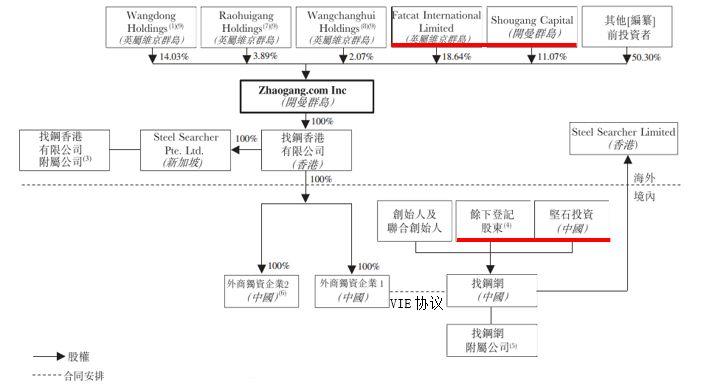

1、15名境內投資人作為有限合伙人(合計持有99.99%的份額)共同與上海晏貓企業管理諮詢有限公司(普通合伙人,持有0.01%的份額)成立上海赫貓企業管理諮詢中心(有限合夥)(「上海赫貓」)。上海赫貓通過辦理ODI審批,設立境外子公司Fatcat International Limited,並以Fatcat為主體持有開曼上市公司的股份,認購股份的成本為每股的面值0.00005美元。

上海晏貓企業管理諮詢有限公司為開曼上市集團的聯席公司秘書孫晏全資擁有的投資控股公司,該公司乃為Fatcat International Limited的行政管理而成立。

2、堅石投資由其海外附屬公司Shougang Capital 持有開曼上市公司的股份,以在上市集團層面體現權益,認股成本為每股的面值0.00005美元。(該種處理即為下文第二類提及的方式)

重組後發售前架構圖

二、 通過境外關聯主體持股境外上市公司

該模式下,人民幣機構投資者與境外關聯主體合作,人民幣機構投資者通過股權轉讓等方式從境內退出,並由其相應的境外關聯主體對擬上市公司進行投資。

該方式避免了人民幣機構投資者對外直接投資辦理ODI審批不確定性的風險。但該方式下,未來投資變現後資金無法調回境內,而且境內人民機構投資者退出變現時的稅務成本可能較高,且境外關聯主體對擬上市公司投資入股價格一般較低,投資擬上市公司的真實成本也無法合理體現。

-

歌禮製藥(1672)

於重組前,歌禮生物科技(境內主要附屬公司)的境內投資人包括:天津康士歌醫藥科技發展合夥企業(有限合夥)(「康士歌」,持股2.7%),前海股權投資基金(有限合夥)(「前海」,持股2.7%),杭州贊德投資管理合夥企業(有限合夥)、杭州贊勤投資管理合夥企業(有限合夥)、杭州贊維投資管理合夥企業(有限合夥)及杭州贊放投資管理合夥企業(有限合夥)(統稱「中國股權激勵實體」,合計持股7.24%)。

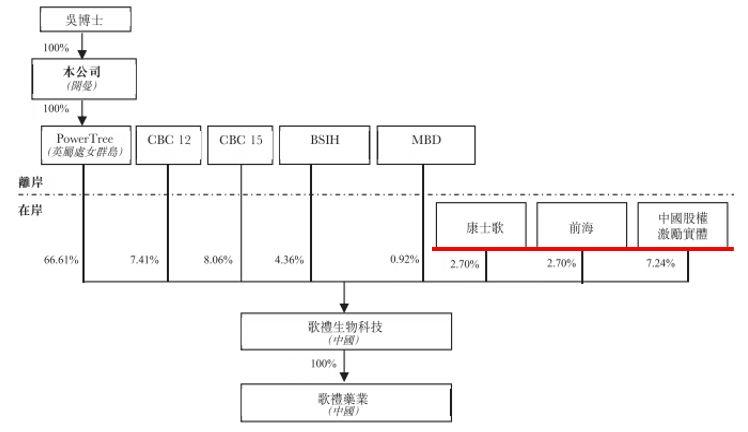

重組前架構圖

重組步驟:

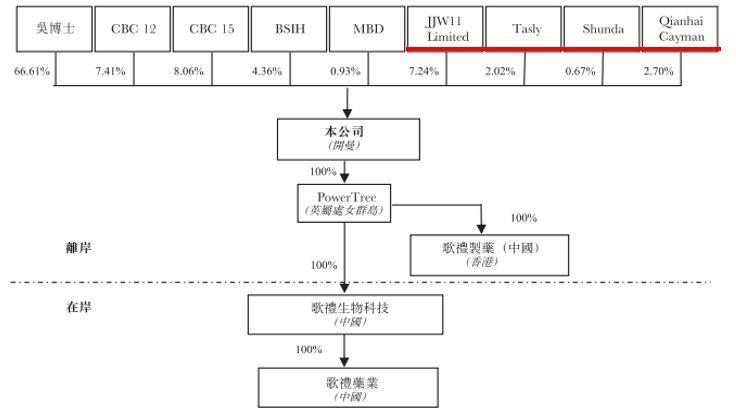

1、Power Tree向中國股權激勵實體收購其持有的7.24%的歌禮生物科技股權,代價為註冊資本對應金額1,492,223美元。吳博士代表受限制股份單位計劃的參與者在BVI設立並持有JJW 11 Limited,JJW11 Limited認購開曼公司1,603,994股入賬列為繳足的股份,相當於開曼公司當時總股本的約7.24%。

2、CBC 12、CBC 15、BSIH、MBD、Tasly International Capital Limited(「Tasly」)、Shunda Machinery Co., Limited(「Shunda」)、Qianhai Ark (Cayman) Investment Co., Limited(「Qianhai Cayman」)、開曼上市公司、PowerTree、吳博士、JJW11 Limited、歌禮生物科技、歌禮葯業簽署股份認購協議,CBC 12、CBC 15、BSIH、MBD、Tasly、Shunda、Qianhai Cayman分別認購一定數量的開曼上市公司優先股股份;對價按估值報告確定;CBC 12、CBC 15、BSIH、MBD應付對價與第3點中應收的轉讓款抵消;Tasly、Shunda、Qianhai Cayman需實際支付對價。

Tasly及Shunda為康士歌兩名有限合伙人的境外聯屬人士。Qianhai Cayman為前海的境外聯屬人士。

3、PowerTree分別與BSIH及MBD、CBC12及CBC15訂立股份轉讓協議,購買BSIH及MBD、CBC12及CBC15所持全部歌禮生物科技股權,應付的轉讓款與第2點中的對價抵消;PowerTree與康士歌、前海訂立股份轉讓協議,購買其持有的全部歌禮生物科技股權,對價等同於第2點中Tasly、Shunda、Qianhai Cayman需支付的認股價款。至此,PowerTree成為歌禮生物科技的唯一股東。

重組後發售前架構圖

三、 穿透至最終自然人後辦理37號文登記

對於人民幣機構投資人,如其背後的投資人/合伙人均為自然人,可由該等自然人直接投資於境外開曼上市公司,並辦理37號文外匯登記(《國家外匯管理局關於境內居民通過特殊目的公司境外投融資及返程投資外匯管理有關問題的通知》)。

此種模式相對於機構投資人直接辦理ODI審批模式減少了審核的手續,僅需投資人/合伙人辦理外匯登記。但37號文外匯登記僅適合投資人/合伙人為自然人的情況,且不同地區辦理時間可能差別較大。同時也存在真實投資成本無法體現,稅負成本較高的弊端。

-

周黑鴨

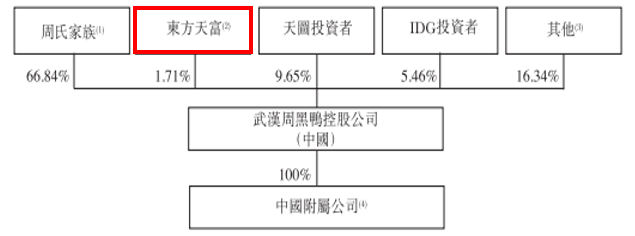

於重組前,武漢周黑鴨控股公司(境內主要附屬公司)的人民幣機構投資人為武漢東方天富投資管理中心(有限合夥)(東方天富,持股1.71%)、深圳市天圖投資管理有限公司的聯繫人或深圳天圖管理的公司、IDG的聯繫人或聯繫人管理的投資。

東方天富的普通合伙人為唐勇(持有60%的合夥份額)、有限合伙人為朱友華(持有40%的合夥份額)。

重組前架構圖

重組步驟:

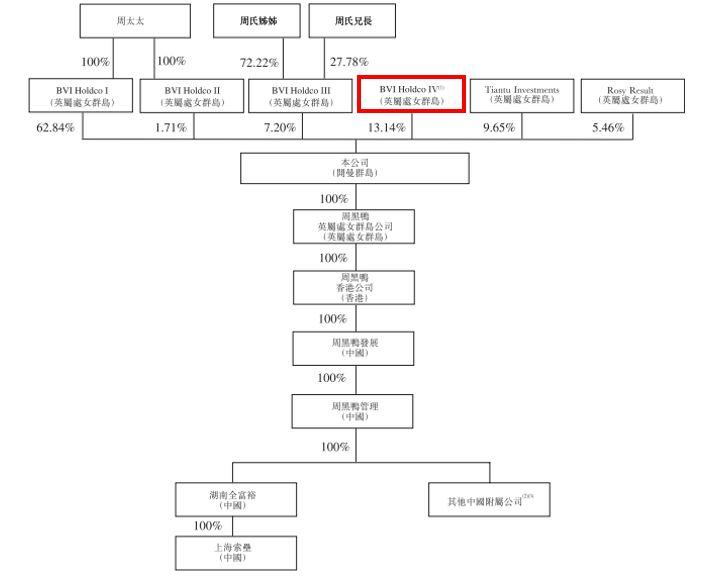

1、搭建海外架構的過程中,唐勇、朱友華通過與其他人士共同成立BVI Holdco IV持有開曼上市公司13.14%的股份,唐勇持有BVI Holdco IV 6.425%股份、朱友華持有BVI Holdco IV 2.246%股份;

2、唐勇、朱友華辦理37號文登記;

3、天圖投資者、IDG投資者通過各自的聯屬公司(即Tiantu Investments及Rosy Result)持有開曼上市公司的股份(該種處理即為上文第二類提及的方式)。

重組後發售前架構圖

-

德信中國控股有限公司(2018年9月18日申請版本)

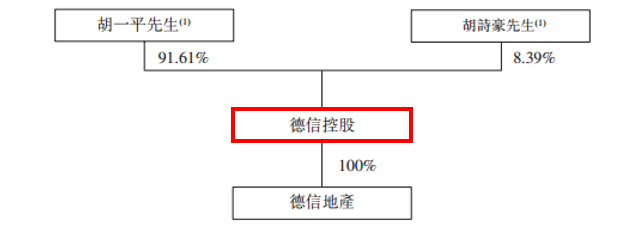

於重組前,德信地產集團有限公司(「德信地產」,境內主要附屬公司)的境內機構股東為德信控股(持股100%)。德信控股的股東為胡一平(持股91.61%)、胡詩豪(持股8.39%)。

重組前架構圖

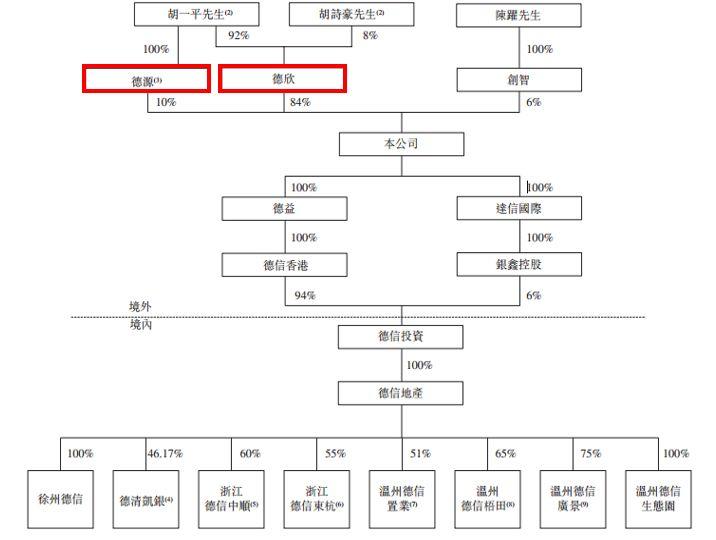

重組步驟:

1、德信控股下設德信投資,並將持有的德信地產股權全部轉讓給德信投資。

2、胡一平、胡詩豪直接設立BVI持股公司,並設立開曼上市公司等境外控股公司。

3、胡一平、胡詩豪辦理37號文登記。

重組後發售前架構圖

本文來源於大成律師事務所(ID:bjdacheng),轉載請註明出處,歡迎在文章底部留言。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

通商律師事務所.單穎之 : VIE架構下 , 機構投資者如何境內外持股 —— 以近期赴港上市遊戲公司為視角

港交所新政,香港IPO市場的一些情況 (2018年1-10月)

香港IPO上市中介團隊.券商保薦人排行榜 (2018年1-10月)

香港IPO上市中介團隊.中國律師排行榜 (2018年1-10月)

香港IPO市場:2018年1-10月,上市185家,募資2557億港元

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)