香港作為中國的一部分,是世界性的國際金融中心,擁有健全的法律體系和完善的監管架構,長期以來是境內企業海外上市的首選市場。香港資本市場市場化程度高,很少受政府政策的干預,企業上市的確定性強。境內企業香港上市,主要方式為H股模式和紅籌模式(包括VIE架構模式)。

H股模式下,香港聯交所上市主體為境內註冊股份有限公司,且需經中國證監會審查同意。根據中國證監會於1999年7月14日發佈的《關於企業申請境外上市有關問題的通知》(證監發行字[1999]83號)的規定,境內企業申請境外上市,其凈資產不少於人民幣4億元,過去一年稅後利潤不少於人民幣6,000萬元,籌資額不少於5,000萬美元。中國證監會於2012年12月20日發佈的《關於股份有限公司境外發行股票和上市申報文件及審核程序的監管指引》廢止了證監發行字[1999]83號文,大幅簡化了H股模式上市的審核。H股模式上市最大的缺陷是上市公司境內股東(包括機構股東和自然人股東)持有的上市公司股份無法轉化為H股股票並在香港聯交所交易,只能在內地機構、自然人和合格境外投資者之間轉讓。雖然中國證監會於2017年底決定啟動H股上市公司全流通試點,但何時能實現H股上市公司全流通,尚不明確。

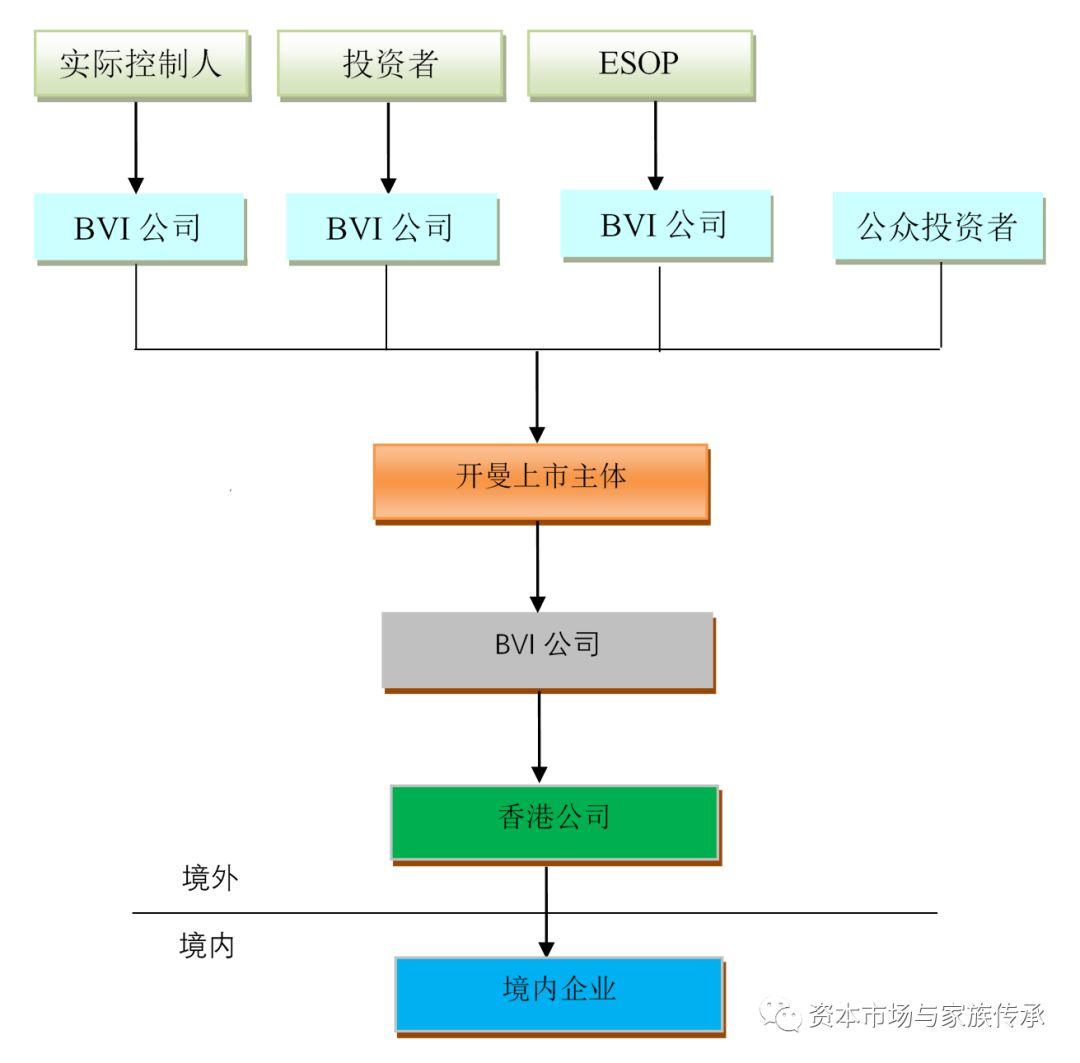

相對於H股模式上市,紅籌模式上市一般是境內企業實際控制人在開曼群島等地註冊成立擬在香港聯交所上市的上市主體(以下簡稱「開曼上市主體」),開曼上市主體在BVI設立全資子公司,BVI公司在香港設立全資子公司,然後通過香港公司收購境內企業。紅籌模式上市需要在境外搭建香港上市架構,上市主體的全部或主要業務及資產在中國境內。

紅籌模式上市常見的股權架構如下:

根據筆者的實務經驗,搭建紅籌模式香港上市需關注如下重要問題:

一、設立開曼上市主體的股東問題

根據《關於外國投資者併購境內企業的規定》(以下簡稱「十號文」)的規定,境內公司、企業或自然人以其在境外合法設立或控制的公司名義併購與其有關聯關係的境內的公司,應報商務部審批。。根據《外商投資產業指導目錄(2017年修訂)》的規定,境內公司、企業或自然人以其在境外合法設立或控制的公司併購與其有關聯關係的境內公司,涉及外商投資項目和企業設立及變更事項的,按現行規定辦理。根據《外商投資企業設立及變更備案管理暫行辦法》的規定,外商投資企業的設立及變更,不涉及國家規定實施准入特別管理措施的,適用本辦法;由於併購等方式,非外商投資企業轉變為外商投資企業,屬於本辦法規定的備案範圍的,按照本辦法辦理設立備案手續。

從以上規定可以看出,不管境內企業從事的業務屬於《外商投資產業指導目錄(2017年修訂)》規定的鼓勵類、限制類或禁止類外商投資產業,只要境外企業關聯併購境內企業,該等關聯併購不適用《外商投資企業設立及變更備案管理暫行辦法》的規定,仍然需要報商務部審批。實踐中,至今無境內企業因境外上市需要而實施的境外企業關聯併購境內企業獲得商務部批准的公開案例。

因此,境內企業的實際控制人直接在開曼群島設立開曼上市主體,然後由開曼上市主體間接收購境內企業是不可行的。實務中,比較常見的避免商務部關聯併購審批的方式,包括但不限於境內企業的實際控制人辦理海外移民取得外國國籍並設立開曼上市主體、境內企業的實際控制人有外國國籍的近親屬設立開曼上市主體、境內企業的實際控制人在境外成立家族信託來作為開曼上市主體的控股股東、利用十號文實施之前的外商投資企業收購境內企業、委託持股和VIE架構等方式。具體操作方式要根據境內企業的實際控制人的家族具體情況而定。

根據香港聯交所上市規則,開曼上市主體最近一個會計年度的實際控制人不能有變化。因此在考慮設立開曼上市主體的股東人選時,需要考慮最近一個會計年度實際控制人不能有變化的因素。當然,如果開曼上市主體擬一年以後啟動上市相關工作的,則上述最近一個會計年度實際控制人不能有變化的規定對確定開曼上市主體的股東人選影響不大。

另外,國務院於1997年6月20日發佈的《關於進一步加強在境外發行股票和上市管理的通知》(國發[1997]21號)規定:「凡將境內企業資產通過收購、換股、劃轉以及其他任何形式轉移到境外中資非上市公司或者境外中資控股上市公司在境外上市,以及將境內資產通過先轉移到境外中資非上市公司再注入境外中資控股上市公司在境外上市,境內企業或者中資控股股東的境內股權持有單位應當按照隸屬關係事先經省級人民政府或者國務院有關主管部門同意,並報中國證監會審核後,由國務院證券委按國家產業政策、國務院有關規定和年度總規模審批。」因此,一般由自然人搭建開曼上市主體,而非由境內企業直接搭建開曼上市主體,以避免國發[1997]21號文規定的中國政府審批要求。

二、開曼上市主體間接收購境內企業的稅收問題

根據《個人所得稅法》的規定,個人財產轉讓所得等,適用比例稅率,稅率為百分之二十。根據《股權轉讓所得個人所得稅管理辦法(試行)》的規定,個人將股權轉讓給其能提供具有法律效力身份關係證明的配偶、父母、子女、祖父母、外祖父母、孫子女、外孫子女、兄弟姐妹以及對轉讓人承擔直接撫養或者贍養義務的撫養人或者贍養人的,可以按註冊資本金額轉讓股權,從而不會產生繳納個人所得稅的義務。而開曼上市主體間接收購境內企業,並不符合《股權轉讓所得個人所得稅管理辦法(試行)》規定的可以不按公允價格轉讓股權的情形。因此,境內企業的實際控制人和其他股東如以公允價格將其持有的境內企業股權轉讓給開曼上市主體,境內企業的實際控制人和其他股東可能需要支付較大金額的個人所得稅。

雖然財政部和國家稅務總局於2009年4月30日發佈的《關於企業重組業務企業所得稅處理若干問題的通知》(財稅[2009]59號)規定了居民企業以其擁有的資產或股權向其100%直接控股的非居民企業進行投資,可以選擇適用特殊性稅務處理,但由於該等企業重組屬於關聯併購,需要根據十號文的規定取得商務部的批准,正如前文所述,至今無境內企業因境外上市需要而實施的境外企業關聯併購境內企業獲得商務部批准的公開案例。因此,紅籌模式上市架構搭建過程中通過特殊性稅務處理來達到遞延納稅的方案是不可行的。

因此,應儘可能利用現有相關稅收優惠政策合法降低紅籌模式上市架構搭建過程中的稅收成本。筆者最近操作的一家新三板掛牌企業擬香港上市項目,該新三板企業有大量的未分配利潤,如果開曼上市主體直接收購該新三板企業的股權,該新三板企業股東需要繳納巨額的個人所得稅。而根據《關於上市公司股息紅利差別化個人所得稅政策有關問題的通知》的規定,個人持股期限在1個月以內(含1個月)的,其股息紅利所得全額計入應納稅所得額;持股期限在1個月以上至1年(含1年)的,暫減按50%計入應納稅所得額;持股期限超過1年的,股息紅利所得暫免徵收個人所得稅。因此,在我們的建議下,該新三板企業在申請摘牌前將部分未分配利潤進行了分配,從而降低了該新三板企業的凈資產,開曼上市主體以相對較低的價格收購該新三板企業,該新三板企業股東應繳納的個人所得稅金額也相應減少。

三、紅籌模式上市架構搭建過程中外匯登記問題

根據《中華人民共和國外匯管理條例》的規定,境內個人向境外直接投資,應當按照國務院外匯管理部門的規定辦理登記。筆者就相關項目和境內多個外匯管理部門溝通過,均被告知由於沒有境內個人境外直接投資外匯登記的相關操作細則,因此目前不受理境內個人境外直接投資的外匯登記申請。我們在開曼上市主體上市法律意見書中也會明確披露該等外匯登記瑕疵問題,一般表述如下:某某已依照現行相關法律法規的規定,就其境外投資事宜要求外匯管理部門為其辦理境外投資外匯登記,但因外匯管理部門的原因無法完成該項登記,某某的行為不存在違法情形;在將來外匯管理部門制定相應實施細則且受理相關登記申請之時,某某應當儘快辦理境內個人對外直接投資的外匯登記手續;某某目前未能完成境外投資外匯登記的事實不會影響開曼上市主體的經營活動和對開曼上市主體造成損失。

根據《關於境內居民通過特殊目的公司境外投融資及返程投資外匯管理有關問題的通知》(匯發[2014]37號)的規定,境內居民以境內外合法資產或權益向特殊目的公司出資前,應向外匯局申請辦理境外投資外匯登記手續。筆者辦理的多個返程投資項目,均順利辦理了境外投資外匯登記手續。申請辦理境外投資外匯登記手續需要向相關外匯管理部門和銀行提交主要材料如下:

1. 境外投資外匯登記申請書;

2. 境內居民個人境外投資外匯登記表;

3. 特殊目的公司和投資方簽署的融資意向書;

4. 特殊目的公司的註冊材料;

5. 擬投資特殊目的公司的投資方註冊材料。

四、開曼上市主體間接收購境內企業的資金來源問題

根據十號文的規定,外國投資者併購境內企業設立外商投資企業,外國投資者應自外商投資企業營業執照頒發之日起3個月內向轉讓股權的股東,或出售資產的境內企業支付全部對價。對特殊情況需要延長者,經審批機關批准後,應自外商投資企業營業執照頒發之日起6個月內支付全部對價的60%以上,1年內付清全部對價,並按實際繳付的出資比例分配收益。因此,如果境內企業是一家資產規模較大的企業,則開曼上市主體需要在短時間內募集大量資金去收購境內企業。由於境內外匯管制問題,境內企業實際控制人很難在短時間內將境內資金合法匯到開曼上市主體,由開曼上市主體支付收購境內企業的對價。實踐中,一般採取境外過橋貸款的方式和開曼上市主體境外發行可轉換優先股的方式募集開曼上市主體收購境內企業的資金。

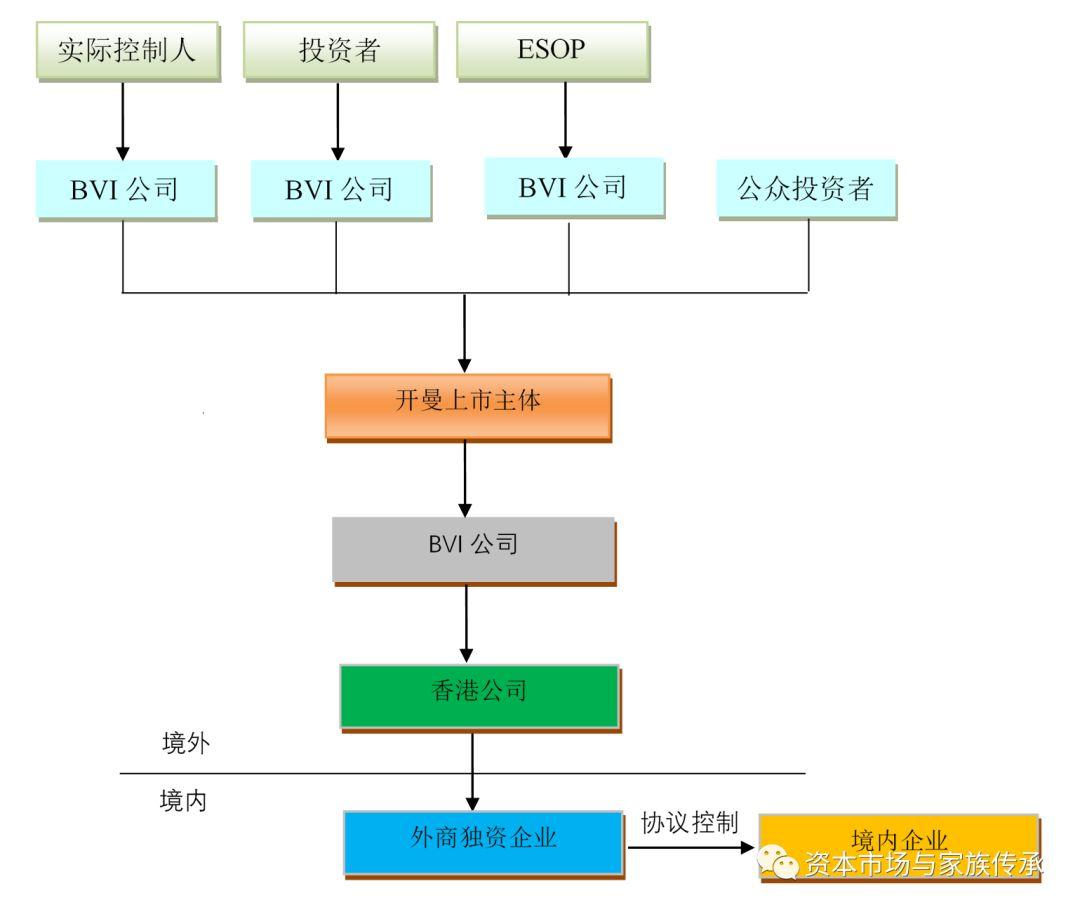

五、以VIE架構模式上市的相關問題

《外商投資產業指導目錄(2017年修訂)》將外商投資產業分為鼓勵類、限制類和禁止類三類。對於外商投資限制類產業,國家對投資該等產業的外資有嚴格的股權比例和投資方式的限制。對於外商投資禁止類產業,外資根本就不能涉足該等產業。因此,對於《外商投資產業指導目錄(2017年修訂)》規定的限制類和禁止類產業,從事該等產業的境內企業通過VIE架構模式融資及上市是一個比較可行的方案。根據香港聯交所的統計數據,2017年有55家中資新股香港上市,其中有8家通過VIE架構模式香港上市。

商務部於2015年1月19日發佈的《中華人民共和國外國投資法(草案徵求意見稿)》將VIE架構模式明確規定為外商投資的一種形式。對於《外國投資法》生效前既存的以VIE架構方式進行的投資,如在《外國投資法》生效後仍屬於禁止或限制外商投資領域,應當如何處理,理論界和實務界有不同的觀點,但傾向於實施VEI架構模式的企業履行一定的程序後,可以繼續保留VIE架構,相關主體可以繼續開展經營活動。另外,開曼上市主體同時需要符合香港聯交所關於通過VIE架構模式香港上市指引的相關要求。

通過VIE架構模式香港上市常見的股權架構如下:

六、紅籌模式上市員工股權激勵問題

根據《關於境內個人參與境外上市公司股權激勵計劃外匯管理有關問題的通知》(匯發[2012]7號)的規定,參與同一項境外上市公司股權激勵計劃的個人,應通過所屬境內公司集中委託一家境內代理機構統一辦理外匯登記、賬戶開立及資金劃轉與匯兌等有關事項,並應由一家境外機構統一負責辦理個人行權、購買與出售對應股票或權益以及相應資金劃轉等事項。因此,開曼上市主體為境內企業員工實施股權激勵,需根據匯發[2012]7號文的規定辦理相關外匯手續。目前紅籌模式香港上市公司常見的股權激勵方式主要有購股期權計劃、股份獎勵計劃和股票增值權計劃。

根據《關於完善股權激勵和技術入股有關所得稅政策的通知》(財稅〔2016〕101號,以下簡稱「101號文」)的規定,對股權激勵選擇適用遞延納稅政策的,企業應在規定期限內到主管稅務機關辦理備案手續,未辦理備案手續的,不得享受本通知規定的遞延納稅優惠政策;個人從任職受雇企業以低於公平市場價格取得股票(權)的,凡不符合遞延納稅條件,應在獲得股票(權)時,對實際出資額低於公平市場價格的差額,按照「工資、薪金所得」項目,參照《財政部 國家稅務總局關於個人股票期權所得徵收個人所得稅問題的通知》(財稅[2005]35號)有關規定計算繳納個人所得稅。

根據101號文的規定,享受遞延納稅政策的股權激勵需是境內居民企業實施的股權激勵,因此開曼上市主體實施的股權激勵不適用101號文的規定。對於屬於開曼上市主體股權激勵對象的境內企業員工,其需要在獲得開曼上市主體的股票時按照實際出資額低於公平市場價格的差額繳納個人所得稅。

結語:

境內企業以紅籌模式香港上市,除本文提及的需關注的重要問題外,境內企業的歷史沿革、土地和房屋權屬、關聯交易和同業競爭、財務規範性、業務經營的合法合規性、知識產權、稅務和財政補貼、外匯情況、勞動關係和社會保險、環境保護以及訴訟、仲裁和行政處罰等也是香港聯交所關注的問題。境內企業香港上市,除應符合境內相關法律、法規和規範性文件的規定外,也要符合香港聯交所上市相關規定。

作者簡介: 殷豪,中銀律師事務所高級合伙人,在私募投資、併購重組、首次公開發行股票及上市、外商投資和家族傳承等相關法律業務方面經驗豐富,工作語言為漢語、英語和日語。