作者:丁春峰 Leading Capital

2018年11月27日,宝宝树作为中国最大、最活跃的母婴社区平台登陆港交所,股票代码1761(寓意:一起六一)。宝宝树致力搭建中国准父母与年轻父母相互交流与获得最佳孕育建议的在线平台。由好未来教育集团、阿里巴巴淘宝中国、复星等组成的强大股东背景,作为登陆资本市场的首个母婴电商平台,可谓意义非凡。

笔者将根据宝宝树集团的招股书,对公司的历次重组及公司架构总结分析如下,以供参考。

根据宝宝树的招股书,可以以公司早期重组做为分界线将公司存续期间的重组及架构分为三个阶段,分别为(1)先前VIE架构阶段;(2)早期重组及融资阶段;(3)新建VIE架构及融资阶段。下面笔者分别进行介绍,并对其中涉及的重大问题进行归纳分析。

一、先前VIE架构阶段

2007年1月,公司创始人王先生向一名独立的第三方收购众鸣的全部股权,该事件可谓宝宝树的起步,随后众鸣运营的若干主要网站及移动应用程序(如:babytree.com、宝宝树孕育及小时光)陆续成功推出,因此,众鸣实际已成为宝宝树集团的核心经营实体。

2007年3月,王先生设立BabyTree Inc.(开曼群岛),该公司成为宝宝树集团当时的离岸控股公司。

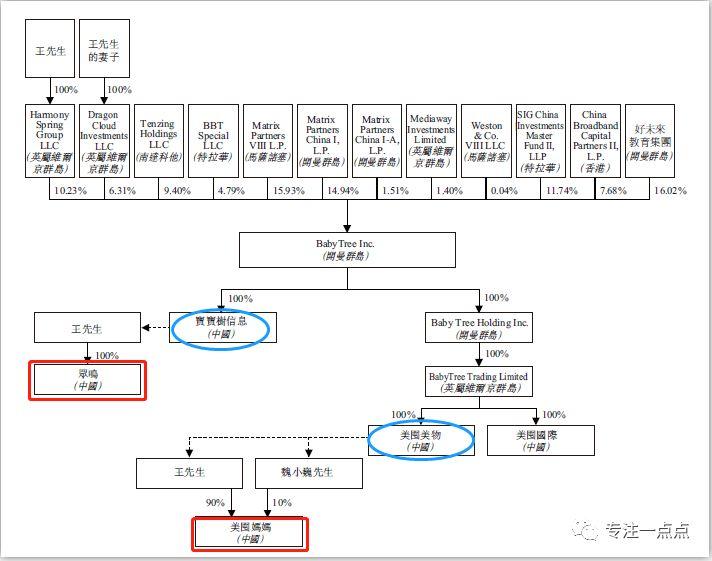

(先前VIE架构图,来源于宝宝树集团招股书)

根据上述架构图及招股书,公司先前VIE架构由两套VIE协议安排组成:

(1)宝宝树信息(WFOE)与众鸣(王先生于2007年1月从一名独立第三方收购而来)、王先生之间的VIE协议安排,众鸣为持有ICP许可证的经营实体。

(2)美囤美物(WFOE)与美囤妈妈、王先生及魏小巍先生之间的VIE协议安排,美囤妈妈为持有EDI许可证的经营实体。

二、早期重组及融资阶段

自2015年起,基于当时公司的经营策略重心是寻求众鸣在中国境内的融资机会,因此,公司进行了早期重组及融资,将宝宝树集团的控股公司由境外离岸公司BabyTree Inc.(开曼群岛)转变为中国实体(即众鸣)并拆除先前的VIE架构,该阶段的重组及融资为其上市发行的股权架构奠定了基础。

早期重组及融资阶段的主要步骤如下:

(1)建立员工持股平台(2015年12月)。

(2)首次公开发售前第一轮融资(2016年9月,境内)。

(3)首次公开发售前第二轮融资(2016年11月,境内)。

(4)众鸣收购宝宝树信息(2016年7月~9月)及美囤妈妈收购美囤美物及海囤国际(2016年9月)。

(5)众鸣收购美囤妈妈(2016年11月)。

(6)BabyTree Inc.赎回投资者持有其的股份。

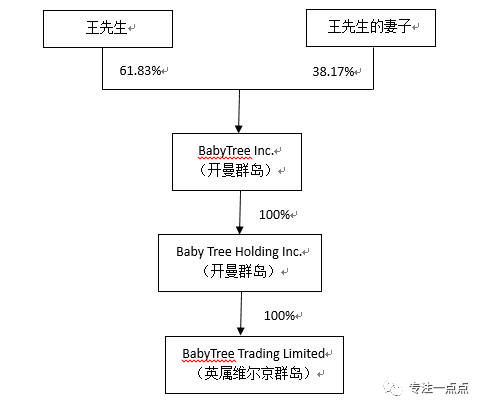

上述早期重组及两轮融资完成后,宝宝树集团的境外和境内架构如下图所示:

(早期重组及融资阶段后境外架构图,笔者编辑)

(早期重组及融资阶段后境内架构图,来源于宝宝树集团招股书)

三、新建VIE架构及融资阶段

宝宝树集团的新建VIE架构即首次公开发售前的重组,融资主要是第三轮融资(即淘宝中国于2018年5月向公司进行增资)。

新建VIE架构的主要步骤如下:

(1)离岸控股公司注册成立(2018年2月至3月,BabyTree BVI与宝宝树香港注册成立)。

(2)认购股份(2018年5月,众鸣的全体股东各自的离岸关联公司认购BabyTree Inc.(开曼群岛)的股份,其中包括复星国际的全资附属公司与好未来教育集团)。

(3)宝宝树香港收购宝宝树信息

该步骤分为三步:

①2018年3月,宝宝树信息的雇员李志鹏(外籍)受让众鸣持有的宝宝树信息1%的股权,宝宝树信息成为中外合资企业;

②2018年5月之前,符合国家外管局37号文项下定义中国居民的股东完成37号文登记;

③2018年5月10日,众鸣与李志鹏将其合计持有的宝宝树信息100%的股权全部转让给宝宝树香港。

至此,宝宝树香港收购宝宝树信息完成,宝宝树信息成为宝宝树香港的全资子公司,也进而成为BabyTree Inc.(开曼群岛)的全资附属公司。

(4)众鸣将美囤妈妈以及其他境内公司的少数股权转让给宝宝树信息。

(5)众鸣向宝宝树信息提供贷款,宝宝树信息再向王先生提供相同金额的贷款,王先生受让众鸣相关股东的股权,最终众鸣的股东变为登记股东(见下图)。

(登记股东架构图,来源于宝宝树集团招股书)

(6)宝宝树信息、众鸣及登记股东签署VIE协议文件(独家购买权及股权托管协议;独家业务合作协议;股权质押协议;授权委托书;众鸣自然人股东的配偶作出的配偶同意函及宝宝树信息与王先生签署的借款协议)。

(7)首次公开发售前第三轮融资(2018年5月,淘宝中国境外增资)。

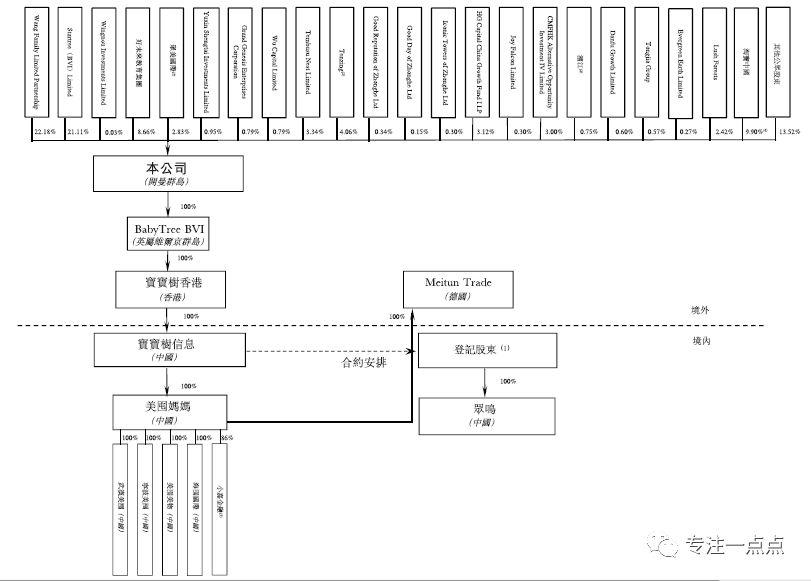

上述新建VIE架构及融资完成后,宝宝树集团的境内外完整架构如下图所示:

(全球发售完成后架构图,来源于宝宝树集团招股书)

四、结语

根据上述宝宝树集团的历次重组及公司架构,笔者对其中涉及的重大问题总结分析如下:

1. 为适应集团三大平台业务(①宝宝树孕育(由宝宝树孕育手机应用程序和PC及WAP端babytree.com组成);②小时光(仅供手机使用的第二个平台);③电商平台美囤妈妈)的发展,集团搭建了两套VIE架构,从而使得众鸣为持有互联网信息服务(ICP)许可证的经营实体,以及美囤妈妈为持有在线数据与交易处理业务(EDI)许可证的经营实体。

2. 作为WFOE的宝宝树信息和美囤美物可以是开曼公司或BVI公司全资控股,并非一定是香港公司控股(一般在香港等境外上市的股权架构或VIE架构中由香港公司控股是处于税收优惠等相关方面的考量)。

3. 在集团的早期重组阶段,集团的控股公司由境外离岸公司BabyTree Inc.(开曼群岛)转变为中国实体(即众鸣)的过程就是将境外架构和境内架构进行隔离的过程,而这一过程主要是通过众鸣收购宝宝树信息、美囤妈妈收购美囤美物及海囤国际,以及众鸣收购美囤妈妈予以实现的。

4. 在集团新建VIE架构的主要步骤中,除了签署系列VIE协议之外,最为重要的莫过于上述步骤中的第3步,即宝宝树香港收购宝宝树信息的三步走:首先使内资公司变为JV,其次进行国家外管局37号文登记,最后香港公司收购JV使得JV变为WFOE。该步骤中先由内资公司变成JV再变成WOFE的主要原因是为规避商务部10号文项下的“关联并购”。此外请注意:37号文登记应当在JV变为WFOE之前办理完成。

5. 在集团新建VIE架构的过程中,核心问题是如何论证VIE架构的“必要性”(即“Narrowly Tailored“原则),其论证主要分为三个方面:(1)上市申请人所从事的业务存在外资准入限制,且强调VIE架构应当在外资股权限制范围内采用;(2)针对外方获得股权需取得批准及满足额外资格条件(“其他规定”)的情况,上市申请人必须符合该等其他规定;(3)上市申请人(一般委托中国法律顾问)应当与行业监管部门(本项目中为工信部)进行访谈且得到监管部门的确认,确认:因为“没有批准的审批程序或指引”或“政策原因”,即使上市申请人满足“其他规定”,其亦不会或不能发出批准。该论证的过程也充分验证了香港联交所于2018年4月修订的HKEx-LD43-3号上市决策(香港联交所VIE架构指引第9次修订)的实际运用。

END