用事实说话,用客观、深入的态度记录和报道;洞察全局,综合分析,运用材料与数据,还原真实。

观点指数 伴随招股书的递交,和赴港敲钟一起进行的,还有中梁官网的变化。

观点指数查阅发现,原来的“中梁地产集团”官网已经变更为“中梁控股集团”。与此同时,还多了“中国房地产20强”的宣传标签。但由于相关内容还在调整,官网仍然在建设中。

由“中梁地产”到“中梁控股”,杨剑花费了25年的时间,也成功让这家温州企业,成为资产超过千亿的载体。

作为中国所有未上市房企中销售排名最高的一家,中梁一直都对上市抱有期待。2018年5月初,中梁地产宣布正式启动IPO。虽然中间经历CFO罗俊的辞职,上市步伐似乎未被影响。

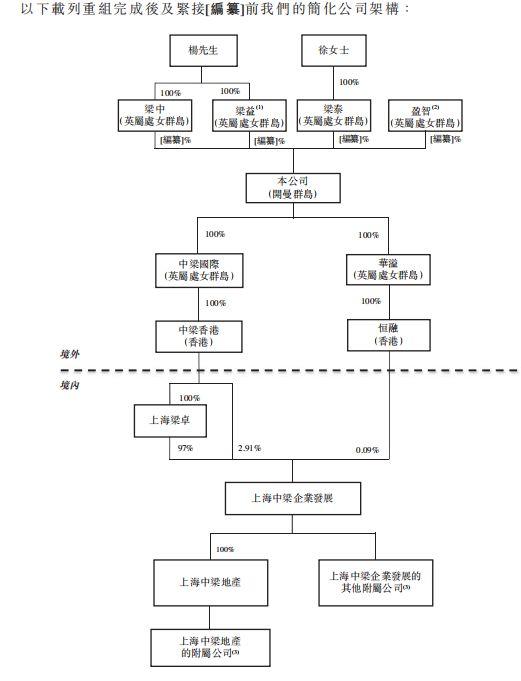

11月中旬,中梁的上市计划终于带来最新进展。根据招股书,中梁在上市前进行了一系列重组以及架构调整。虽然未公布最终的募资金额和股本数,但可以看到中梁地产创始人杨剑及其妻子徐晓群是公司的控股股东,中梁控股将成为中梁系的上市平台。

846页的招股书,不仅寄托了中梁对上市的殷切渴望,也向市场公开这家温州企业用3年的时间实现跨越式发展的秘密,以及伴随快速扩张带来的发展挑战。

3年资产翻三番

招股书显示,2015年中梁控股的资产总额为138.99亿元,而仅过去两年半的时间,截止2018年6月30日,其资产总额已经超过千亿,达到1347.26亿元,对比2015年增长869.32%,翻了三番。

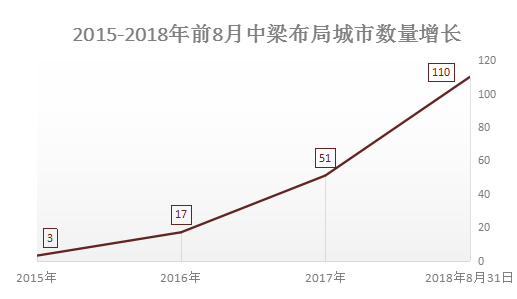

如此突飞猛进的发展,与中梁过去的积极布局不无关系。招股书显示,截至2018年8月31日,中梁控股在长三角经济区、中西部经济区、环渤海经济区、海峡西岸经济区及珠三角经济区五个核心经济区域具有项目布局,覆盖22个省市的110个城市,并处于不同开发阶段。而在2015年,中梁布局的城市仅有3个。

数据来源:中梁控股招股书、观点指数整理

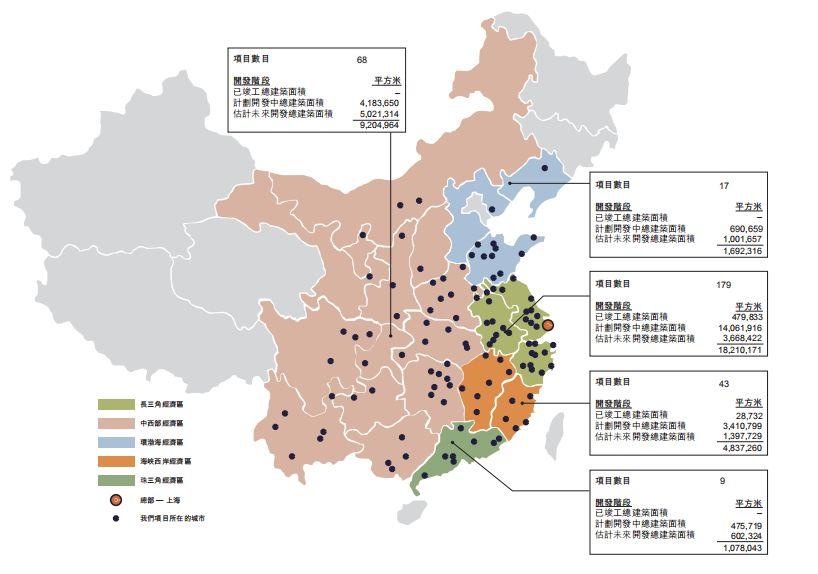

此外,截至2018年8月31日,中梁控股拥有316个项目,对应中梁控股的应占土地储备总额约3500万平方米,其中约3020万平方米物业项目由附属公司开发,约480万平方米由合营企业及联营公司开发。需要注意的是,在上述土地储备中,约有1820万平方米,即约52.0%位于长三角经济区。

中梁控股在全国各经济区域布局情况(含合营及联营)

数据来源:中梁控股招股书

粮草的充足,也让中梁的合约销售实现了黑马式增长。根据观点指数监测的数据显示,2013年中梁的合约销售额才开始突破百亿,2015年销售额达到168亿元,2016年则为337亿元,而刚刚过去的2017年全年,中梁实现销售额758亿元。换句话说,在2018年以前,中梁都不在千亿房企之列。

而在观点指数最新发布的“2018年1-11月中国房地产企业销售金额TOP100”中,中梁凭借1289.9亿元排名20位。仅用一年时间就迈过“千亿”门槛。

在全国的“跑马圈地”给中梁控股带来了弯道超车的机会。当然,坐拥3500万平方米土储的中梁,这些年在资金上的疏通可以说相当活跃。

2015年,中梁地产先后和多家金融机构签订战略合作协议,合约获得至少200亿元的资金支持。而在公司债方面,2016年6月,中梁地产首次公开发行公司债券,募集资金达13.5亿元人民币,为期5年,票面利率6.8%,信用级别为AA级。

此外,中梁对于信托和信贷的运用也甚为积极。2018年3月,中梁与华融国际信托、万向信托、陕西省国际信托等多家非银行金融机构达成战略合作关系。与此同时,中梁也逐渐搭建了五大国有银行和八大股份制商业银行授信体系,并与九江银行、徽商银行和厦门银行等地方性商业银行合作。

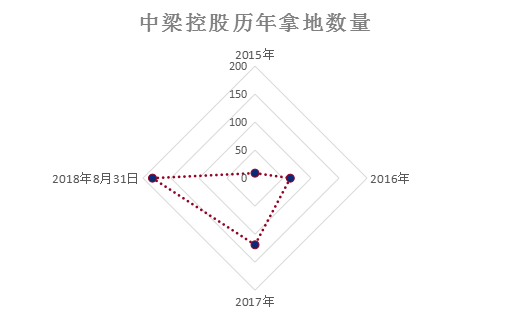

数据来源:中梁控股招股书、观点指数整理

投资机构的慷慨解囊,给了中梁更多的扩张勇气。过去的2015-2017年中,中梁的拿地数量分别是9幅、63幅和119幅。而截至2018年8月31日止八个月,中梁就已经斩获183幅地块,这一意味着中梁平均1.3天就拿一块地。

当然,不到3年就是实现资产翻三番,除了天时地利外,也不能忽视人和的力量。中梁在招股书对于其激励计划难掩欣喜之情。“凭藉阿米巴生态系统,我们得以大幅增长。”

招股书中所指的“阿米巴生态系统”主要是指将大的业务集团分成若干小业务组织,每个单位组织于运行期间享有足够程度的自主权,并遵循以结果为导向的评估及激励机制。

中梁透露,阿米巴生态系统让每位雇员积极分担责任和分享利益,实现快速扁平化复制和扩张,十分适合房地产开发业务的发展。得益于此,中梁境内附属公司的数量从2015年的48家增至2018年6月30日的705家,雇员人数也由同期的740人以上增至2018年6月30日的10000人以上。

杨剑IPO路线图

在中梁的IPO过程中,绕不开的自然是其创始人杨剑。这位温州商人带领下的千亿房企为了圆敲钟梦,都做了哪些努力?

中梁的前身要追溯到1993年,彼时杨剑正式创立温州华成房地产开发有限公司和浙江中梁置业。随后因为业务扩展至江苏,又成立苏州华成房地产开发有限公司。

凭借“敢于冒险”的温州商人特质,2009年杨剑将视野放至整个长三角经济区寻找商机,成立上海中梁地产集团有限公司,2016年,中梁正式把集团总部从温州搬到上海,正式开启全国化扩张。

为了此次IPO顺利进行,中梁首先开始境内重组以简化公司架构,将从2015年后无法获得销售收入的所有项目公司从集团中剔除。同时,作为重组的一部分,中梁也将涉及不同专业知识、技能及资源的非核心业务剔除在外。

值得注意的是,招股书显示,上文提及的“浙江中梁置业”已以非核心资源转让给其堂弟杨剑清。观点指数查阅浙江中梁置业历史沿革发现,杨剑的弟弟,即原中交地产总裁杨剑平也曾在浙江中梁置业任职副董事长、总裁。

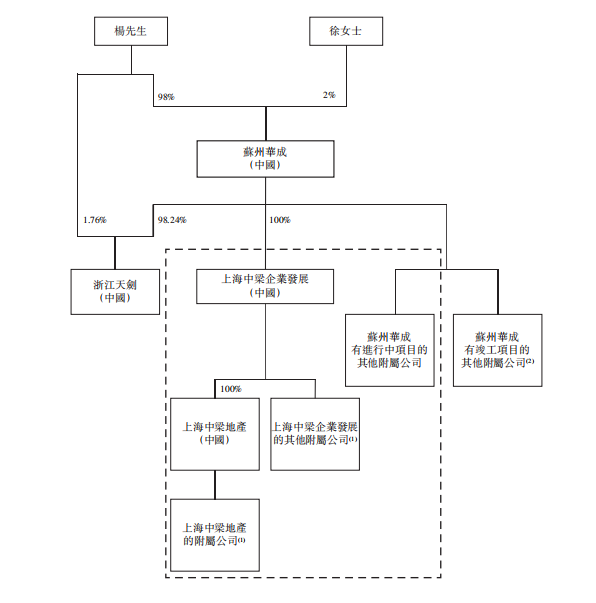

中梁控股重组前公司架构

数据来源:中梁控股招股书

可以说,浙江中梁置业见证了杨氏的兄弟情,同时也曾经在中梁发展史上占据浓重一笔。对于转让的原因,中梁控股在招股书中透露,杨剑清18岁就已经加入中梁。在启动上市计划前,堂弟杨剑清就向杨剑表示,希望自行开创房地产业务。

除此之外,招股书中提及,由于近年来杨剑一直专注于上海中梁企业发展旗下的房地产业务,因此随着时间推移,杨剑将浙江中梁置业转让予杨剑清,以给他带来良好的业务开端。

根据转让协议,转让对价为14.12亿元。紧随转让结束,“浙江中梁置业”改名为“浙江天剑置业”。

在境外方面,中梁也开始设立离岸控股公司。根据研究机构的数据,截至2018年11月22日,待上市港股的企业共有358家。而在这些“排队”敲钟的企业中,大多数的注册地都是在开曼群岛。

中梁控股也不例外,为了实现海外曲线上市,中梁在开曼群岛设立了中梁控股集团有限公司,对中梁香港以及恒融100%持股,以此实现对上海中梁企业发展的绝对控股权。而重组后,苏州华成则全面退出。

中梁控股重组后公司架构

数据来源:中梁控股招股书

通过复杂的资产重组和业务重组,理清了公司的产权关系,同时也降低了上市成本和时间。有香港不具名投资人士和观点指数透露,在开曼群岛设立离岸控股公司,也利于上市后的企业管理,增强企业的再融资能力强,有利于实行期权激励机制和引进战略投资者。

上市与融资挑战

不可否认,和今年扎堆上市的房企无异,中梁的上市一定程度上和融资相关。因此在这场声势浩大的IPO中,也蕴含着中梁此刻面临的市场挑战。

过去相对长的时间里,中梁主要依赖银行信贷、信托、公司债以及内部的融资体系进行融资,其中尤以信托方式为重。2017年,中梁联合四川信托、安信信托、中信信托等发布了多个房地产信托计划。在随后的2018年3月,还与华融国际信托、万向信托、陕西省国际信托等多家非银行金融机构达成战略合作关系。

据用益信托网数据显示,截止2018年5月,其累计信托发行规模约为230亿元,多以项目公司股权为融资标的。

据观点指数统计测算,2015年-2017年,中梁借款总额的平均实际利率分别为13.4%、12.4%和9.9%,融资成本近乎超过10%,在房地产企业中处于高位水平。2018年信托融资收紧,中梁开始减少利率较高的信托融资的比例,2018年借款总额的平均实际利率降低至9.0%,仍然处于较高水平。

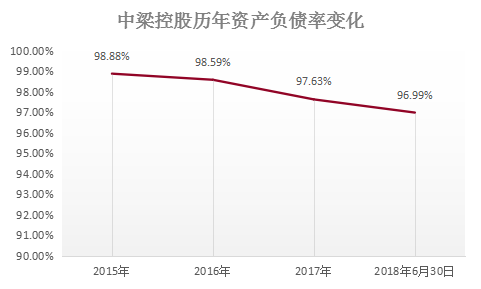

目前在招股书中,中梁对其降负债表现表示满意,净资产负债比率由2015年的1335.0%,2016年的1790.2%以及2017年的339.5%下降至2018年6月30日的44.6%。

数据来源:中梁控股招股书、观点指数统计

但从财务数据中,还是能看到高增长给这家千亿房企带来的发展挑战。观点指数统计中梁资产负债情况发现,中梁的资产负债率均超过96%,最高的时候是2015年,近乎99%。即使是负债有较大下降的2018年,该指标都逼近97%。

另外,对于短期偿债能力,流动比率显示,截至2015年、2016年及2017年12月31日以及2018年6月30日,中梁的流动比率分别为1.3、1.3、1.2及1.1倍,表现中等。

而核算其净资产水平,在同类规模上市房企中,也处于较低的水平。2015-2017年,中梁的净资产分别为1.55亿元、6.55亿元、23.53亿元。截止2018年6月30日,中梁的净资产为40.61亿元,而同属于千亿规模的融信中国和正荣,同期则为330.85亿元以及165.81亿元。

数据来源:中梁控股招股书、观点指数统计

对于中梁净资产较少的原因,香港证券人士对观点指数表示,“对于利用杠杆,快速开发的企业来说,前期贷了很多款,做了很多投资,负债会多一些。而且开发需要时间慢慢孵化出来,经历开发-竣工-交付等程序后,才会作用到利润部分。因此导致短期的负债率比较高。”

上述人士表示,因此对于此类企业来说,上市就不仅仅是单一的融资需求,还有改善财务情况的需要。“上市拿了钱,肯定会加大股东权益,改善净资产。加上项目逐渐销售以后,肯定是有利润的,这个也会加快经营资产的改善。”

当然对于多元城市布局以及业务发展来说,中梁也需要作出调整。中梁布局的项目中,均处于二线及以下城市。其中,37.66%为二线城市,其次为33.33%,四线及五线城市合约占比为29.01%,也即是说超过6成都是三四五线城市。

数据来源:中梁控股招股书、观点指数统计

深耕三四五线城市,给中梁带来了规模性胜利,但是业内人士表示,未来在三四线楼市走弱的情况下,反而会被单一布局制约,规模化增长也会面临瓶颈。中梁在招股书中表示,拟继续扩大在全国范围内的业务,尤其是进一步提升在二线城市的渗透率。而这同样需要资金。

另一个需要调整的则是业务单一问题,过去住宅开发在中梁的业务发展中占据绝对的比重。在此之前,已经有大部分房企在投资物业领域跑马圈地,抢占高地。招股书透露,中梁近期开始从事开发及运营商业物业,2018年下半年租赁投资物业将会产生租金收入。