2月15日, 香港交易所披露了浙江开元酒店管理股份有限公司(以下简称“开元酒店”)通过上市聆讯后的招股书,距其2018年8月23日的递表,前后近6个月的时间。

来自浙江杭州的开元酒店拟香港主板发行H股上市,其中介团队主要有:银河国际、交银国际为其联席保荐人,普华永道为其审计师,金杜、瑛明分别为其公司中国律师、券商中国律师,德杰为其公司香港律师,浩华酒店管理顾问为其行业顾问,戴德梁行为其估价师。

开元酒店是中国领先的酒店精英集团之一,主要在中国从事中高档连锁酒店的经营管理。根据浩华的资料,于2018年3月31日,按中国在营及待开业高档酒店客房数量计,开元酒店是第三大酒店集团及最大国内品牌酒店集团,而按中国在营及待开业中高档酒店客房的数量计,则为第七大酒店集团及第四大国内品牌酒店集团。

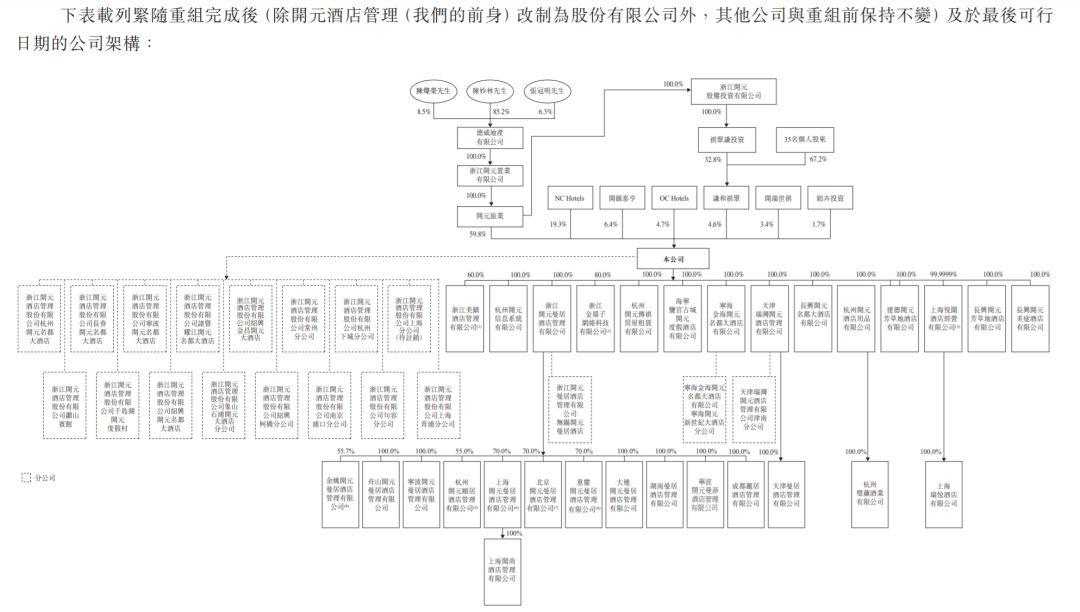

开元酒店的控股股东为陈妙林先生,持有开元酒店51.03%的股权。

在过去2015、2016、2017三个年度及2018年前8个月,开元酒店的营业收入分别为人民币15.22亿元、16.02亿元、16.65亿元及11.19亿元,相应的净利润分别为人民币0.30亿元、0.84亿元、1.67亿元及1.12亿元。

本文由Ryanben Capital原创,转载请注明出处,欢迎在文章底部留言。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览: www.ryanbencapital.com

中国内地企业2018年度香港IPO上市报告 : 上市111家,募资2738亿港元

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)