2019年3月20日,來自深圳的信懇智能控股有限公司(以下簡稱「信懇智能」或「公司」)向港交所遞交招股書,擬在香港主板上市。

信懇智能,曾於2016年5月10日在新三板掛牌上市,代碼為836821,後於2018年12月4日從新三板摘牌。

主要業務

信懇智能,作為電子製造服務(EMS)供應商,主要在中國從事PCBA的裝配和製造。PCBA主要用於電子電路互相連接的媒介及機械式安裝基板,是電子產品的重要部分。

根據灼識諮詢的報告顯示,在2018年中國電子製造服務(EMS)市場的營業收入中,信懇智能占其0.02%的市場份額。

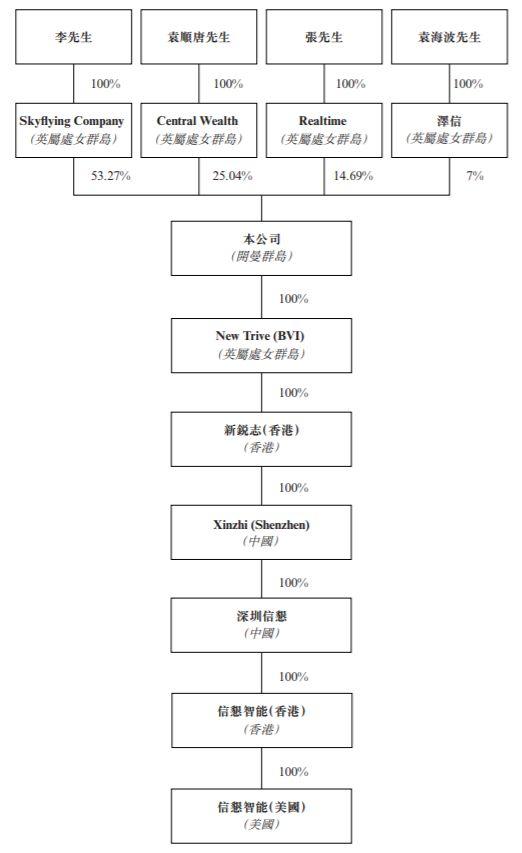

股東架構

招股書顯示,信懇智能的最大股東為李浩先生,持有信懇智能 53.27%的股份。

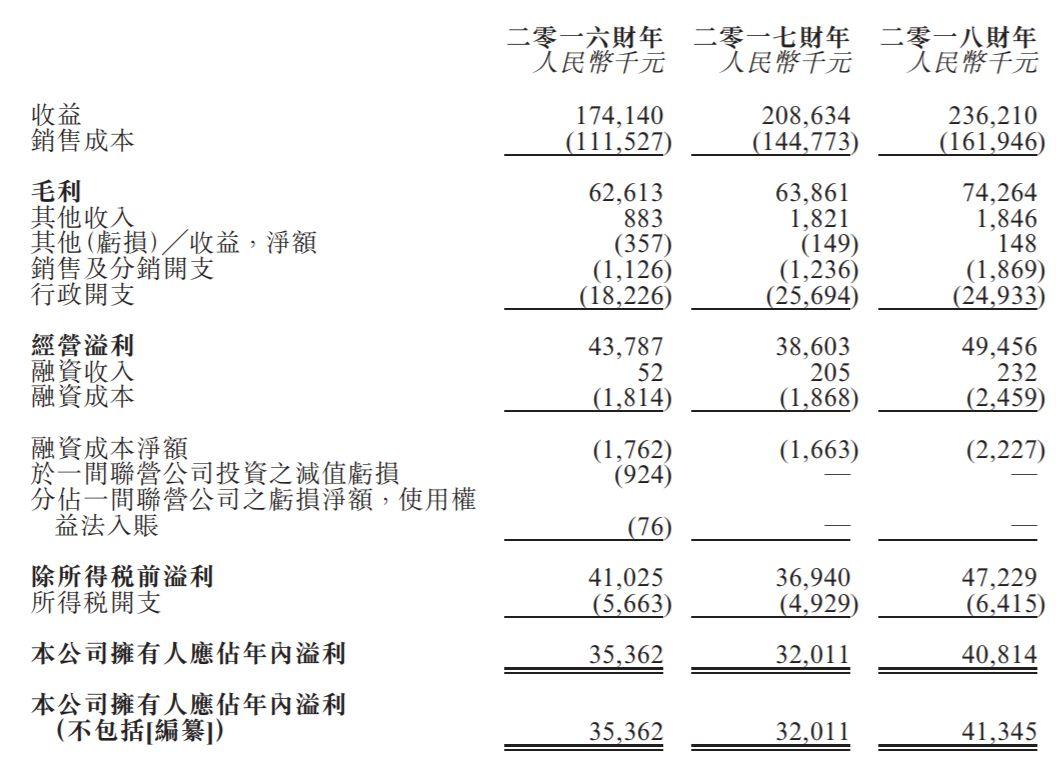

公司業績

在過去的2016年、2017年及2018年三個財政年度,信懇智能的營業收入分別為1.74億、2.09億和2.36億人民幣,相應的毛利率分別為36%、30.6%、31.4%,相應的凈利潤分別為3,536.2萬、3,201.1萬和4,081.4萬人民幣。

中介團隊

信懇智能是次IPO的的中介團隊主要有:德健融資為其獨家保薦人;普華永道為其審計師;北京德和衡、希仕廷分別為其公司中國律師、公司香港律師;廣東華商、崔真分別為其券商中國律師、券商香港律師;灼識諮詢為其行業顧問;信永方略為其內控顧問。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊可供搜索、查閱,敬請瀏覽: www.ryanbencapital.com

新三板企業香港上市記:2018年遞表14家,3家上市、1家通過上市聆訊、8家還在上市處理中、2家申請失效

香港IPO市場:2019年1-2月,上市 24 家,通過上市聆訊 24 家,遞交上市申請 65 家

中國內地企業2018年度香港IPO上市報告 : 上市111家,募資2738億港元

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)