一、香港上市費用

在香港IPO上市,上市費用主要包括:

1、各專業中介提供服務的有關收費,主要有保薦人、申報會計師、法律顧問、估值師、包銷商/配售代理、財經印刷商、公關公司等,主要包含兩類形式:

1) 相對固定的收費,如保薦費、審計費、律師費、物業評估費、財經印刷費等,其中,保薦費、審計費和律師費佔比較大。

2) 根據募資規模的一定比例確定,如包銷商的包銷傭金以及全球協調人的酌情獎金。一般包銷傭金在1.5%-4%之間,全球協調人的獎金在0.5%-1%之間。

2、港交所的首次上市費及上市年費;及

3、各類雜費及不可預計費用等。

上述三項費用中,支付給各專業中介機構的費用佔比最大,其餘兩項費用在整個上市成本中比例很小。

二、香港IPO市場的上市費用(2019年第1季)

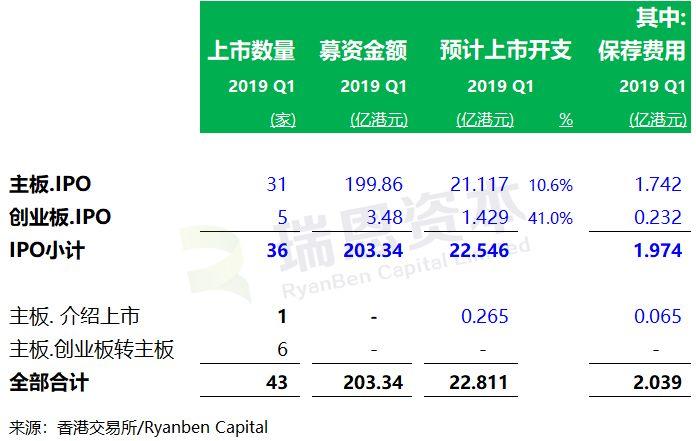

2019年第1季,在香港掛牌上市的企業 43 家,其中通過IPO方式上市36家,共募資203.34億港元。

備註1:預計上市開支的數據,來自於在香港聯交所網站披露的每家IPO的招股書,跟IPO完成後的實際上市費用會可能會存在些許的小差距;

備註2:匯率1美元=7.85港幣,1元人民幣=1.1696港元,1馬來西亞林吉特=1.923港元;

備註3:在IPO的36家中,其中1家的保薦費用數據無法查到;

1、主板上市企業

根據招股書披露,主板31家IPO上市企業預計上市開支合計21.117億港元,佔主板募資總額10.57%,平均每家6812萬港元。

如果按上市費用的絕對數來算,最高的是16,045萬港元,最低的是2,610萬港元;如果按上市費用占募資總額的佔比來算,佔比最高的是41.9%,佔比最低的是6.2%。

其中:

-

募資總額在10億港元以上的8個IPO中,上市費用占募資總額的佔比在6.2%-8.8%之間;

-

募資總額在2-10億港元之間的10個IPO中,除了1家H股IPO的佔比為25.2%,其他的9家上市費用占募資總額的佔比在8.5%-18.3%之間;

-

募資總額在2億港元以下的13個IPO項目中,上市費用占募資總額的比重在22.2%-41.9%之間;

-

除了IPO的31家外,1家介紹上市不涉及融資的,其預計上市費用為2650萬港港元。

2、創業板上市企業

根據招股書披露,創業板5家IPO上市企業預計上市開支合計1.429億港元,占創業板募資總額41.05%,平均每家2,858萬港元。

三、保薦費用 (2019年第1季)

在2019第1季度的IPO中,其中主板保薦人費用合計1.742億港元(其中1家未披露,故以30家IPO計算),平均每家581萬港元, 主板保薦費最高的為1,178萬港元(150萬美元), 主板保薦費最低的為393萬港元(50萬美元)。

創業板保薦人費用合計0.232億港元,平均每家464萬港元。

四、A股IPO上市費用 (2018年數據)

相較於國內A股IPO發行費用來看,根據中企智庫聯盟統計,截至2018年11月24日當年96家A股上市企業,募資金額合計1,330億元人民幣,發行費用(券商、會計師、律師、信息披露費)合計67.04億元人民幣,平均每家上市企業支付發行費用7,057萬元人民幣,上市公司平均發行費率5.02%。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊可供搜索、查閱,敬請瀏覽: www.ryanbencapital.com

香港IPO市場:2019年第1季,上市 43 家、募資203億港元,上市申請 115 家

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)