4月11日,來自江蘇連雲港的江蘇豪森葯業集團有限公司的母公司翰森製藥集團有限公司 (下稱「豪森葯業」)向港交所遞交上市申請,擬香港主板上市。 這是豪森葯業繼去年9月6日遞表失效後的第二次遞表。

主要業務

豪森葯業,創建於1995年 ,是中國少數幾家研發驅動型的中國製藥公司之一,在中國規模最大、增長最快、臨床需求缺口巨大的部分治療領域均排名前列。豪森葯業是中國製藥公司當中研發團隊規模最大的公司之一,在中國上海和江蘇連雲港建有研發中心,擁有1200名的研發人員。豪森葯業的網站中有介紹由中國醫藥工業信息中心評選發佈:豪森葯業集團位列2017年度中國醫藥工業百強榜第22位、2018年中國醫藥研發產品線最佳工業企業20強榜單第名。

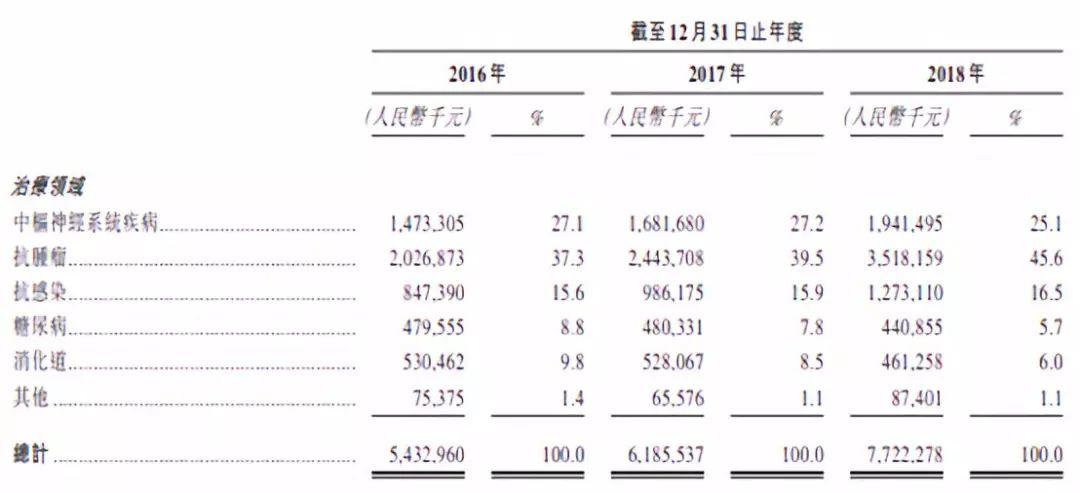

豪森葯業,在中樞神經系統疾病、抗腫瘤、抗感染、糖尿病等四大領域處於領先地位,也關注消化道、心血管治療領域。在上述六大治療領域2017年的中國藥品總銷售額中,豪森葯業佔有62.1%的市場份額。

根據弗羅斯特沙利文的報告,2017年,在中國精神疾病藥物市場的市場份額為9.1%,排名第一;在中國抗腫瘤藥物市場的市場份額為2.5%,排名第四;在中國多重耐葯革蘭氏陽性細菌抗生素藥物市場的市場份額為11.7%,排名第四;在口服抗糖尿病藥物的銷售額中,在中國製藥公司中排名第七;

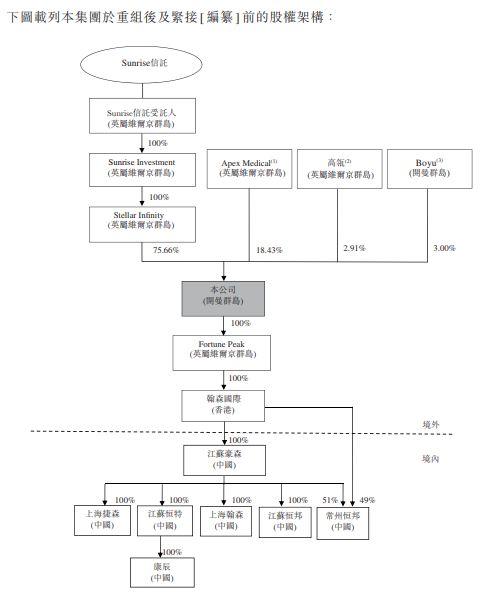

股東架構

豪森葯業的控股股東為孫遠小姐(孫飄揚、鍾慧娟的女兒)所管理的家族信託基金Sunrise,持有豪森葯業75.66%的股份。高瓴資本、博裕投資是其戰略投資者,分別持有2.91%、3%的股份。

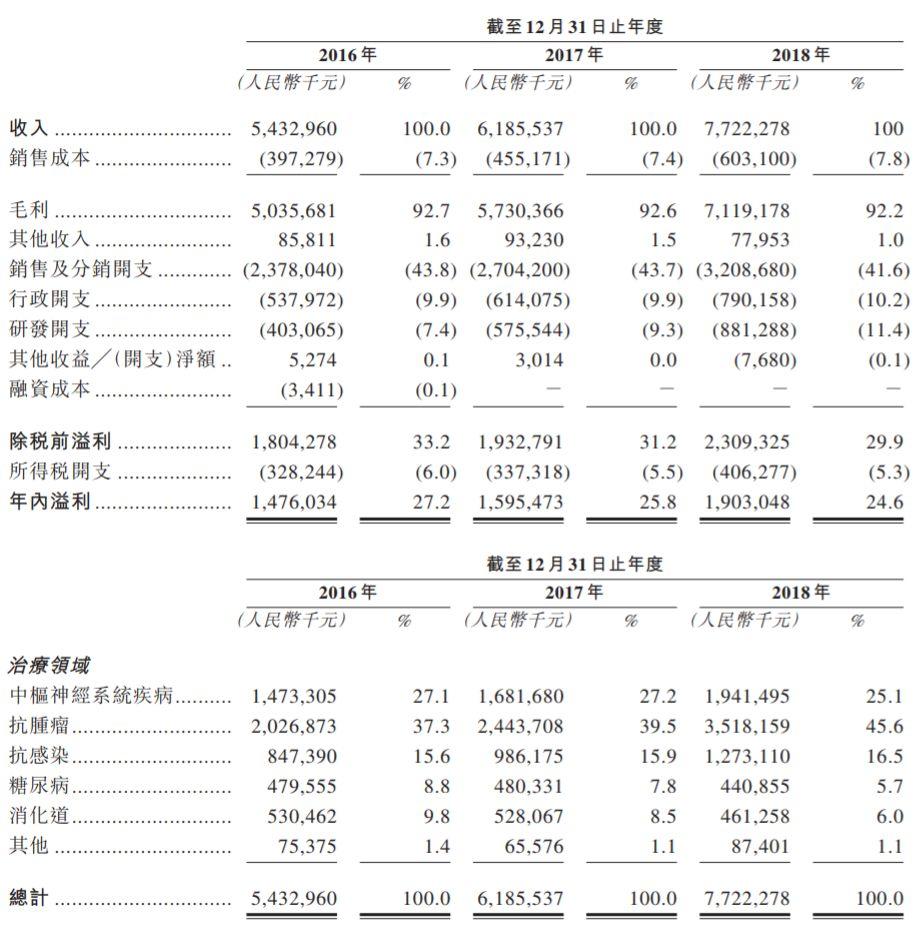

公司業績

招股書顯示,在過去的2016、2017、2018三個財政年度,豪森葯業的營業收入分別為54.33億、61.86億和77.22億人民幣,其對應的毛利率分別為92.69%、92.64%和92.19%,其相應的凈利潤分別為14.76億、15.95億和19.03億人民幣。

中介團隊

豪森葯業是次IPO的的中介團隊主要有:摩根士丹利、花旗為其聯合保薦人;安永為其審計師;北京李偉斌、佳利分別為其公司中國律師、公司香港律師;天元、高偉紳分別為其券商中國律師、券商香港律師; 弗若斯特沙利文為其行業顧問、物業估值師。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊可供搜索、查閱,敬請瀏覽: www.ryanbencapital.com

香港IPO市場:2019年第1季,上市 43 家、募資203億港元,上市申請 115 家

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)