來源 | 涉外律說(ID:shewailvshuo)

作者 | 趙華

2019年3月,聯交所發出HKEX-LD121-2019指引信,就其為何拒絕若干上市申請提供了指引。指引信中,聯交所表明其對上市申請人進行的審查屬於定性審查,並不單看定量標準,研究申請人是否適合上市也是作通盤考慮。審批過程會考慮到多項因素,但現時將更着重申請人:(i)申請上市的商業理據,是否真有集資需要;及(ii)其估值及所用的方法。

在列舉的24個被拒絕上市申請的案例中,其中有5家公司或因「擁有大量現金及/或銀行融資可用於擴充計劃」、或因「擁有大量現金結餘、未動用銀行融資」、或因「純粹依靠內部資金應付營業所需,在上市申請前三年並無銀行借款」等等「光榮」原因,被聯交所質疑上市缺少商業理據(commercial rationale)以及非真有集資需要(genuine needs for funding)。

如此看來,我貸款,我驕傲。然而,生活哪有什麼歲月靜好,只是有人在為你負重前行而已。發行人驕傲的銀行貸款,背後往往有控股股東的各式擔保。

那麼,在香港IPO語境下,控股股東可否將其持有的發行人股份的全部或部分權益加以質押呢?

並無不可,但有些點需要關注。如香港交易所《綜合主板上市規則》第十三章「股本證券 持續責任」中就載明「控股股東質押股份」和「貸款協議載有關於控股股東須履行特定責任的條件」屬於引致發行人須履行披露責任的若干特定情況。

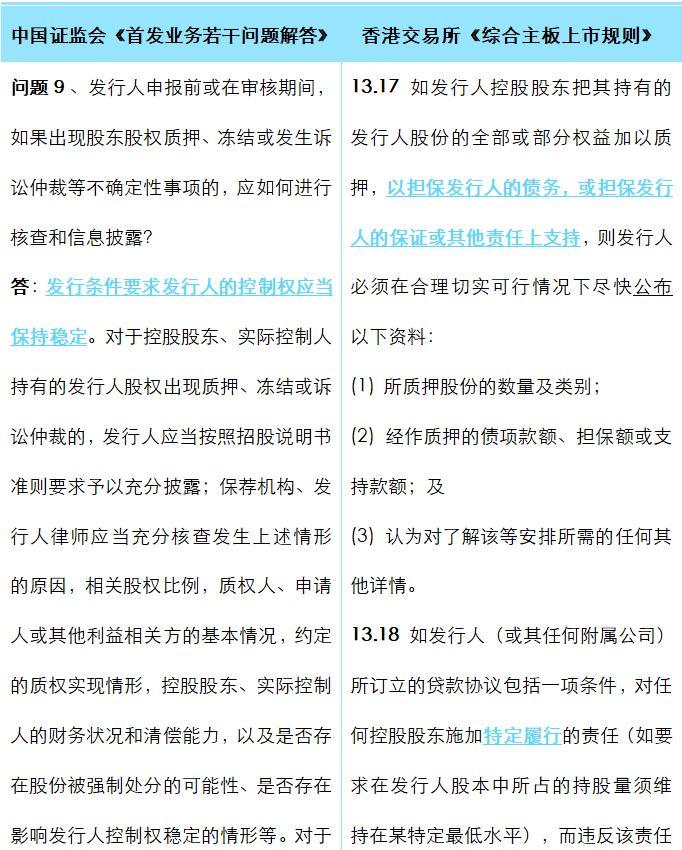

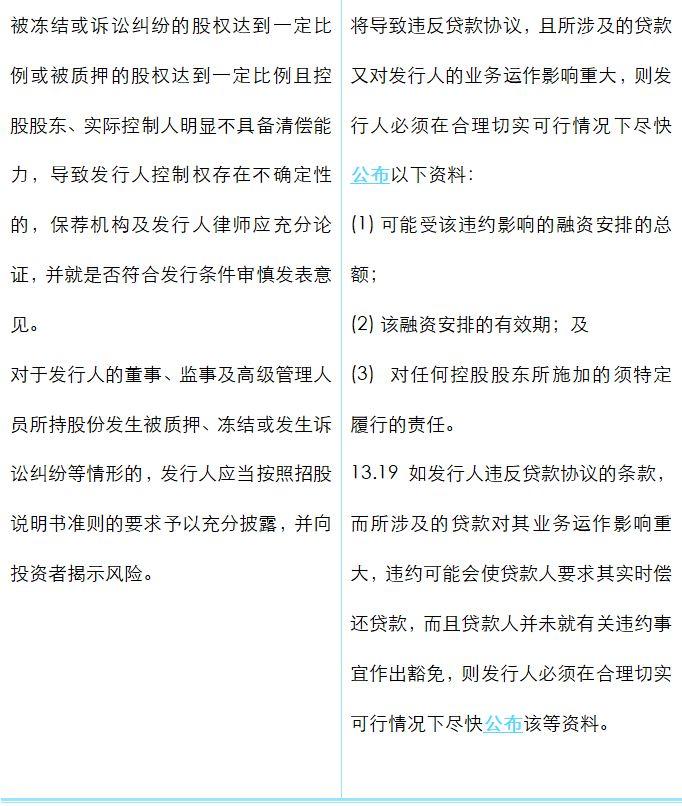

無獨有偶,2019年3月25日中國證監會發行監管部發佈的《首發業務若干問題解答》也就發行人申報前或在審核期間出現控股股東股權質押等不確定性事項的核查和信息披露提供了指引。

為了更好地理解控股股東股權質押這一事項,我們於下表中摘錄了中國證監會的相關指引和香港聯交所的相關規則,供大家參考:

從上表中,我們不難看出,就控股股東的股權質押而言,中國證監會和聯交所雖都要求進行充分披露,但關注點卻不相同:

1. 中國證監會更關注控股股東的財務狀況和清償能力所導致的發行人控制權的不穩定性;而聯交所則更關注控股股東違反特定履行責任所導致的貸款違約對發行人的業務運營的影響;

2. 中國證監會的問答中沒有載明發行人控股股東的股權質押是為自身債務創設還是因發行人債務創設;而聯交所則以發行人為角度論述,載明的是發行人控股股東為擔保發行人的債務,或擔保發行人的保證或其他責任上支持,將其持有的發行人股份的全部或部分權益加以質押的情形;

3. 中國證監會要求保薦機構、發行人律師對控股股東的財務狀況和清償能力進行核查和評估,並作出是否影響發行人控制權穩定性的「結論性」判斷;而聯交所僅要求對控股股東為發行人的貸款所作出的股權質押進行「描述性」公布,並未要求對控股股東的財務狀況和清償能力進行核查和評估。

據個人少淺的經驗,A股IPO過程中控股股東存在股權質押的情形鳳毛麟角,而上市之後控股股東的股權質押則蔚然成風。相比之下,香港IPO進程中控股股東股權質押的情形並不鮮見,如不久前上市的貓眼娛樂(股份代碼:1896):

「Vibrant Wide Limited由王長田先生全資擁有。於2017年,光線控股向招商銀行股份有限公司北京分行及華潤深國投信託有限公司(統稱「承押人」)抵押其於天津貓眼微影的股權,以作為貸款的抵押(「2017年抵押」)。2017年抵押已於重組期間解除。截至最後實際可行日期,股東持有的全部股份並無產權負擔。作為解除2017年抵押的代價,王長田先生與光線控股於2018年8月2日議定,將由王長田先生透過Vibrant Wide Limited擁有的股份於上市後一個月內抵押予承押人(「2018年抵押」)。將予抵押的股份數目為人民幣90億元乘以19.73%,再除以下列兩者中的較低者:(a)股份於上市後首20日的平均價;及(b)股份於2018年抵押前一日的收市價」。

假如香港IPO語境下控股股東的股權質押並不是「以擔保發行人的債務,或擔保發行人的保證或其他責任上支持」為目的呢?

那麼,我個人理解,聯交所也將大概率會如中國證監會要求那般要求保薦機構、發行人律師去核查和評估控股股東的財務狀況和清償能力,並作出是否影響發行人控制權穩定性的「結論性」判斷。

本文作者趙華律師,國匠麥家榮(前海)聯營律師事務所主任

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊可供搜索、查閱,敬請瀏覽:www.ryanbencapital.com

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)