5月24日,香港交易所披露了中煙國際(香港)有限公司(06055.HK)(以下簡稱「中煙香港」)通過聆訊後的招股書,距離2018年12月31日第一次遞表近6個月時間。

中煙香港5月28日-5月31日招股,公司發行1.66億股,其中90%為國際發售,10%為公開發售,另有15%超額配售權。每股發行價3.88港元-4.88港元,每手1000股,預期6月12日上市。

主要業務

中煙香港成立於2004年,總部設在香港,為中煙國際負責資本運作及國際業務拓展的指定境外平台。中煙國際是中國煙草總公司的全資附屬公司,通過組織煙草製品的貿易及監管境外附屬公司的運營和中國煙草總公司的境外投資,承擔中國煙草總公司國際業務的管理及運營工作。根據國家煙草專賣局的授權及相關法律、法規及規則,中煙香港主要從事以下業務1)煙葉類產品進口業務;2)煙葉類產品出口業務;3)捲煙出口業務;4)新型煙草製品出口業務。

根據弗若斯特沙利文報告,中國為全球最大的煙草消費市場及煙草生產國,所以未來的發展將受益於中國煙草市場的強勁需求。根據中國國家煙草專賣制度及依據60號文,目前經營業務沒有任何競爭對手。

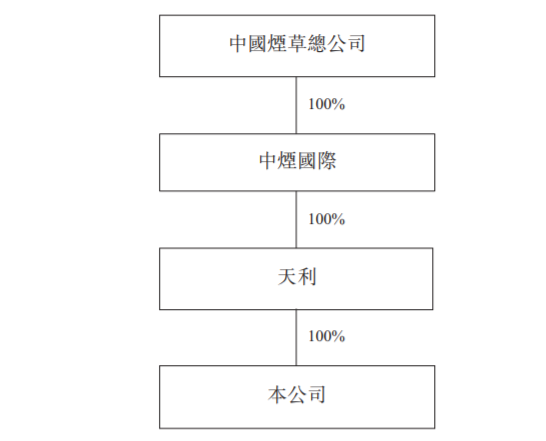

股東架構

中煙香港的控股股東為中煙煙草總公司,持有100%的股份。

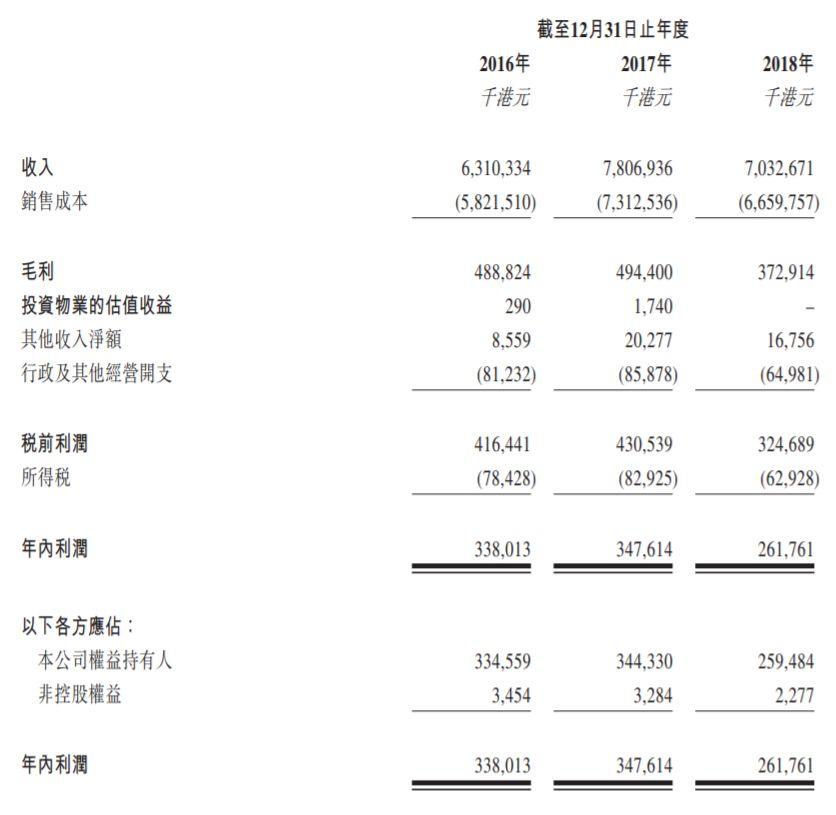

公司業績

在過去2016、2017、2018三個年度,中煙香港的營業收入分別為63.10億港元、78.07億港元及70.33億港元,相應的毛利率分別為7.75%、6.33%及5.30%,相應的凈利潤分別為3.38億港元、3.48億港元及2.62億港元;

中介團隊

中煙香港是次IPO的中介團隊主要有:中金國際、招商香港為其聯席保薦人,畢馬威為其審計師,金杜、海問為其公司中國律師、券商中國律師;蘇利文·克倫威爾、年利達分別為其公司香港律師、券商香港律師;弗若斯特沙利文為其行業顧問。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊可供搜索、查閱,敬請瀏覽:www.ryanbencapital.com

李小加:香港依然是亞洲區內的首選上市地,已經成為全球第三大生物科技企業上市地

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)