近两年,中国内地房地产企业在香港上市又掀起一波热潮,2018年以来,截至2019年7月31日,已有9家中国内地房地产企业在香港通过IPO挂牌上市,还有1家通过借壳上市,目前在香港递表的内地房地产企业已达 16 家,其中:

已上市 9 家;

处理中 7 家;

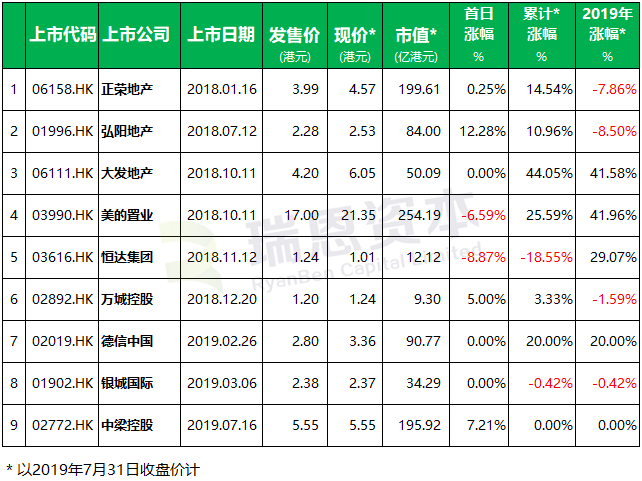

就内地房地产企业在香港递表后的表现来看,RyanBenCapital整理汇总如下:

一、目前进展情况

1、已上市的房地产企业 (9家)

来自福州的福晟国际(00627.HK)是通过借壳佑威国际上市,并于2018年1月11日更名,未列于表中。

2、未上市、已递表的内地房地产企业 (7家正在处理中)

吉林拓宏房地产于2018年6月11日递交招股书,拟借壳飞克国际(01998),后失效,未列于表中。

二、上市速度 (平均149天,包括节假日)

三、募资表现 (平均每家募资18.79亿港元)

IPO上市的9家内地房地产企业,共募资169.12亿港元,平均每家IPO募资18.79亿港元。

IPO募资金额最高的是正荣地产(06158),其募资额为44.81亿港元,募资金额最低的是万城控股(02892),其募资额为2.25亿港元。

就内地房地产企业在IPO认购时的超额认购情况来看,出现了6家认购不足的情况,另外3家超额认购都不足1倍,平均0.57倍。

四、上市后表现 (7家上涨,累计涨幅最高为44.05%、最低为 -63.14%)

累计涨幅

截至2019年7月31日,内地房地产企业上市表现较好,其中上涨家数为7家,低于发行价家数2家,这21家内地房地产企业的平均涨幅为11.06%。

表现最好的是大发地产(06111),累计涨幅达44.05%;其次是美的置业(03990)、德信中国(02019),累计涨幅分别为25.59%、20%。

低于发行价的2家中,恒达集团(03616),累计涨幅为-18.55%,银城国际(01902),累计涨幅为-0.42%。

市值方面

就市值方面来看,平均市值为73.29亿港元,其中市值最高的是美的置业(03990),其市值为254.19 亿港元,市值最小的是万城控股(01758),目前市值只有 9.30 亿港元。

五、中介团队

就保荐人的表现来看,建银国际 参与 5 家,光大融资参与 2 家;

就中国律师的表现来看,竞天公诚 、通商 各参与 5 家;

就香港律师的表现来看,普衡 、盛德 各参与 4 家;

就审计师的表现来看,安永 参与 5 家,普华永道 3家,毕马威 1家;

就估值师的表现看,仲量联行 参与 5 家、第一太平戴维斯 、高力国际 各 2 家;

就行业顾问的表现来看,仲量联行 参与 3 家、中国指数研究院 、高力国际 各 2 家;

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

景业名邦,雅居乐(3383)副主席陈卓贤长子陈思铭创立的房地产公司,递交招股书,拟香港主板上市

新力控股,江西最大的房地产开发商,递交招股书,拟香港主板上市

天保集团,来自河北涿州、利润1.1亿的房地产开发商,递交招股书、拟香港主板上市

海伦堡,来自广东的地产开发商,再次递交招股书,拟香港主板上市

房地产企业.香港IPO : 来自安徽淮南、2018年前9个月营收为7.57亿的万创国际,11月21日递交招股书,拟香港主板上市