9月2日,招商局商业房地产投资信托基金 (以下简称“CMC REIT”)向港交所递交招股书,拟在香港主板IPO上市。

CMC REIT 基本情况

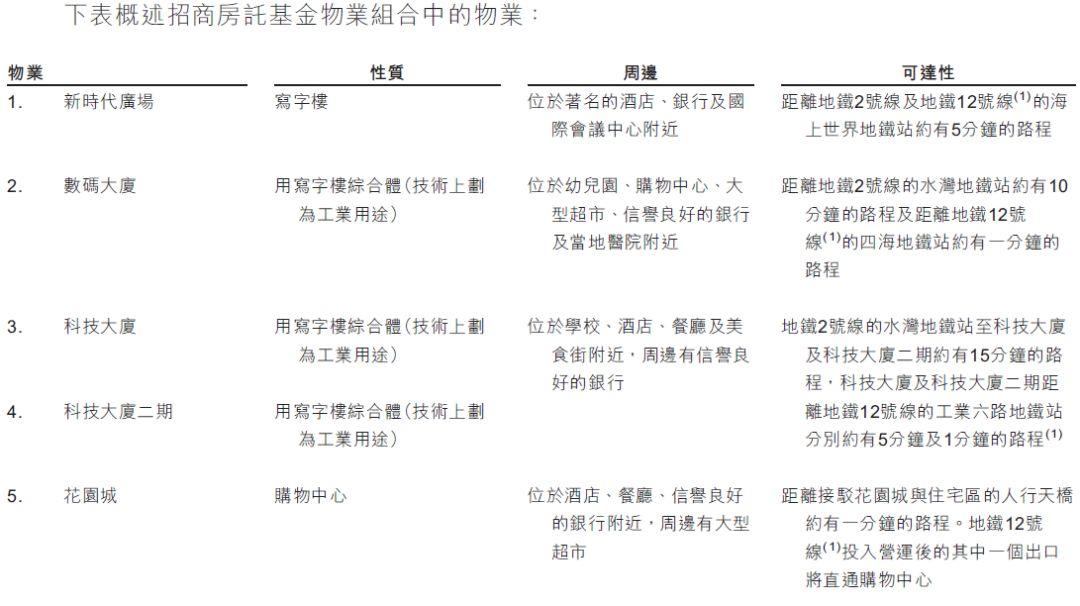

CMC REIT为一项商业房地产投资信托基金,由招商蛇口(001979.SZ)发起, 招商置地(00978.HK)的子公司荣腾担任REIT管理人,目前投资组合位于中国深圳蛇口的5栋物业组成,总楼面面积、可租赁总面积分别约为26.23万平方米及24.99万平方米。据可租赁总面积计,平均租用率为81%,2018年底为90.4%。物业于6月底的评估价值总额为人民币65.17亿元。

荣腾将以REIT管理人对基金提供管理服务,并将自CMC REIT收取管理费,每半年按年度可分派收入的10%收取基本费用。

作为REIT管理人,荣腾主要责任为管理CMC REIT的资产,为基金单位持有人带来收益,包括以提升资产组合为的目的收购和出售。

REIT架构:

REIT管理人:荣腾企业有限公司,由招商置地(00978.HK)间接全资拥有,而招商置地则由招商蛇口(001979.SZ)持有74.35%权益。

受 托 人 :德意志信托(香港)有限公司

运营管理人:招商蛇口企业管理(深圳)有限公司

物业管理人:深圳招商物业管理有限公司

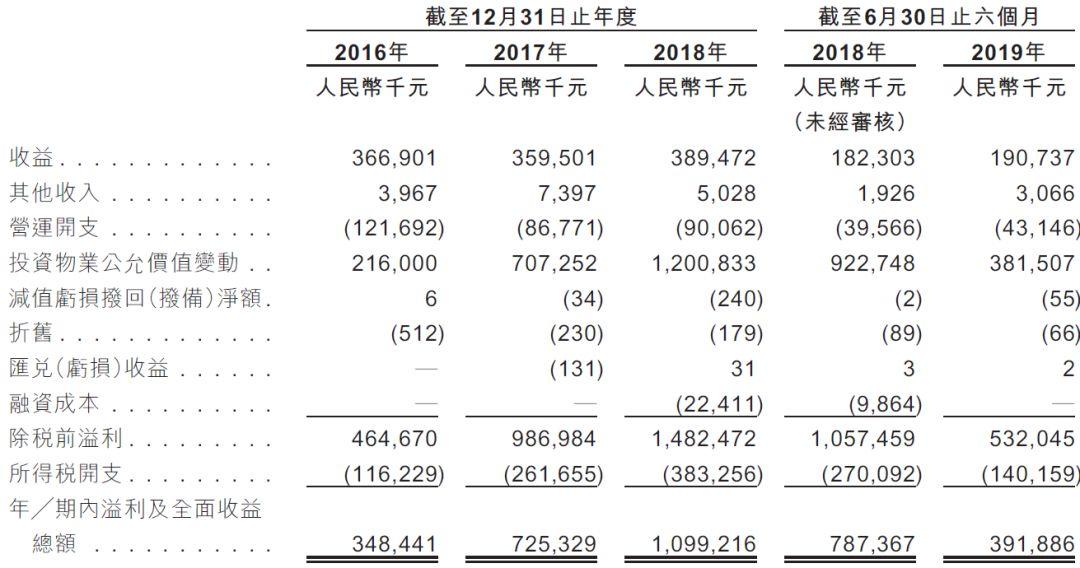

REIT业绩

在过去2016年、2017年、2018年及2019年前六个月,CMC REIT的收入分别为人民币3.67亿元、3.60亿元、3.89亿元和1.91亿元,相应的净利润分别为3.48亿元、7.25亿元、10.99亿元和3.92亿元。

中介团队

CMC REIT本次IPO的中介团队主要有:花旗环球为其独家上市代理;招商证券(香港)为招商蛇口的财务顾问;德勤为其审计师;中伦、贝克.麦坚时分别为REIT管理人的中国律师、香港律师;君合、富而德分别为上市代理的中国律师、香港律师;安理为受托人的律师;莱坊测量师行为其市场顾问;戴德梁行为其独立物业估值师;莱坊测量师行为其建筑测量师。

香港REITs物业与估值

根据2005年香港证券及期货事务监察委员会发布的《房地产投资信托基金守则》,REIT发行及监管的其中一个关键要素,便是可产生定期租金收入的房地产项目。

此外,《房地产投资信托基金守则》对投资端以及运作端做出了明确的限制。

投资端:对REITS的资产总值中至少75%投资于产生定期租金收入的房地产项目。此外,REITs禁止投资于空置土地。

REITs可以投资有价证券资产,但REITs所持有的由任何单一公司集团发行的相关投资价值,不超过该基金资产总值的5%。

运作端:REITs下设SPV不超过两层。如果REIT通过特别目的投资工具(SPV)持有的房地产项目,SPV必须由REITs合法地及实益地拥有。REITs必须持有该计划之内的每项房地产项目最少2年。

REITs可以借款融资,但资产负债率不超过45%。REITs每年须将不少于其经审计年度除税后净收入90%的金额分派予单位持有人作为股息。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)