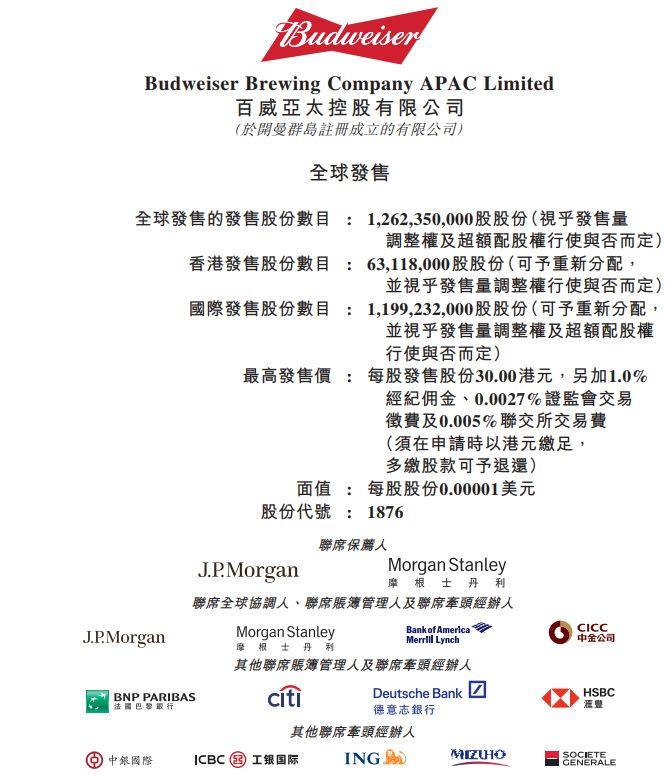

百威亚太(01876),有望成为港股2019年「新股集资王」,拟于明日起招股,并于9月30日挂牌。

百威亚太,于7月中宣布押后上市,至今仅约两个月,公司前后两份招股书已有不少区别,百威亚太执行董事兼首席执行官杨克(Jan Craps)提到,由于公司早前出售澳洲业务,目前的业务组合更聚焦增长,相信有助吸引投资者。

亚太区西部业务比例增至七成

杨克在出席记者会时指出,公司于宣布暂缓来港上市后,以113亿美元(881.8亿港元)出售业务较成熟、增长较慢的澳洲业务,令包含东南亚及中国在内的亚太区西部业务比例,由五成提升至七成,意味目前的业务组合较首次申请上市时更具增长潜力。

引新加坡主权基金作基石投资者

百威亚太,原订于7月底上市,最终临时叫停,有报道指是机构投资者认购不足额所致。公司今次再度申请上市,似乎已针对该问题有备而来,除了因应出售澳洲业务而将集资额缩减至约349.8亿元,亦引入新加坡主权基金GIC作基石投资者,斥资10亿美元(约78.4亿港元)大手认购。杨克解释指,公司暂缓上市计划后,一直与投资者保持沟通,其中GIC对公司有深厚的投资意愿,故此引入对方作长期合作伙伴。

此外,公司亦于今次上市计划中新增相对罕见的发售量调整权,公司可因应市场反应增发4.65亿股,集资额最多可增加约140亿元。杨克指出,此举是期望集资计划更具弹性,并强调即使决定增发股份,投资者的股份亦不会被摊薄。

派息不少于25% CEO称续寻找收购机会

百威亚太,今次上市计划的第三个不同之处,则是于招股文件中指列明股息政策,表明上市后的派息比率将不低于25%。杨克称,期望借此向投资者作出更明确的承诺,但重申公司的资本管理政策未有改变,将会继续以业务增长及寻找并购机会为首要目标。至于未来的并购目标,他则指对东南亚地区感兴趣,包括越南、泰国、菲律宾等,原因是该等市场的啤酒市场尚未「高端化」,百威亚太有充足的市场拓展机会,希望透过其横跨亚太的分销平台,协助地区品牌晋身成行业领袖。

问及何以选择于此时重启上市,杨克响应指百威亚太主打亚洲业务,期望留在亚洲上市,而香港的基础强劲,长远前景非常亮丽,是亚洲最好的金融中心,继续是合适的企业总部所在地。

市场忧估值较同业贵

或成今年全球IPO亚军

数据显示,按48亿美元来计算,这家啤酒商势将成为今年的全球IPO亚军,仅次于Uber Technologies Inc.,Uber 5月份在美国进行了81亿美元的IPO。

「如果百威亚太成功上市,则将对香港的资本市场产生积极影响,其会显示出大型上市交易在那里会有良好的需求, 」德勤中国驻香港的全国上市业务组联合主管Edward Au表示。他补充说,这也将让后面更小型的股票发售交易变得更加容易。

锐升证券联合创办人及首席执行官邓声兴预计,因啤酒股市场受大众喜爱,百威亦是国际知名品牌,再加上出售澳洲业务后,百威亚太的资金压力已经减弱,相信始终会有一个较好的上市成果。

汇盈证券董事谢明光也认为,只要价钱合理,相信会获足够认购,早前搁置的上市计划不会影响投资者意欲。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

百威亚太,全球最大啤酒商分拆亚太业务,通过港股IPO聆讯,募资或约390亿至546亿港元

香港IPO上市申请失败:被联交所拒绝的24个案例汇总 (2018年)

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)