10 月 30 日,美国证监会(SEC)披露 中国二手车金融企业美利车金融的实质控股股东 Meili Auto Holdings Limited (以下简称“ 美利车金融 ”)递交的招股书文件。 美利车金融,拟在纽交所挂牌上市,股票代码为“ ML ”,预计募资 1 亿美元。

美利车金融招股书链接:

https://www.sec.gov/Archives/edgar/data/1778630/000119312519278860/d771852df1.htm#toc

主要业务

美利车金融,作为中国二手车分期服务市场的开拓者和领导者,专注于促进金融机构向汽车消费者提供分期贷款服务。根据招股书,美利车金融主要通过促成汽车贷款取得收入。

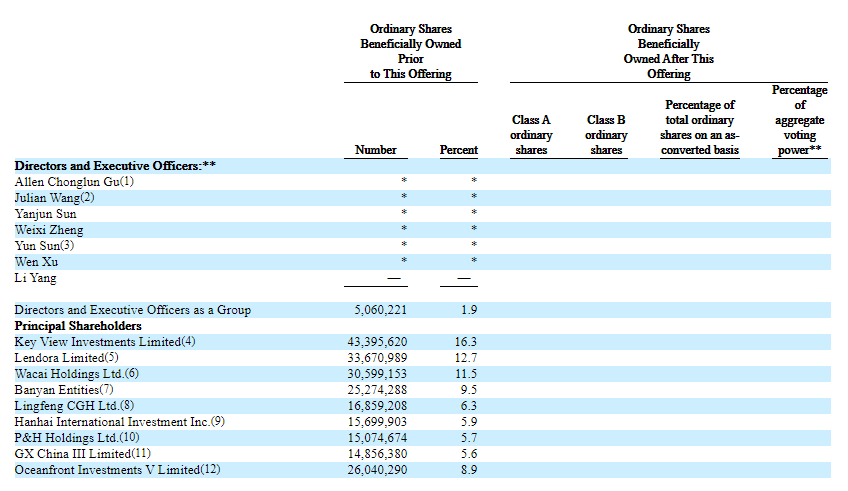

股东架构

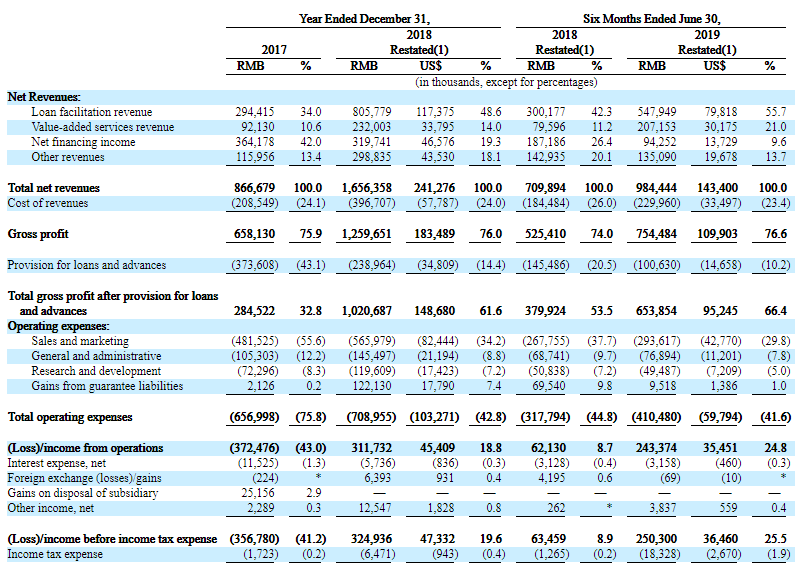

公司业绩

财务数据显示,在过去的 2017年、2018年 和 2019年上半年,美利车金融的营业收入分别为 8.67 亿、16.56 亿 和 9.84 亿元人民币,相应的净利润分别为-3.55 亿、-3.19 亿 和 – 0.71 亿元人民币。

中介团队

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

湖南永雄,中国最大的信用卡催收服务商,在美国递交招股书、拟纽交所上市

联想旗下、来自安徽合肥的正奇金融,递交招股书、拟香港主板上市