来源:杜擎师 HKET

港股年底IPO市场例旺,投资者在热烈讨论认购哪家新股值博率较高的同时,可能忽略了市场上另一个较冷门的投资议题—上市公司私有化。就在热爆新股阿里巴巴(09988)上周强势挂牌后两日,中国粮油(00606)于公布私有化计划,为2个月内第3家提出私有化的H股,将H股私有化浪潮推向高峰。

今年以来,10家提出私有化的上市公司中,有5家为H股,相对2001至2008年的8年间,仅14家H股提私有化,平均每年不足2家明显增加。触发H股私有化浪潮的近因,是国企改革加快,近年明确调整了国企考核指针及奖励目标,令国企管理层更看重股价表现等因素,衡量在港上市的成本、效益后决定寻求退市。

但H股退市的基本原因,与其他上市公司大致相同,离不开投资价值长期被市场低估,以及二手市场成交偏低,失去融资功能。

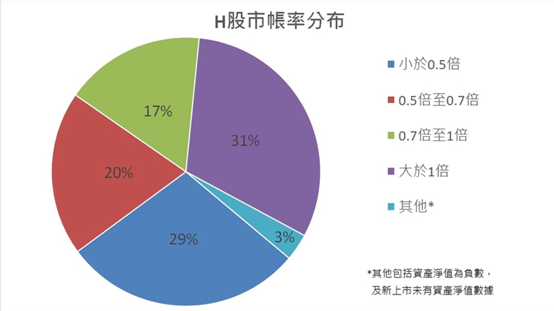

3成H股 市帐率不足0.5倍

笔者统计现于港股上市的278只H股,其中多达80家或29%的市帐率(P/B)在0.5倍或以下,简单理解是半价大平卖;市帐率在1倍以上的H股,则只有87家或31%。须知投资界一般以盈利能力(市盈率, P/E)衡量上市公司的估值,P/B较多用衡量地产股估值,以反映有形资产的价值。P/B用于一般上市公司,则可视作较保守的估值指标。

面对如此偏低估值,H股控权股东及管理曾自然有充分理由检讨是否保留上市地位。更何况低估值下,大股东即使提出以高出股价3、4成的高溢价私有化,仍可能远低于每股资产净值(NAV)的水平,大大增加提出私有化的诱因。

H股的估值反映市场的投资意欲,这亦部份反映在股份成交上。今年以来H股的交投量统计数据显示,日均成交在100万元以下的H股逾90家或30%。在长期低成交情况下,H股以增发新股融资的功能自然难以发挥,亦是促使H股提出私有化趋增的主要原因。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯可供搜索、查阅,敬请浏览:www.ryanbencapital.com

H股“全流通”政策全解析 | H股模式或成境内企业香港上市主流模式

中介机构选对了,上市就成功一半了:香港IPO上市中介团队排行榜 (2019年前三季)