優客工場招股書鏈接:

https://www.sec.gov/Archives/edgar/data/1785841/000104746919006800/a2240122zf-1.htm

pdf文本:

https://www.ryanbencapital.com/wp-content/uploads/2019/12/a2240122zf-1.pdf

主要業務

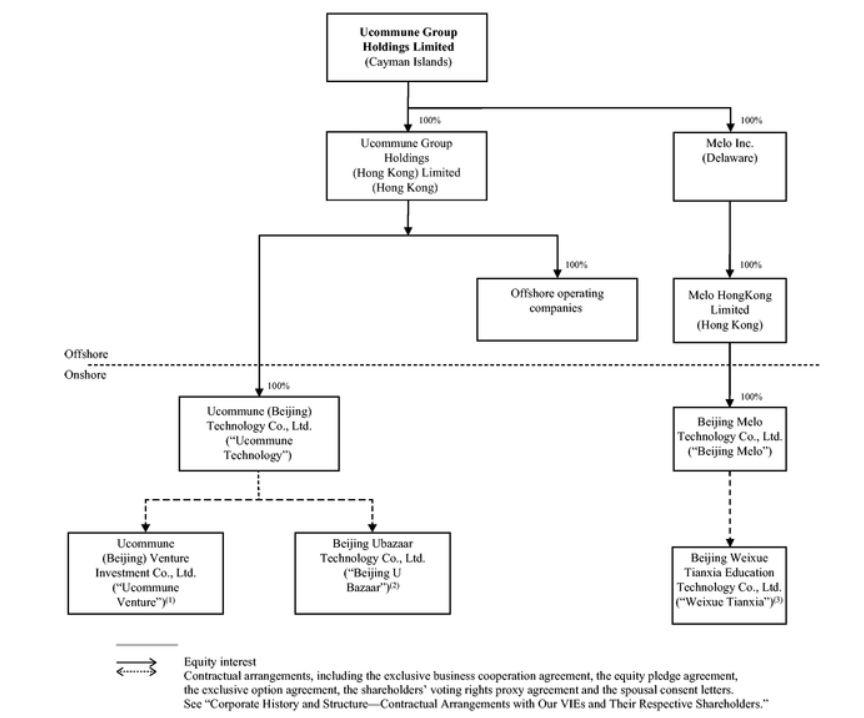

股東架構

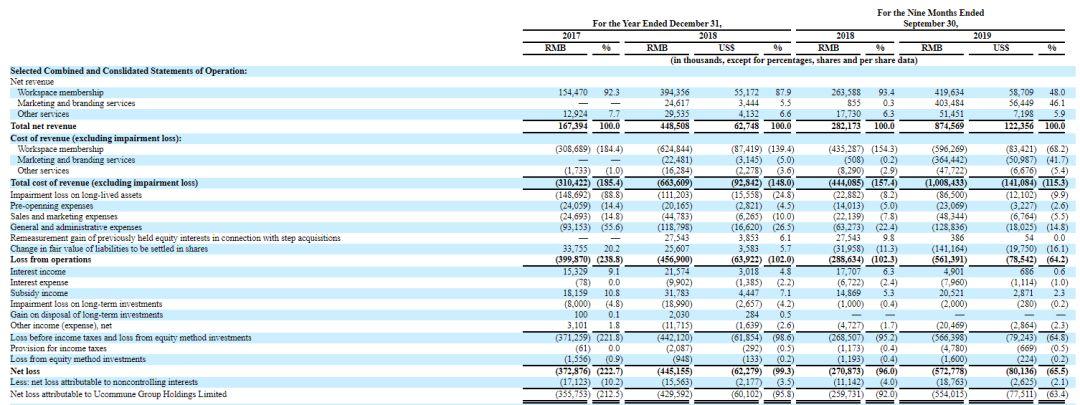

公司業績

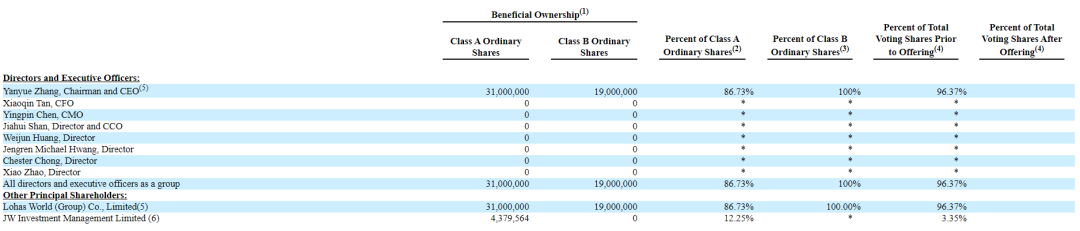

財務數據顯示,在過去的2017年、2018年 和 2019年上半年,優客工場的營業收入分別為 1.67 億、4.49 億 和 8.75 億人民幣,相應的凈利潤分別為-3.56億、-4.30 億 和 -5.54 億人民幣。

中介團隊

、天元

分別為其公司中國律師、承銷商中國律師;達維

為其公司美國律師;瑞生 為其承銷商美國律師。

2019年中國企業美國 IPO:已上市 29 家,至少還有 25 家正在申請中