2020 年 1 月 13日,來自上海的達豐設備服務有限公司 Tat Hong Equipment Service Co., Ltd.(以下簡稱「達豐設備服務」)向港交所遞交招股書,擬香港主板上市。

招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2020/101143/documents/sehk20011301185_c.pdf

達豐設備服務,是在中國成立的首家外資塔式起重機服務提供商。根據弗若斯特沙利文的資料,按2018年的收入計,為中國第二大塔式起重機服務提供商。自2007年以來,達豐設備服務已成為塔式起重機服務提供商,主要向中國特級及一級EPC承建商提供諮詢、技術設計、調試、施工至售後服務等一站式塔式起重機解決方案服務。於往績記錄期,達豐設備服務主要從事公司客戶於基建、能源、商業及住宅行業進行的EPC項目。

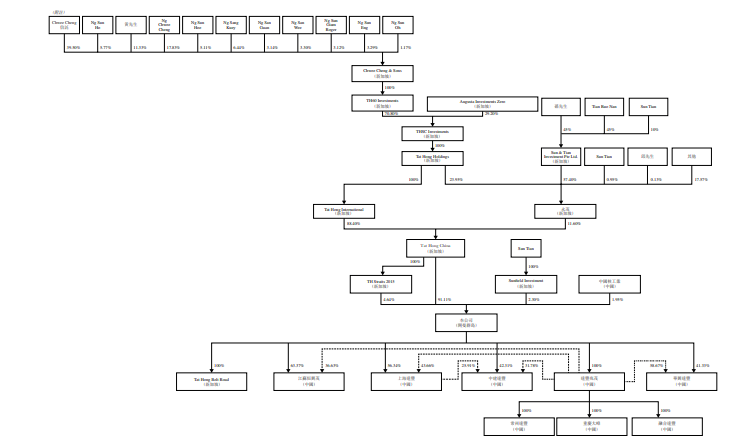

股東架構

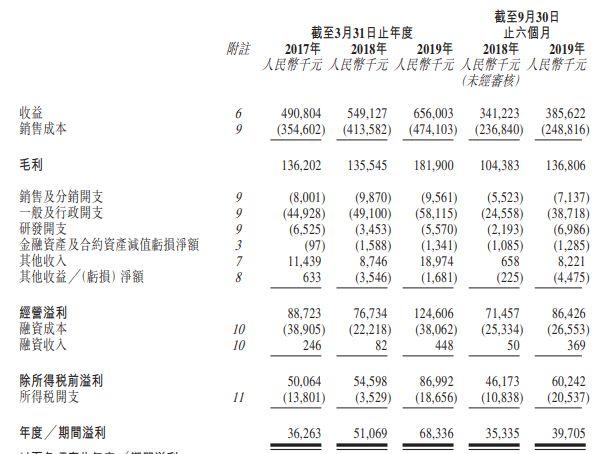

公司業績

招股書顯示,在過去2017年、2018年、2019年三個財政年度(財政年度的截止日期為 3 月 31 日)和 2019 年前六個月, 達豐設備服務的營業收入分別為 4.91 億、5.49 億、6.56 億和 3.86 億人民幣,相應的凈利潤分別為 3,626.3 萬、5,106.9萬、6,833.6 萬 和 3,970.5 萬人民幣。

中介團隊

達豐設備服務是次IPO的中介團隊主要有:富強金融 為其獨家保薦人;普華永道 為其審計師;源泰、崔曾為其公司中國律師、公司香港律師;錦天城、安睿順德倫 分別為其券商中國律師、券商香港律師;弗若斯特沙利文 為獨立行業顧問。

香港IPO上市申請失敗:被聯交所拒絕的24個案例匯總 (2018年)

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)