2020年3月30日,虎視傳媒有限公司 ADTIGER CORPORATIONS LIMITED (以下簡稱「虎視傳媒」) 向港交所遞交招股書,擬香港主板IPO上市。這是繼其於2019年9月24日遞表失效之後的再一次遞表。

主要業務

虎視傳媒,是一個直接或透過媒體發佈商的指定經銷商,並間接連接廣告主與媒體發佈商的在線廣告平台。主要向中國廣告主提供海外在線廣告服務,重點覆蓋頂級媒體發佈商,包括臉書、谷歌、Snapchat、推特及雅虎。

虎視傳媒為臉書中國區優質合作夥伴(「CEP」)及於2018年的臉書使用流量方面,其在臉書的25家CEP 中排名第二。虎視傳媒亦自2016年起成為谷歌在谷歌關鍵詞廣告經銷商項目(Google AdWords Reseller Programme)中的合作夥伴。此外,自2018年起成為百度授權的Snapchat銷售代表。

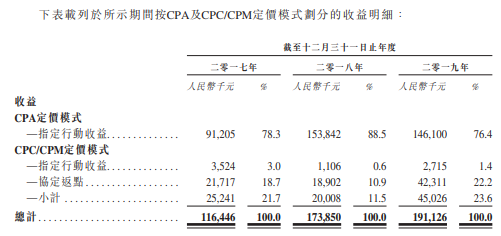

虎視傳媒的全部收入產生自提供在線廣告服務。公司來自向採用CPA 定價模式的客戶收費的收益包括我們就全面的用戶獲取服務(包括於媒體發佈商平台為廣告主開設賬戶及/或充值賬戶、廣告設計、廣告優化及廣告活動整體管理)向廣告主收取的總服務費,有關費用按毛額基準確認。虎視傳媒來自向採用CPC/CPM定價模式的客戶收費的收益包括我們在達到一定支出門坎額後向媒體發佈商收取的返點凈額以及(金額相對較小)就於媒體發佈商平台為廣告主開設賬戶及充值賬戶收取相當於廣告主實際 支出一個較小百分比的服務費。

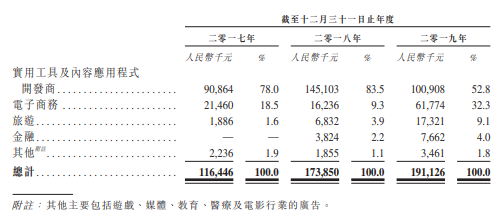

虎視傳媒目前主要為以下類別的廣告主提供在線廣告服務:實用工具及內容應用程序開發商,以及電子商務、旅遊、金融、遊戲、媒體、教育、醫療及電影行業的公司。

股東架構

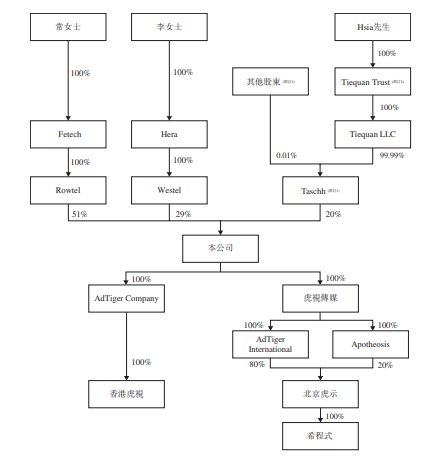

招股書顯示,虎視傳媒在上市前的架構中,控股股東常素芳女士,她持有51%的股份;李慧女士持有29%的股份;HSIA Timothy Chunhon先生通過控股99.99%的Taschh持有20%的股份。

公司業績

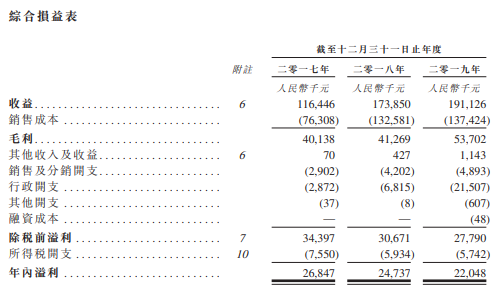

招股書顯示,在過去的2017年、2018年和2019年三個財政年度,虎視傳媒的營業收入分別為人民幣 1.16 億、1.74 億和 1.91 億元,相應的凈利潤分別為人民幣 2,684.7萬、2,473.7萬和2,204.8萬元。

中介團隊

虎視傳媒是次IPO的中介團隊主要有:光銀國際 為其獨家保薦人;安永 為其審計師;通商、金杜(香港) 分別為其公司中國律師、公司香港律師;競天公誠、亞司特 分別為其券商中國律師、券商香港律師;艾瑞諮詢 為其獨立行業顧問。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港IPO上市資訊:www.ryanbencapital.com

華夏視聽,張紀中任董事、中國電視劇製作前五大、擁有「中國傳媒大學南廣學院」的傳媒集團,再次遞交招股書,擬香港上市

新石文化(01740.HK),來自嘉興、從新三板摘牌的電視劇製作發行企業,募資 1.25 億港元

越眾傳媒,來自遼寧瀋陽的影視傳媒集團,在美國遞交招股書、擬納斯達克上市