近年来由于发行市盈率偏低、股价持续低迷等原因,有些境外上市公司拟拆除红筹架构,回归境内A股上市,以借助国内资本市场的融资效能,优化资本结构。中美贸易战不断持续,新冠肺炎疫情引发新的危机,2020年3月美股历史罕见地在两周的时间内四次熔断,全球经济受到前所未有的停滞,影响深远;而2020年5月21日美国参议会一致同意通过的《外国公司问责法案》(HFCAC法案)一旦成为法律,更是可能加速在美上市中概股公司的退市进度。

红筹回归通常可以划分为私有化(如已经在境外上市)、红筹架构拆除以及境内重组等主要阶段,中间还会涉及员工期权终止、融资安排、利润汇回、注销境外持股平台等多项操作。从税务角度,不同红筹上市企业的股权结构、交易安排等方面具有不同特征,所产生的税务影响也不尽相同,需进行个案分析。本文拟结合我们近几年的相关项目经验,探讨红筹回归过程中私有化、拆红筹和境内重组阶段的主要中国税务考量。

01

私有化阶段

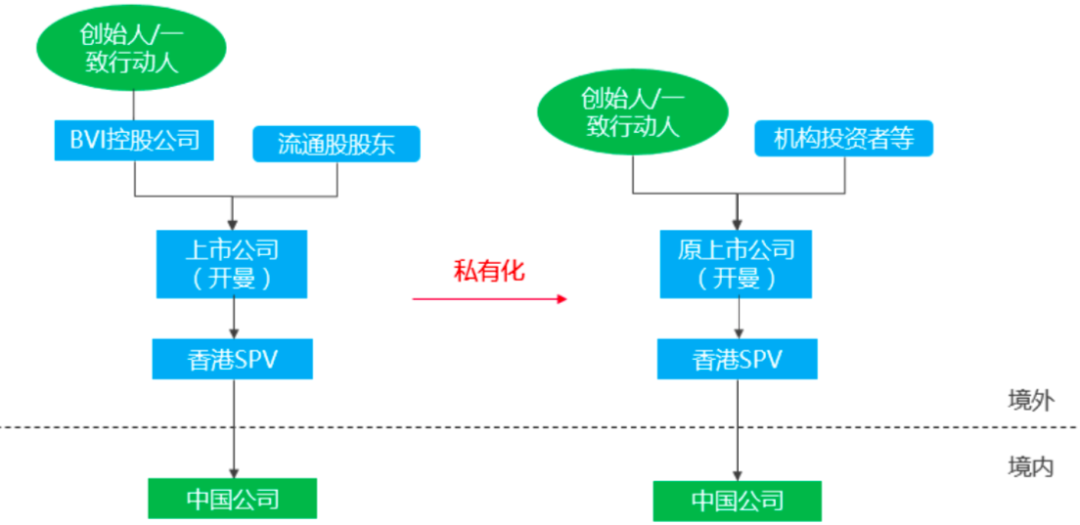

如果已实现境外上市,红筹回归首先应该进行私有化操作。无论红筹上市采用直接持股模式还是VIE模式,私有化操作通常是由创始人或实际控制人、机构投资者等(下称“新投资人”)将资金注入境外新设主体,通过吸收合并被并入境外上市公司,实现境外上市公司的原股东退出、境外上市公司进行退市,同时新投资人上翻成为原境外上市公司的股东。私有化前后的简化示意图如下:

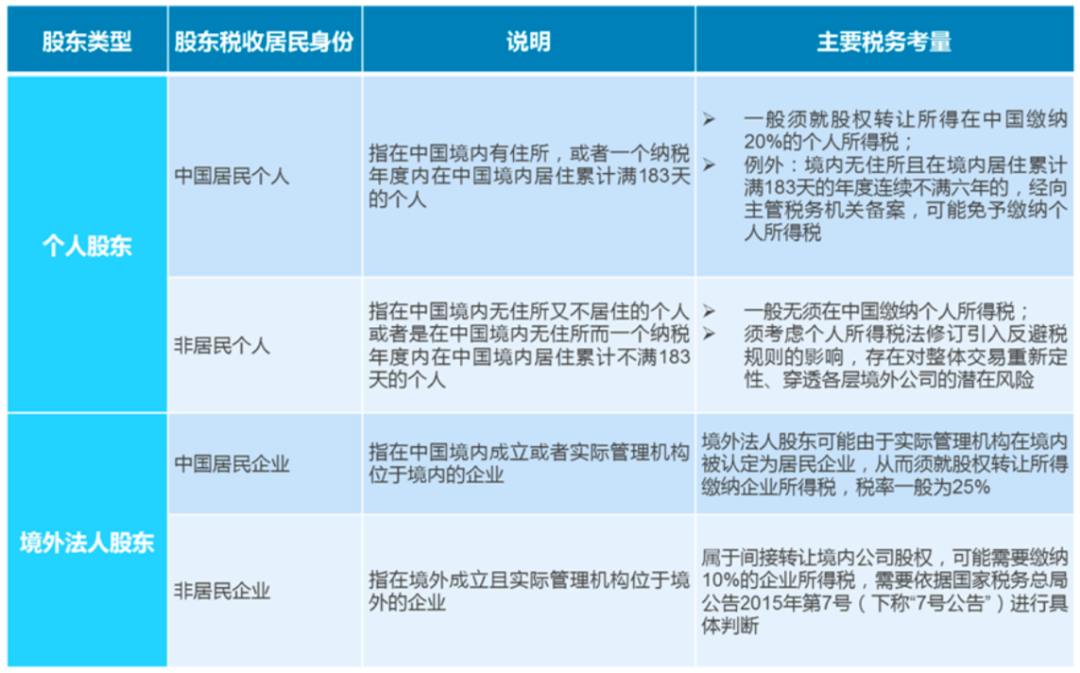

境外上市公司的原股东一般为自然人和境外法人,具体包括流通股股东以及境内自然人股东(一般为创始人或实际控制人)和机构投资者或其设立的境外平台公司(一般为BVI公司)。从中国税务角度,私有化过程中原股东从境外上市公司退出,作为股权转让方取得股权转让所得,虽然该所得属于境外所得,但需要根据股东的不同类型和身份,以进行不同的税务处理。如下表所示,首先需对原股东进行分类,再分别进行税务分析:

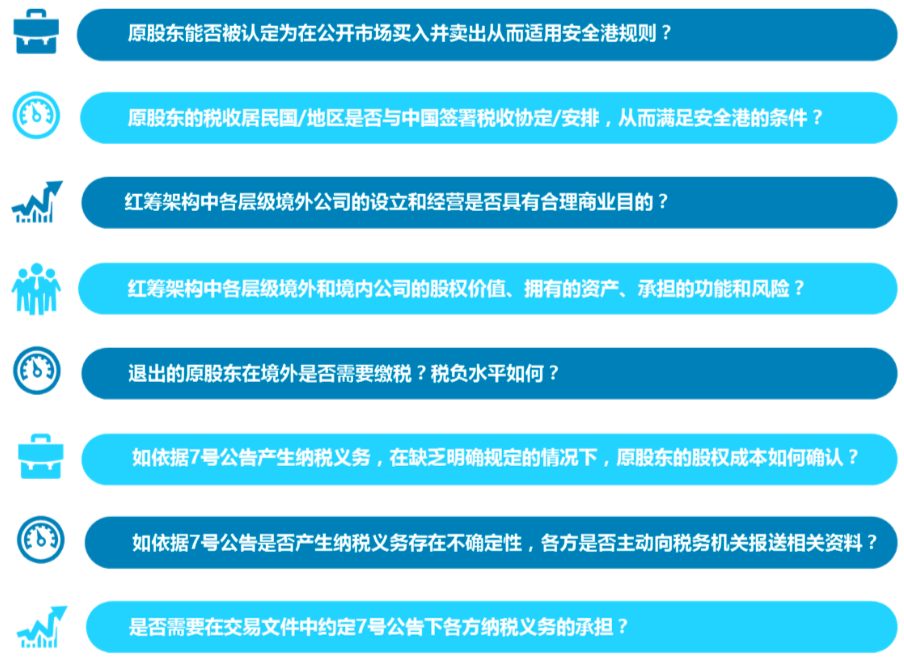

由于创始人、实际控制人等往往通过境外持股平台持有境外上市公司股权,境外机构投资者往往在公众股东中占据较大比例,因此大部分股东可能属于非居民企业,需要依据7号公告对其纳税义务进行详细的分析和判断。7号公告包括一系列复杂规则,须依据“安全港”规则、“危险港”规则和合理商业目的的判断,综合判断非居民企业类股东是否在中国产生纳税义务。根据我们以往的项目经验,在分析过程中需要着重考虑的因素包括:

除对纳税义务进行判定外,还应根据原股东的不同类型,考虑其在税款申报和缴纳方面的差异:

此外,除了分析原股东从境外上市公司退出的税务影响,还应对其潜在税负水平进行评估和测算,以量化税务成本对各方财务状况、资金需求的影响。

02

红筹架构拆除

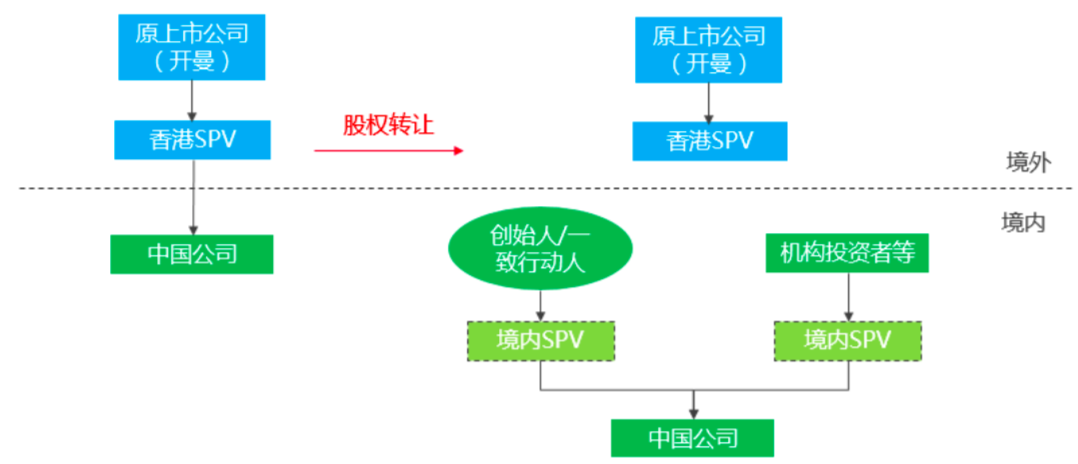

在典型红筹架构下,境外上市主体一般通过一家或多家位于香港的平台公司(下称“香港SPV”),持有境内公司(即外商独资企业)的全部或部分股权。私有化完成后,原境外上市公司需从私有化后的存续股东手中回购其自身股权;取决于存续股东的类型,通常存续股东为非居民企业,因此该操作同样属于间接转让境内公司股权,需要考虑上述7号公告的影响。

与此同时,为实现境内上市目的,香港SPV须将其持有的境内公司股权转让给创始人或实际控制人、其他投资人或者其持股平台,该步骤则属于直接转让境内公司股权,香港SPV须就股权转让所得缴纳10%的企业所得税。转让前后示意图如下:

该阶段建议重点考虑以下涉税问题:

03

境内重组

红筹架构拆除后、境内上市之前,很多企业会对境内业务进行重组和整合,通常会涉及到股权转让、资产剥离、合并、分立等交易形式。这些交易的标的额往往较高,因此可能产生较高的潜在税负,从中国税务角度,需要重点考量并购重组各项税收优惠政策的适用,例如:

04

反避税考量

最后需要予以提示的是,无论是在私有化过程中还是后续的拆红筹阶段,均需要考虑中国反避税规则带来的潜在风险,例如:

05

结语

红筹回归涉及一系列重大、复杂的交易,中国税务考量贯穿整个回归过程中的每一交易环节,会对整体交易成本甚至未来能否成功在境内上市产生重大影响。因此,建议计划回归境内的红筹企业,及时寻求专业税务机构的支持,从税务角度事先对红筹回归的整体安排进行合理筹划,并对各个交易的税务影响进行评估、分析和量化。

本文作者

董刚

合伙人

合规业务部

tony.dong@cn.kwm.com

董刚律师是金杜税务业务负责合伙人,深耕税务法律领域近20年,代表众多跨国公司及境内企业成功处理重大税务规划及争议解决案件,长于跨境投资及重组税务筹划、协助企业应对税务稽查或转让定价调查、税务行政复议等项目。董刚律师具备美国注册会计师、中国税务师及中国律师资格,连续多年被国际专业法律评级机构如《钱伯斯亚太概览》、《法律500强》、《中国法律商务》、《亚洲法律概况》等评为中国杰出税务律师。

段桃

合伙人

合规业务部

daisy.duan@cn.kwm.com

段桃律师专注于税务法律服务领域超过15年,在协助企业进行并购重组税务筹划、中资企业海外投资税务筹划、非居民企业税务筹划、高净值人士税务筹划和应对税务稽查及转让定价调查等方面拥有丰富的经验,并帮助客户成功完成多个富有挑战性的税务合规和税务争议案件。段律师连续多次被《法律500强》评选为税务领域的“特别推荐”合伙人,2018-2020年连续获得《钱伯斯亚太概览》税务领域“领先律师”的称号。

曹琳琳

资深律师

合规业务部

香港 IPO中介机构排行榜 (过去24个月:2018年5月-2020年4月)