主要業務

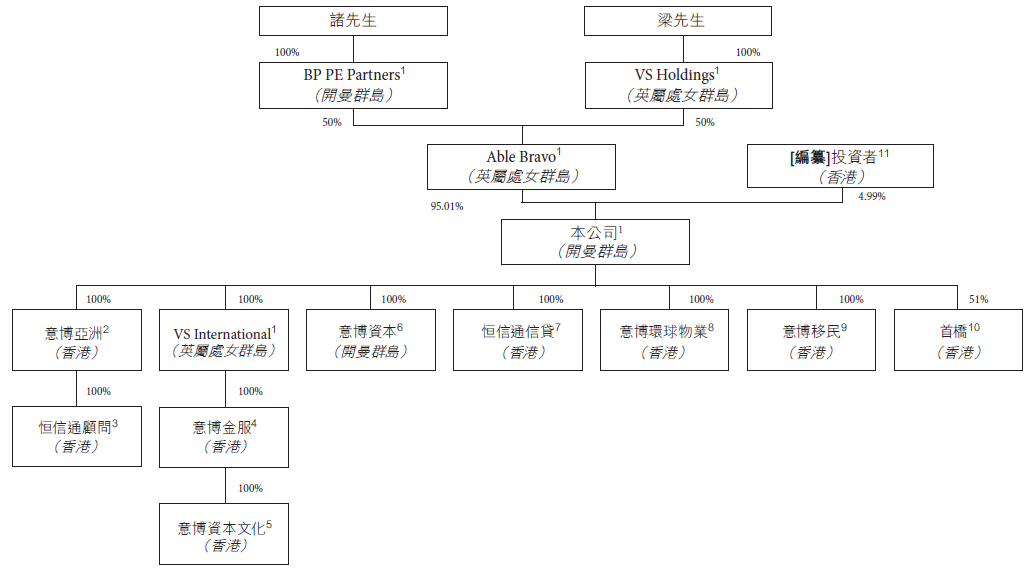

股東架構

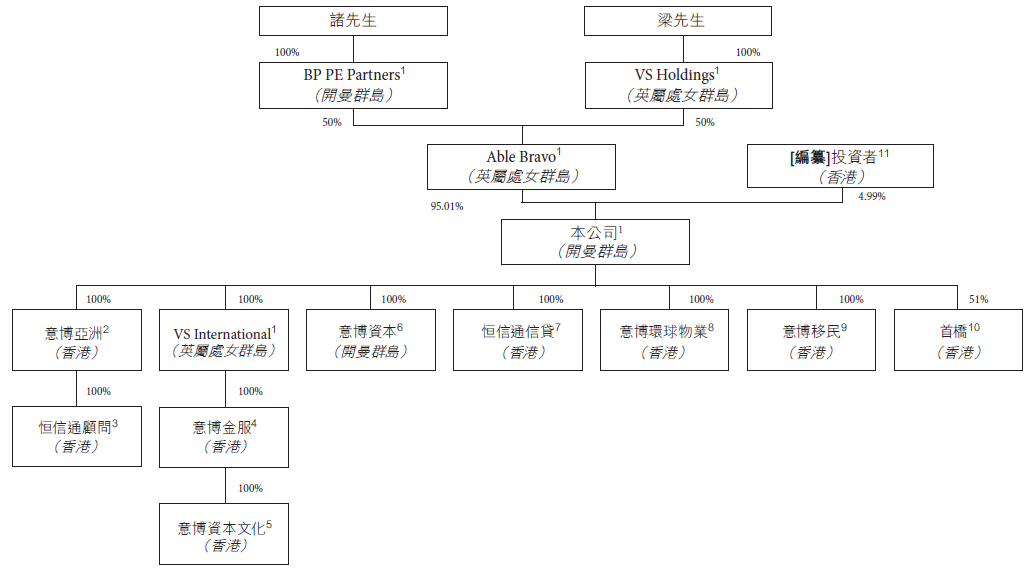

招股書顯示,在意博金融上市前的股東架構中,其控股股東為諸承譽先生,梁玉麟

先生,他們合計持有95.01%的股份。

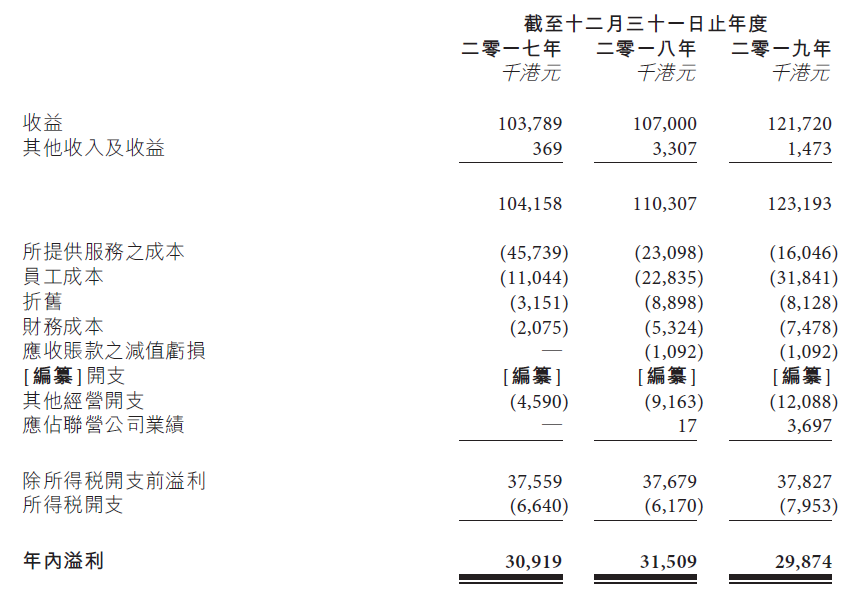

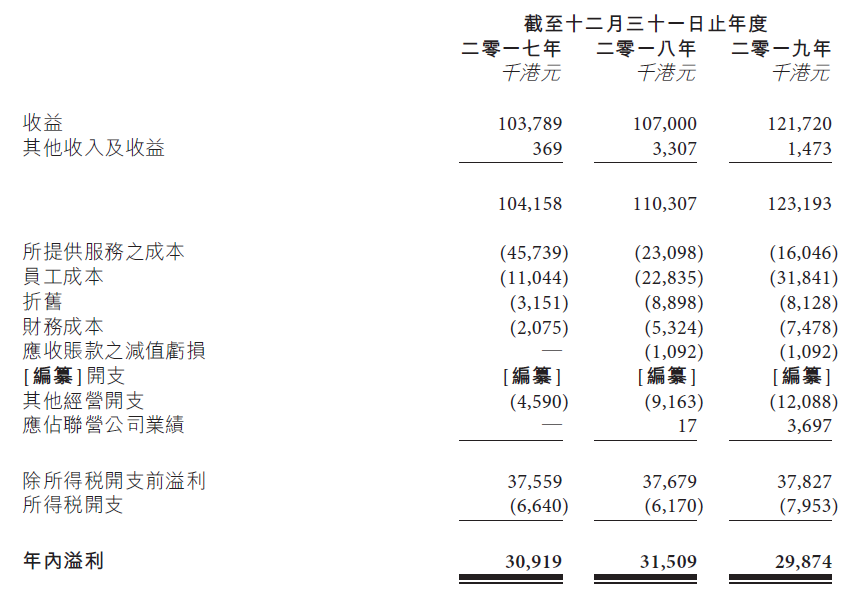

公司業績

中介團隊

意博金融是次IPO的的中介團隊主要有:鎧盛資本 為其獨家保薦人;香港立信德豪 為其審計師;呂鄭洪 為其公司香港律師;的近 為其券商香港律師;弗若斯特沙利文 為其行業顧問。

香港 IPO 市場(2020年前五個月):上市 55 家,募資 249 億港元

香港 IPO中介機構排行榜 (過去24個月:2018年6月-2020年5月)

香港IPO上市這些事,香港上市必看

主要業務

股東架構

招股書顯示,在意博金融上市前的股東架構中,其控股股東為諸承譽先生,梁玉麟

先生,他們合計持有95.01%的股份。

公司業績

中介團隊

意博金融是次IPO的的中介團隊主要有:鎧盛資本 為其獨家保薦人;香港立信德豪 為其審計師;呂鄭洪 為其公司香港律師;的近 為其券商香港律師;弗若斯特沙利文 為其行業顧問。

相關閱讀

香港 IPO 市場(2020年前五個月):上市 55 家,募資 249 億港元

香港 IPO中介機構排行榜 (過去24個月:2018年6月-2020年5月)