主要業務

東莞農商行是東莞領先的商業銀行,根據中國人民銀行東莞市中心支行相關統計,按年末存款餘額及貸款餘額計算,自2005年以來每年位居東莞市銀行業市場佔有率第一名。根據同一信息來源,東莞農商行截至2019年12月31日的人民幣存款餘額及貸款餘額分別占同期東莞市銀行業市場人民幣存款及貸款總額約20.3%及19.4%。

東莞農商行是中國人民銀行批准加入中國同業拆借市場的首批農村信用聯合社之一。本行主體信用等級自2017年10月至今被中誠信國際信用評級有限責任公司評定AAA級,達到了國內主體的最高評級。

東莞農商行在東莞透過廣泛的分銷網絡提供定製化金融產品及服務。根據中國銀保監會東莞市監管分局相關統計,東莞農商行是東莞市商業銀行中擁有最多網點的銀行。截至最後實際可行日期,東莞農商行共有506個網點,其中502個位於東莞,覆蓋東莞所有行政區域。廣泛的網絡覆蓋使本行能夠觸及廣泛的客戶並深入當地市場。截至最後實際可行日期,東莞農商行經營的東莞以外的分支機構共四個,分佈在廣東省的廣州市、珠海市、惠州市及清遠市。另外,東莞農商行與第三方在廣東省的東莞市、惠州市、雲浮市及廣西壯族自治區賀州市聯合設立四家村鎮銀行,亦在廣東省湛江市聯合設立一家農村商業銀行。

東莞農商行緊密而及時地關注個人客戶、三農客戶、小微企業、民營企業等當地核心客戶的金融需求,戰略性聚焦打造四大金融產品品牌(即「零售金融」、「產 業金融」、「小微金融」和「同業金融」)以提高綜合競爭力。堅持穩健審慎的業務發展理念,在全面風險管理機制的支撐下,取得了可觀的資產規模增長,同時維持着資產質量。東莞農商行的總資產由截至2017年12月31日的人民幣3734.575 億元增至截至2019年12月31日的人民幣4,612.088億元,年均複合增長率為11.1%。

東莞農商行的不良貸款率截至2017年、2018年及2019年12月31日分別為1.29%、1.27%及1.00%,均低於截至最後實際可行日期香港上市的中國區域性銀行(含城市商業銀行和農村商業銀行)不良貸款率的算術平 均水平,截至同日為1.48%、1.87%及1.99%(乃根據摘錄自已公布年報的數據計算得出)。

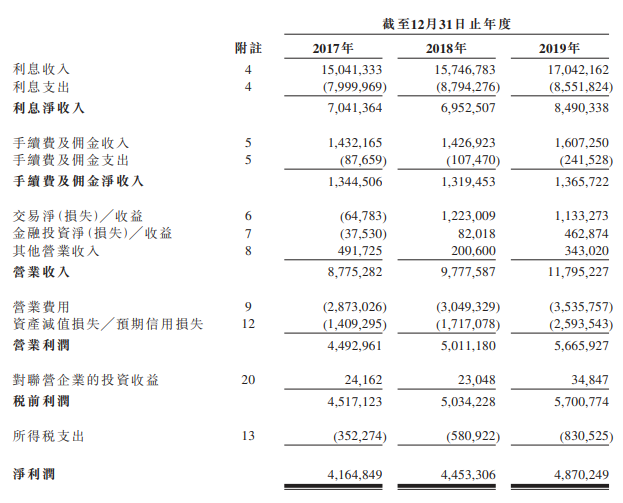

此外,東莞農商行於往績記錄期間保持強勁的盈利能力及運營效率。營業收入由截至2017 年12月31日止年度的人民幣87.753億元增至截至2019年12月31日止年度的人民幣117.952億元,年均複合增長率為15.9%。凈利息收益率由截至2017年12月31日止年度的2.06%上升至截至2019年12月31日止年度約2.11%,凈利差由截至2017年12月31日止年度約1.98%上升至截至2019年12月31日止年度約2.03%。截至2019年12月31日止年度,平均資產回報率及平均權益回報率分別為1.12%及14.92%,高於截至最後實際可行日期香港上市的中國區域性銀行(含城市商業銀行和農村商業銀行)的平均資產回報率及平均權益回報率的算術平均水平,截至2019年12月31日止年度約為0.64%及8.46%(乃根據各份已公布年報所報告的數據計算得出)。

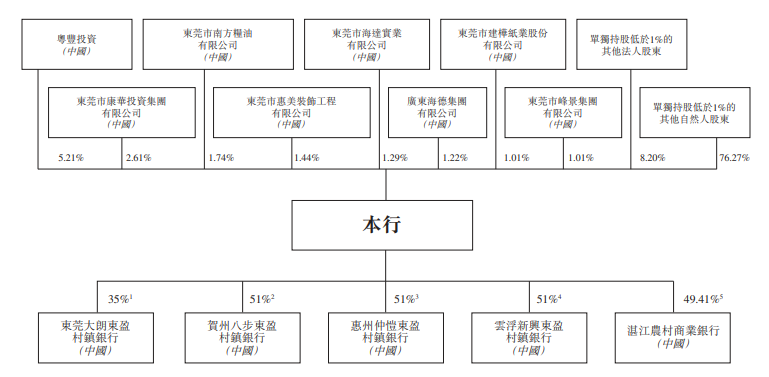

股東架構

招股書顯示,在東莞農商行上市前的股東架構中,其單一最大股東為郭惠強、楊妙霞夫婦的粵豐投資,持有5.21%的股份;東莞市康華投資集團,持股2.61%;東莞市南方糧油,持股1.74%;東莞市惠美裝飾工程,持股1.44%;東莞市海達實業,持股1.29%;廣東海德集團,持股1.22%;東莞市建樺紙業,持股1.01%;東莞市峰景集團,持股1.01%。

公司業績

中介團隊

東莞農商行是次IPO的的中介團隊主要有:招商證券、招銀國際、農銀國際、工銀國際 為其聯席保薦人;普華永道 為其審計師;江蘇世紀同仁、金杜(香港) 分別為其公司中國律師、公司香港律師;嘉源、高偉紳 分別為其券商中國律師、券商香港律師。

威海市商業銀行,2020年第二家在香港遞表的城市商業銀行,擬香港主板上市

城市/農村商業銀行香港上市盤點 (截止至2019年7月31日)

香港 IPO 市場(2020年前五個月):上市 55 家,募資 249 億港元

香港 IPO中介機構排行榜 (過去24個月:2018年6月-2020年5月)