裕和电缆招股书链接:

裕和电缆,为历史悠久的电缆供货商,主要专注于在香港及澳门供应及分销屋宇设备及系统分部的低压电缆。

裕和电缆为普睿司曼集团的独家分销商,负责于有关市场经销普睿司曼品牌及特雷卡品牌的有关分部的低压电缆。根据行业报告,普睿司曼及特雷卡为香港及澳门第一大及第三大屋宇设备及系统分部低压电缆品牌,市场份额分别约35.3%及15.3%,而以2019年有关市场的销售额计,裕和电缆为有关分部最大低压电缆分销商,市场份额为50.6%。

于往绩记录期间,最大供货商为普睿司曼集团,其一直为普睿司曼品牌及特雷卡品牌的电缆产品的唯一供货商,分别占往绩记录期间的采购总额约99.7%、99.7%及99.8%。

裕和电缆的电缆产品自普睿司曼集团采购,大致可分为:(i)聚氯乙烯电缆;(ii)交联聚乙烯电缆;(iii)低烟无卤电缆;(iv)防火电缆;(v)分支电缆;及(vi)其他。

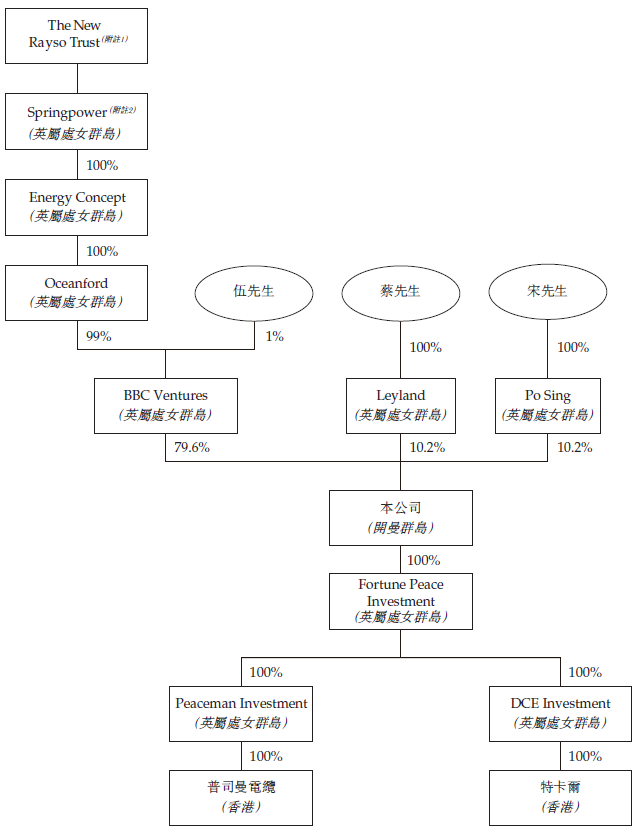

股东架构

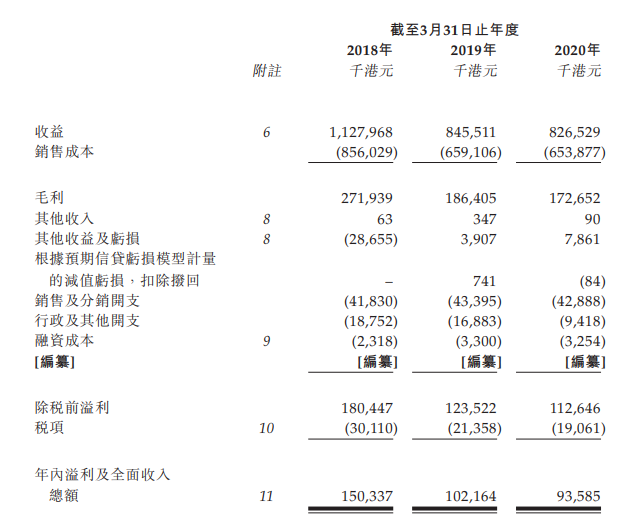

公司业绩

中介团队

裕和电缆是次IPO的的中介团队主要有:创升融资为其独家保荐人;德勤 为其审计师;胡百全为其公司香港律师;柯伍陈为其券商香港律师;弗若斯特沙利文 为其行业顾问;罗马国际评估 为其估值师及技术顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

2020年上半年香港新上市公司名单(64家)及其股市表现盘点,涨幅最高逾5倍

香港 IPO 市场(2020年上半年):上市 64 家,募资 875 亿港元

香港IPO新股(7.01更新) : 24家即将上市,其中21家来自内地

香港 IPO中介机构排行榜 (过去24个月:2018年7月-2020年6月)