2020年8月7日,來自天津的融創服務控股有限公司 Sunac Services Holdings Limited(以下簡稱「融創服務」)向港交所遞交招股書,擬香港主板上市。

融創服務招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2020/102341/documents/sehk20080601724_c.pdf

融創服務,作為中國增長最快的大型物業管理服務商,市場地位領先。根據中國指數研究院的資料,2019年融創服務的整體增長率(按在管建築面積、收入及利潤的平均年增長率計算)為104.5%,與2019年大型物業服務百強企業相比,排名第一。融創服務以「至善‧致美」為服務理念,為客戶提供全面的高質量物業服務,致力於成為中國最具競爭力的高品質綜合物管服務商之一。

融創服務主要經營三項業務,即物業管理服務、非業主增值服務、小區增值服務。融創服務在中國提供物業管理服務的歷史已逾16年,主要布局於國內一線及二線城市。於2020年3月31日,融創服務的合約總建築面積達1.685億平方米,覆蓋中國29個省、自治區及直轄市的114個城市,管理306處物業(包括238 處住宅物業、68處非住宅物業),在管總建築面積達5,810萬平方米。除物業管理服務外,融創服務也提供主要面向房地產開發商的非業主增值服務(例如諮詢及開辦服務、銷售協助服務等)以及主要面向在管物業業主和住戶提供各類小區增值服務。

於2020年5月8日,融創服務收購開元物業管理(一家多業態、綜合性物業管理服務商,其在管物業多由獨立第三方房地產開發商開發)的控制性權益。由於進行業務擴張(包括收購開元物業管理),於2020年5月31日,融創服務的合約建築面積增至2.268億平方米,覆蓋中國29個省、自治區及直轄市的126個城市,融創服務管理共計635 處物業(包括405處住宅物業、230處非住宅物業),在管總建築面積達1.006億萬平方米,覆蓋中國26個省、自治區及直轄市的78個城市。

2020年5月,融創服務完成對開元物業管理控制性權益的收購。開元物業管理(831971.OC),於2015年2月10日在新三板掛牌上市,於2020年3月24日自新三板摘牌。其曾於2018年12月向深圳證券交易所創業板提交上市申請,結果在2019年12月以調整業務戰略方向等理由自願撤銷創業板申請。

截至最後實際可行日期,融創服務的物業管理業務組合涵蓋住宅物業及廣泛的非住宅物業,包括商業物業(如寫字樓、購物 中心、酒店式公寓及酒店)及城市公共及其他物業(如學校、醫院、遊樂園、會議中心 及行政機關)。於2020年5月31日,融創服務住宅物業、商業物業、城市公共及其他物業的在管建築面積分別為7370萬平方米、1310萬平方米及1370萬平方米,分別佔在管總建築面積的73.3%、13.1%及13.6%。

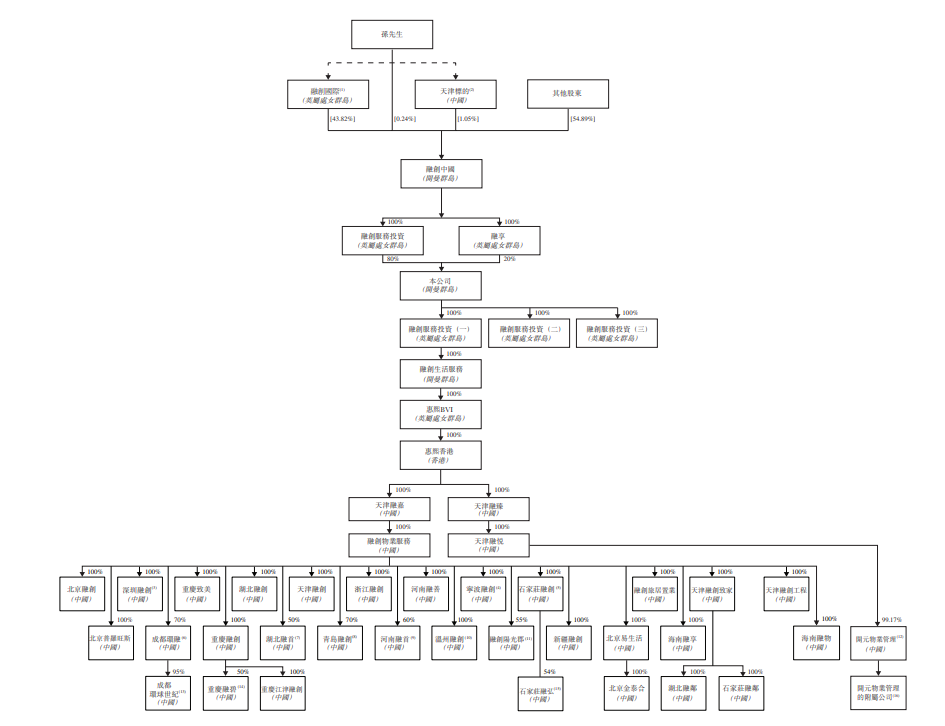

股東架構

招股書顯示,融創服務在上市前的股東架構中,控股股東為融創中國(01918.HK),持有其100%的股份。

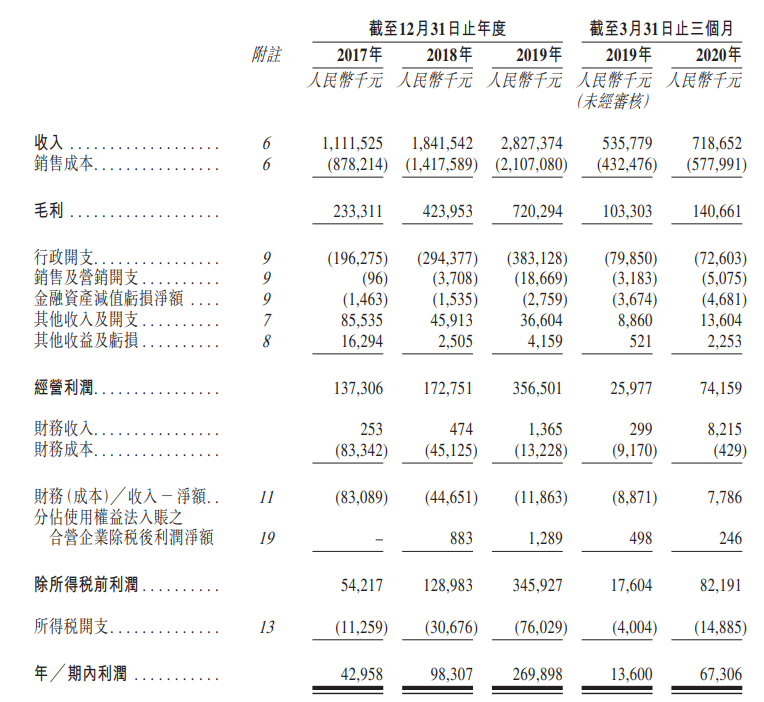

公司業績

招股書顯示,在過去2017年、2018年、2019年三個財政年度和2020年前三個月, 融創服務的營業收入分別為11.11億、18.42億、28.27億和7.19 億人民幣,相應的凈利潤分別為0.42958億、0.98307億、2.69898億和 0.67306億人民幣。

中介團隊

融創服務是次IPO的中介團隊主要有:滙豐、摩根士丹利為其聯席保薦人;普華永道為其審計師;通商、盛德分別為其公司中國律師、公司香港律師;金誠同達、諾頓羅氏分別為其券商中國律師、券商香港律師;中國指數研究院為其獨立行業顧問。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

更多香港 IPO上市資訊可供搜索、查閱,敬請瀏覽:www.ryanbencapital.com

地產建築行業:每上市一個業務板塊,就是打通一個資本平台,平台遠比募資重要

融創中國(01918) : 擬分拆物業管理業務,擬募資約78億元

物業公司 | 2020年,6起IPO、22起併購,IPO融資49億、再融資109億港元