來源 | 東網

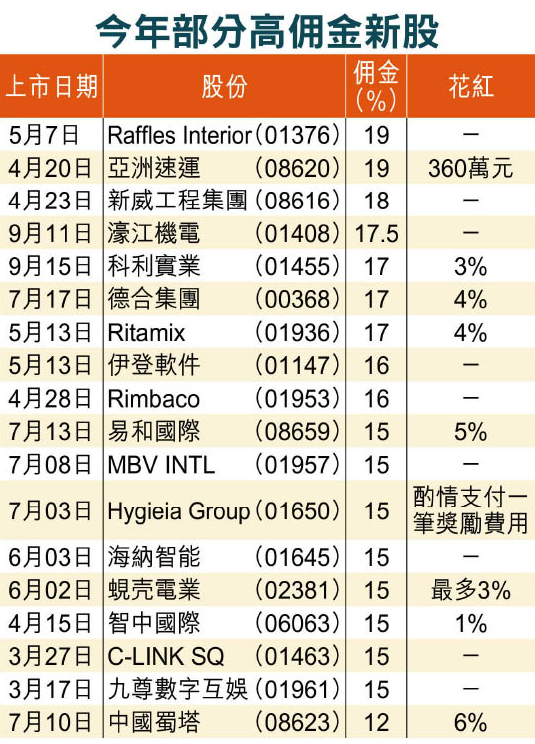

今年以來,不少企業赴香港掛牌上市或由美赴港作第二上市,香港新股市場持續暢旺,首三季IPO上市的公司共 99 家,其中逾八成為中小型新股,他們的包銷傭金有上升趨勢,普遍逾10%,若計及獎勵費,部分甚至高達25%,即新股申請人每認購100元股份,當中25元屬包銷傭金。隨着新股魚貫登場,投資者須留意上市公司的質量。

包銷商是指新股發行時負責包銷的機構,當認購不足時,包銷商需要自掏腰包購入未獲認購的新股股份。當企業能獲足額認購併成功集資,就可從中收取傭金。由於認購不足有機會導致上市計劃「難產」,故部分企業聘用的包銷商或會多達十多間,而包銷傭金開支亦相對較高。除新股外,一般企業供股或配股,亦會聘任包銷商。

舉例來說,亞洲速運(08620.HK)包銷商收取19%傭金,另外加360萬元獎勵費,換算下來,總傭金約是25%;Raffles Interior(01376.HK)則收取19%傭金;而曾「延遲上市」的新股Hygieia Group(01650.HK),第一次招股時包銷傭金達10%,捲土重來時增至15%。

上市要求提升,需加錢包銷

就此,宏高證券投資經理梁傑文表示,由於小型公司吸引力有限,企業成功上市的難度增加,包銷商的包銷風險趨增,故包銷傭金亦須提升,屬正常的市場行為。

事實上,監管機構為了提升整體新股質量,近年收緊了上市要求,將主板上市門檻由市值2億元增至5億元,最低公眾持股價值由5,000萬元增至1.25億元。市場一直流傳若有新股面對「不足飛」上市,就要與包銷商「夾計」,務求成功掛牌。

有熟悉新股運作的人士透露,有些包銷商會要求提供具折扣的配售價,有的折扣甚或高達四至五成,「枱面寫包銷傭金20%,實際可能再回佣10%或更多」,才承包未認購的股份,以完成招股及上市。

梁傑文認為,公司「洗濕咗個頭,無理由唔做落去」,因若未能成功上市,之前所花的費用、努力便付諸流水,故公司普遍願意付出多一點,務求成功上市,達致「回本」。

部分新股缺乏賣點,投資者需注意

事實上,市場近期出現較罕見的包銷制度,有新股採用硬性包銷條款,即當承銷商無法悉數出售股份,就需要承擔包銷義務。一旦條款被觸發,會以招股價下限定價,包銷傭金率則獲上調。

安里證券主席及行政總裁黃偉康提醒,投資者要警惕市值不高、缺乏獨特概念的新股,即使抽中新股所得的利潤亦可能有限,萬一「出事」就損失較大。他認為,投資者認購這類新股前,需意識到風險較一般投資大,並衡量自己的風險承受能力及做好心理準備。