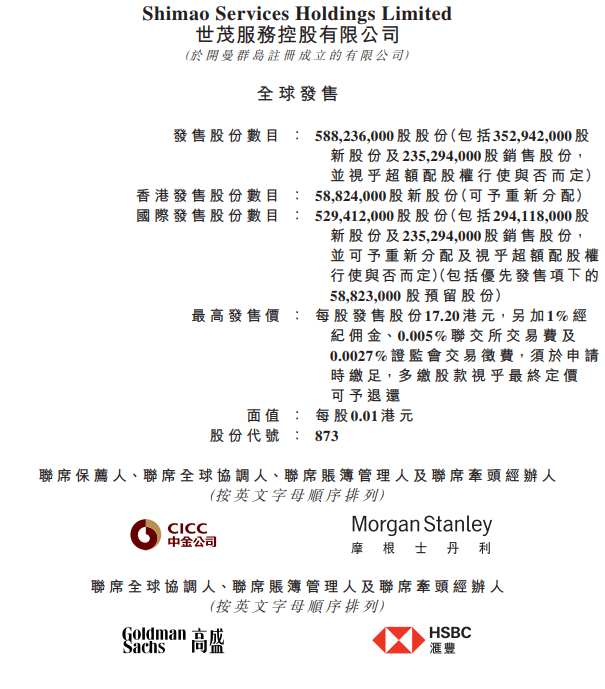

10月20日,世茂服务(00873.HK)发布公告,正式启动全球招股,拟发行5.88236亿股股份,每股发行价区间为14.8港元至17.2港元,集资额87.05亿至101.18亿港元。招股期为10月20日至23日,预计10月30日挂牌在香港联交所主板开始买卖。中金、摩根士丹利为联席保荐人。

世茂服务是次拟发行5.88236亿股股份,其中3.52942亿股为新股,2.35294亿股为销售股份,另有15%超额配股权。其中,保留5882.3万股股份为世茂集团 (00813.HK)股东优先认购,

世茂服务募集资金用途为:65%用于通过多种渠道继续扩大业务规模;15%用于增加用户和资产为核心的增值服务种类;5%用于升级信息技术系统及智慧技术;5%用于吸纳及培养人才;10%用作营运资金及其他一般企业用途。