来源:港交所

《香港交易所与生物科技》第四期

HKEX in Biotech

https://www.hkex.com.hk/-/media/HKEX-Market/Listing/Getting-Started/Biotech-Newsletter/HKEXBIOTECH_Newsletter_issue4_CHI.pdf

由本期开始,我们会邀请医疗健康行业的专业人士在专栏里分享对香港金融市场的见解及行业经验。第一位嘉宾是香港交易所生物科技咨询小组成员黄一绯女士(Ms.Vanessa Huang)。她在专栏中分享了她对香港交易所成为全球最大生物科技集资中心这一愿景的看法。

黄一绯女士目前为百奥财富基金之管理合伙人。于加入百奥财富前,彼曾担任摩根大通亚洲医疗健康投资银行主管。黄女士在安进生物累积生物科技行业经验。黄女士为联交所生物科技咨询小组成员,并为阿里健康(00241)的独立非执行董事。

医药健康领域观察:香港交易所,会成为最大的生物科技IPO市场吗?

诚挚感谢CRCP生命科学基金CEO周亦先生友情翻译此专栏。

李小加预见香港交易所在未来五到十年内可能成为全球最大的生物科技IPO市场。这份期许看似过于挑战,但研究一下数据和事实就会发现,其实这是可以期待的!

我认为,从两个根本的驱动因素来看,持续增长的新企业数量和全球资产配置的需求,都有助于达成这一目标。

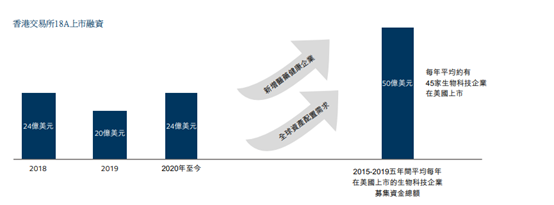

美国是目前最大的生物科技IPO市场。在过去五年中,每年平均约有45个生物科技企业IPO,募资总额约50亿美元。如果同样要在香港交易所筹集50亿美元,即相当于IPO时总市值约200亿美元(假设平均上市发行量为25%),我们能否期望未来在香港交易所上市的生物科技企业达到这一规模呢?

从深层次上讲,市值反映一个企业的收入和盈利潜力。对于医药健康企业,这最终来源于个人的医疗健康需求和支付意愿。大部分投资者都理解医药健康行业是防御性的,即:个人的健康与经济周期关联性不高。要特别注意的是,新兴市场(emergingmarkets)的医药健康行业具有独特的增长维度——随着各国建设或现代化升级医院和治疗基础设施,将带来各年龄段人群对医疗服务和产品的消费普遍增加。事实上在许多新兴市场国家中,诊断和治疗远未饱和,而产品和服务的短缺将会持续不断地催生新的企业。因此,新兴市场医药健康板块表现出独特的、极具吸引力的防御性增长特性,这一点与成熟市场截然不同。

也许中国是否仍属于新兴市场会有争论。但必须注意到中国的医药健康行业,在政府坚决提升其国民的健康水平的承诺之下,已经明确呈现出防御性增长的态势。目前,美国市场医药健康版块总市值为5.5万亿美元(包括生物医药、大药企、特药企业、医疗器械、医疗服务),中国市场医药健康版块总市值约为1.5万亿美元(香港交易所上市的企业约4500亿美元,再加上中国境内上市的企业约1万亿美元的市值)。必须注意到的是,市值并不一定能完全反应所对应版块的内在价值,而美国医药健康市场部分市值实际是对应着全球的医药健康消费。这样也就不难理解中国,作为人口是美国的4倍之多的市场,尚处于市场发展的早期。

事实上,2009年香港交易所迎来第一个大型医药IPO之时,香港交易所的医药健康板块总市值仅为50亿美元,自此之后,香港交易所靠中国企业为主,已经创造出超过4000亿美元的新增医药健康板块市值。

从另一面看,国际投资者缺乏可投资的防御性增长资产。从技术层面上讲,国际投资者只能投资香港交易所上市的企业和港股通(沪、深)名单里的境内上市企业。这只相当于约5000亿美元的中国医药健康版块的可投资市值,还不及强生和GSK两家企业市值之和。其他亚洲新兴市场、拉丁美洲、中东欧、中东和非洲的医药健康企业总市值约为6000亿美元,但其中许多企业在流动性较小的交易所上市,并且面临外汇风险。

全球资产配置的需求已经形成对中国高质量医药健康企业的强烈关注,而且这一意愿还会不断强化。与其他科技公司不同,大多数中国医药健康企业并不选择美国上市,因此这不是美国与香港交易所之间的竞争。香港交易所开辟了一条全新途径来有效满足中国医药健康企业的融资需求,同时,这也是全球投资者布局极具吸引力的中国医药健康投资版块的独一平台。这一专属的医药健康板块资本池最终必将吸引更多中国(甚至全球)的医药健康企业在香港交易所上市。

或许李小加真的能如尝所愿!

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com