主要業務

根據弗若斯特沙利文報告,按2019年銷售收入計,泰和瀝青為大灣區第二大進口瀝青供貨商,佔市場份額約19.4%,及香港最大的進口瀝青供貨商,於2019年約佔香港瀝青市場72.9%的市場份額。泰和瀝青作為專註於大灣區的瀝青供貨商,按2019年銷售收入計,於中國進口瀝青供貨商中排名第九,佔市場份額約3.4%。

泰和瀝青自成立以來,已就(其中包括)進口基質瀝青作為主要原材料與一家位於新加坡的全球最大的瀝青生產商合作逾17年。根據弗若斯特沙利文報告,按2019年進口瀝青數量計,該瀝青生產商在進口基質瀝青生產商中排名第三,佔中國市場份額約10.3%。根據弗若斯特沙利文報告,按2019年於中國的瀝青進口量計,泰和瀝青是該瀝青生產商在中國的最大合作夥伴。

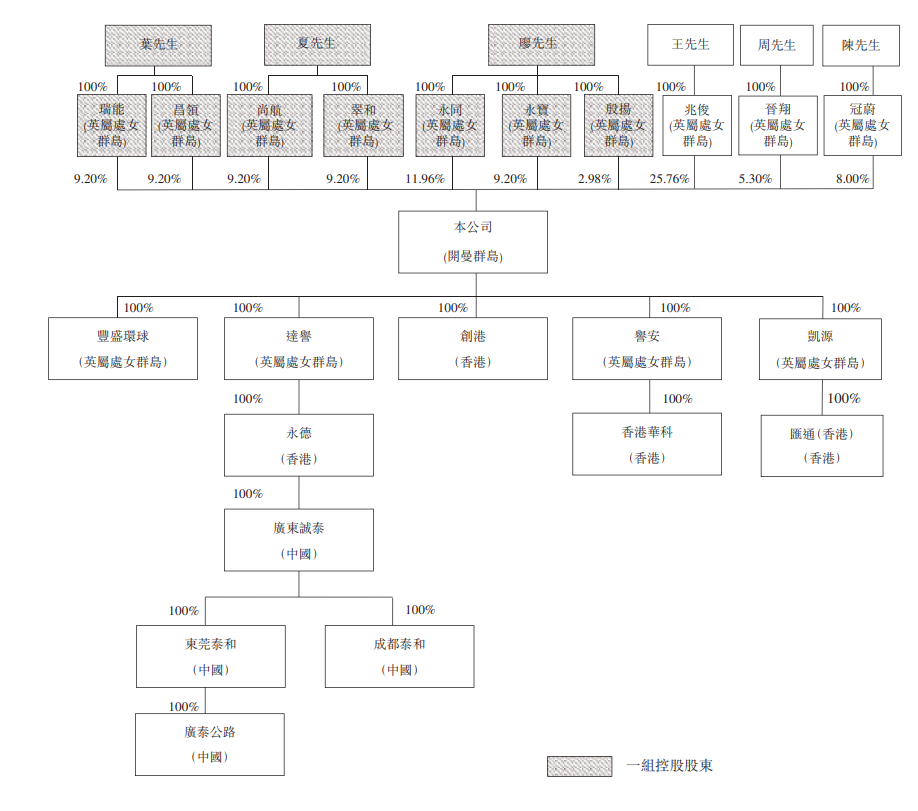

股東架構

招股書顯示,泰和瀝青在上市前的股東架構中,其控股股東為葉軍、夏日亮、廖維延三人所組成的一致行動人,他們分別持有18.4%、18.4%和21.16%的股權。

其他股東王樹清、周俊、陳富明,分別持有25.76%、5.3%和8%的股權。

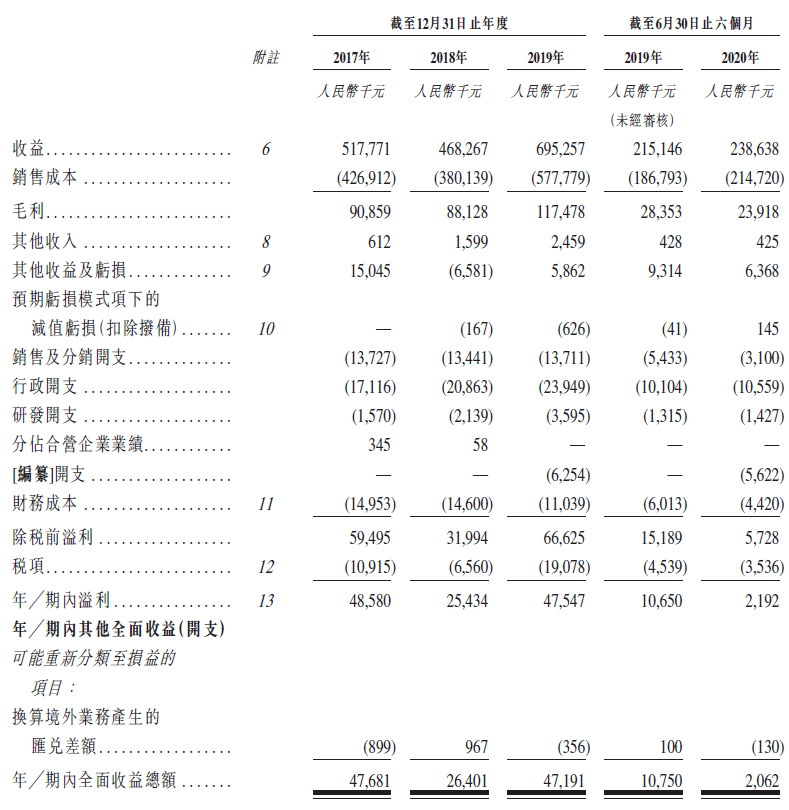

公司業績

中介團隊

泰和瀝青是次IPO的的中介團隊主要有:光大證券為其獨家保薦人;德勤 為其審計師;環球、趙不渝馬國強 分別為其公司中國律師、公司香港律師;競天公誠、鍾氏 分別為其券商中國律師、券商香港律師;弗若斯特沙利文 為其行業顧問。

路路通,香港最大的攤鋪方案提供商,遞交招股書,擬香港IPO上市