2020年12月18日,Zhaoke Ophthalmology Limited(以下簡稱「兆科眼科」)向港交所遞交招股書,擬在香港主板掛牌上市。

兆科眼科招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2020/102961/documents/sehk20121800845_c.pdf

主要業務

兆科眼科,作為一家眼科製藥公司,致力於療法的發現、開發及商業化。

根據灼識的資料,兆科眼科擁有中國最全面的眼科藥物管線之一。

目前,公司已建立起包含23種候選藥物(由11種創新藥物及12種仿製葯組成)的全面眼科藥物管線,涵蓋影響眼前節及眼後節的多數主要眼科疾病及癥狀。

其中11種創新藥物管線的8種,若獲批准,則有潛力成為中國同類最佳或同類首創的候選藥物;12種仿製葯管線包括6種潛在中國率先上市仿製葯,該等藥物將為公司帶來近期現金流量並在商業規模製造及營銷方面奠定重要先發優勢。

為準備近期的產品推出,兆科眼科亦已建立1座頂尖眼藥製造設施、並正在組建一支經驗豐富的營銷團隊。

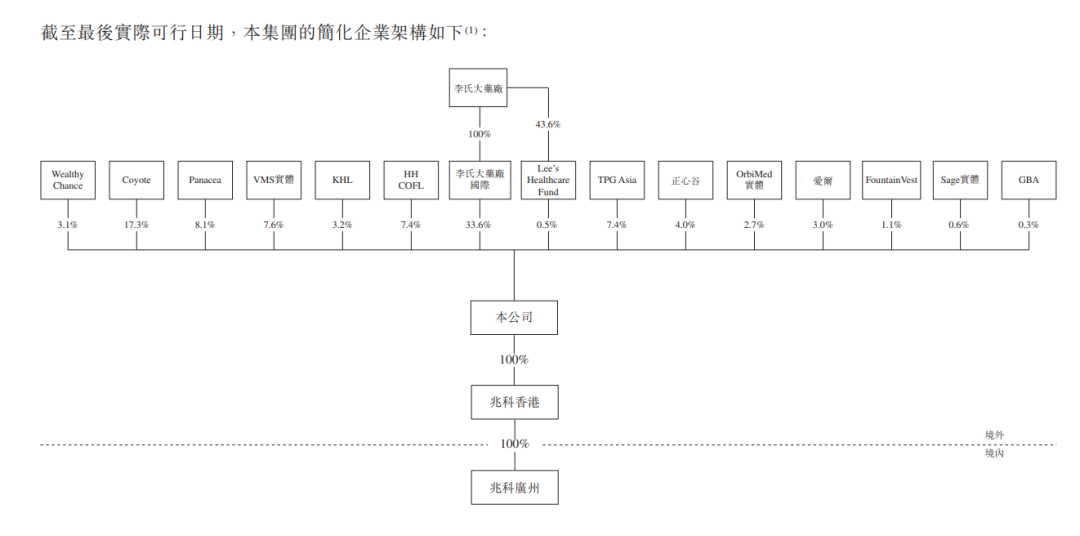

股東架構

其他股東包括:GIC通過Coyote持股17.3%,Panacea持股8.1%,VMS實體持股7.6%,高瓴資本HH COFL持股7.4%,TPG Asia持股7.4%,正心谷持股4.0%,KHL持股3.2%,Wealthy Chance持股3.1%,愛爾眼科(300015.SZ)的聯屬公司持股3.0%,奧博資本 OrbiMed實體持股2.7%,方源資本 FountainVest持股1.1%,銳智資本管理的Sage實體持股0.6%,大灣區共同家園發展基金(GBA基金)持股0.3%。

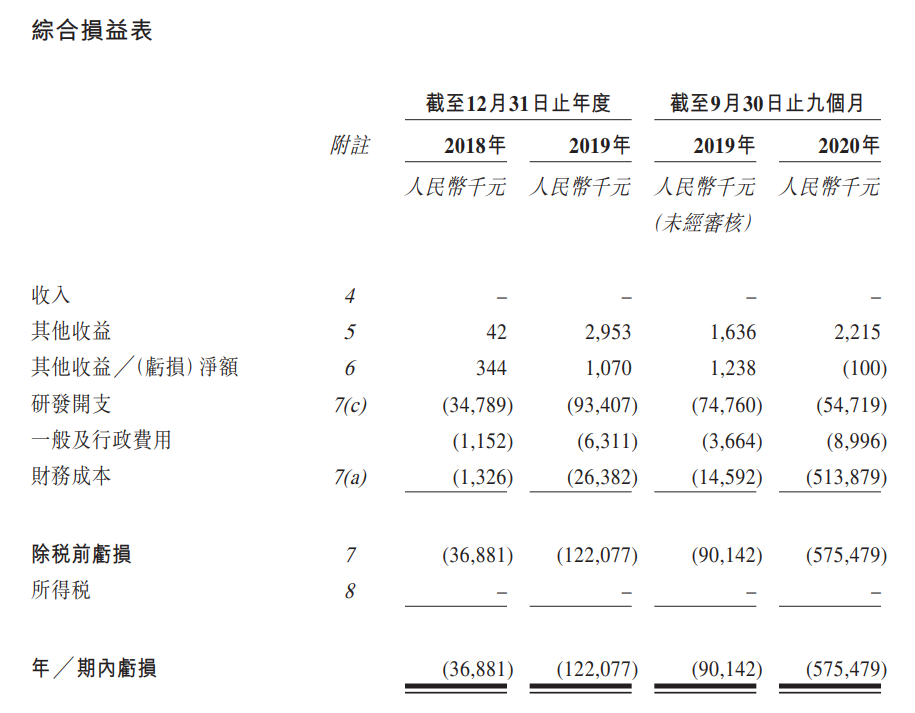

公司業績

招股書顯示,在過去的2018年、2019年和2020年前九個月,兆科眼科都沒有營業收入,相應的凈虧損分別為 0.37億、1.22億和 5.75 億元人民幣。

中介團隊

兆科眼科是次IPO的的中介團隊主要有:高盛、富瑞金融 為其聯合保薦人;畢馬威 為其審計師;通商、盛德 分別為其公司中國律師、公司香港律師;天元、蘇利文 分別為其券商中國律師、券商香港律師;灼識諮詢 為其行業顧問。