2020年12月20日,康业金融科技集团有限公司 Konew Fintech Corporation Limited(以下简称「康业金融科技」)向港交所递交招股书,拟在香港主板挂牌上市。

康业金融科技招股书链接:

https://www1.hkexnews.hk/app/sehk/2020/102981/documents/sehk20122000041_c.pdf

主要业务

康业金融科技是香港领先的持牌贷款服务供货商,并以金融科技支持业务营运。公司们的使命是通过率先采纳金融科技,为未能从认可机构获取足够服务的借款人提供专业快捷的合法财务方案。

根据弗若斯特沙利文的资料,按收入计,于2019年,公司的物业抵押融资及无抵押融资在香港所有持牌放债人中分别排名第一及第五。

康业金融科技主要从事向个人及公司提供有抵押及无抵押贷款融资的贷款业务。透过

持有放债人牌照并受香港《放债人条例》监管的营运附属公司营运。公司的定位是创新且适应能力高的持牌放债人,透过于业务中采纳各种金融科技,丰富所提供的借贷体验及加强公司监察与管理信贷风险的能力。公司于营运中采纳的主要金融科技包括::(i) 视频柜员机、(ii) IDCM(智能动态信贷矩阵)、(iii) 中小企业务仪表板、(iv) RPA(机器人流程自动化) 及(v)区块链技术。

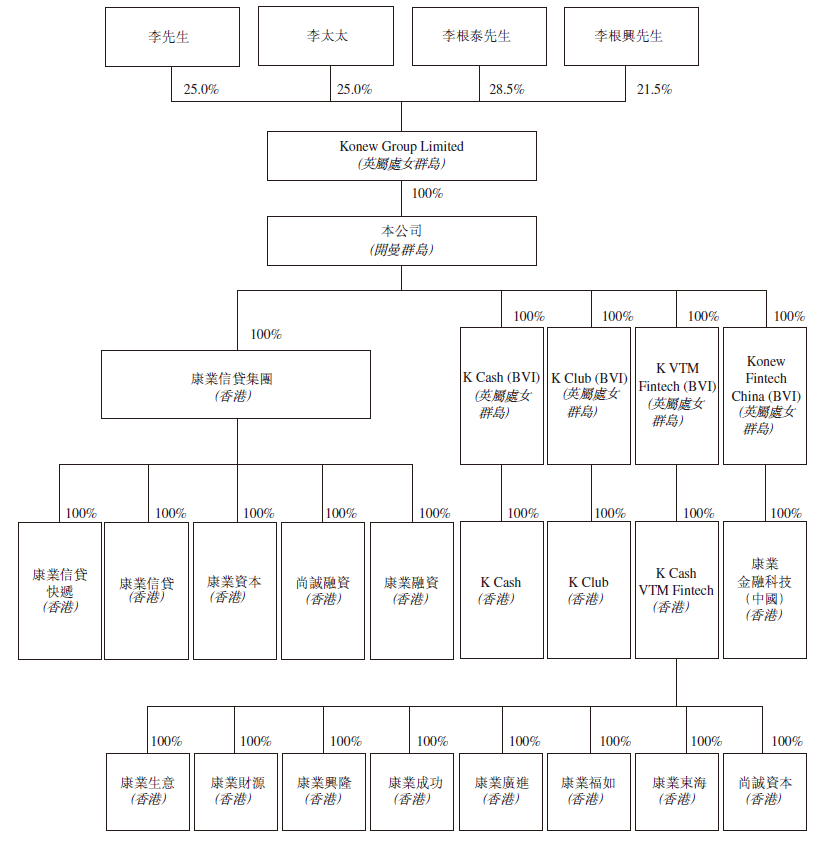

股东架构

公司业绩

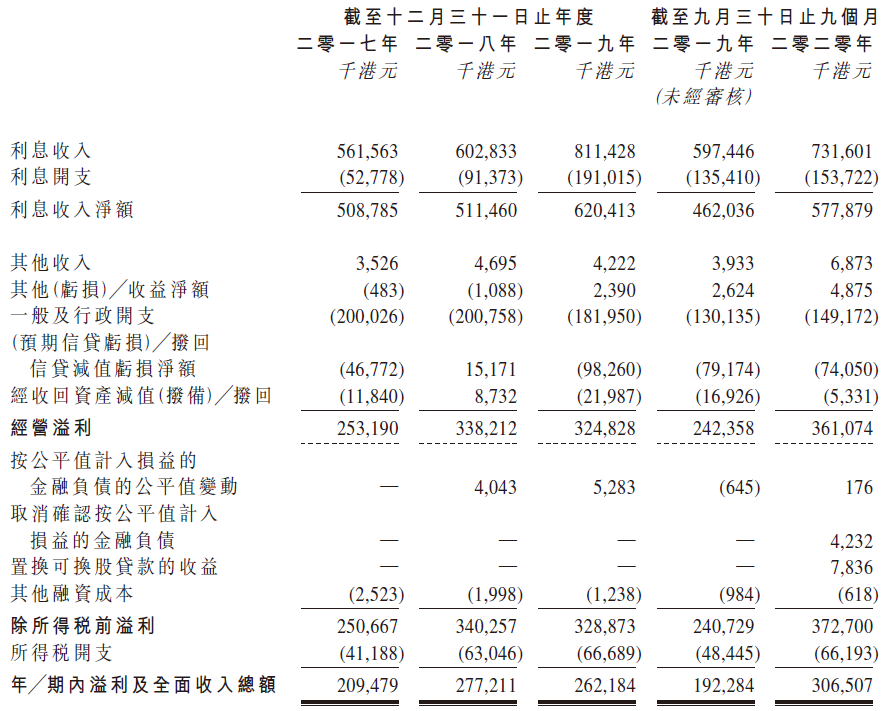

招股书显示,在过去的2017年、2018年、2019年和2020年前九个月,康业金融科技的利息收分别为5.62亿、6.03亿、8.11亿和7.32亿港元,相应的净利润分别为2.09亿、2.77亿、2.62亿和3.07亿港元。

中介团队

康业金融科技是次IPO的的中介团队主要有:建银国际为其独家保荐人;普华永道为其审计师;竞天公诚、孖士打分别为其公司中国律师、公司香港律师;弗若斯特沙利文为其行业顾问。

香港IPO市场(2020年前十一个月):上市132家,募资3,050亿港元