来源 | 明报

基金界投资上市公司,近年愈益关注企业界有没有做好ESG(环境、社会责任及管治)。基金界巨头贝莱德,其亚太区投资督导团队主管Amar Gill明言,展望新一年,他们将聚焦于企业如何面对及处理气候相关风险,并会对未制订应对策略及做好披露的公司,行使反对票要求企业董事问责。他更预见,愈来愈多公司会配合ESG而将手上资产洗牌,换马新能源及绿色项目。

Amar Gill说今年贝莱德进行了很多投资督导的工作,并因应可持续性及管治事宜更新投票政策。他们于新一年会聚焦及增加覆盖至逾1000家面对气候风险的上市公司。他们会留意,企业在董事督导下,有否着手在环保、碳排放及减排方面,做好应对工作。他更关注在亚太地区很多企业尚未采纳气候相关财务披露工作小组(TCFD)的披露标准,因此,贝莱德已自今年第二季起着手与企业作更多沟通。若将来发现该等企业未能够做好相应的目标披露及应对措施,甚至有疏忽之嫌,他们会向该等企业的董事问责,甚至向他们投反对票。

明年将聚焦1000家上市公司,研气候风险

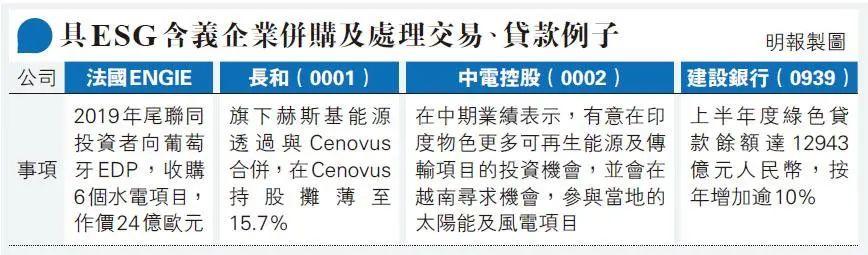

随着市场日益注重环保议题及ESG,他预期,可见将来会吸引来自更多中国及亚洲地区,包括日本及韩国的企业投资新能源项目。他相信当中会触发更多收购合并,企业会从旧有的能源项目移离。他举例,传统电力公司会更新及参与水力、太阳能或核电发展,迈向绿色经济。他说:「ESG会对石油燃气、矿业、公用事业及银行,均渐次带来影响」。虽然5G及基建业界未必直接受到重视ESG框架运作的冲击,但他指出,业界会见到更多电讯商分拆对环境影响较大的数据中心或铁塔公司,这长远有助监控碳足印。若然综合企业涉足该等行业,长远有机会迈向轻资产方面发展。

未有共同标准,助长「漂绿」问题

Amar Gill亦注意到,监管机构正采取措施试图减少「漂绿」问题,即并非绿色项目却包装成为绿色。但他认为,这与估值师未有共同的标准可循、认证及汇报有关,令到有人有机可乘,致发绿债集资却用来从事未符环保及绿色经济的投资。他认为,业界可以国际整合性报导委员会(IIRC)、全球报告倡议组织(GRI)结合国际财务报告准则(IFRS)寻求标准汇合,作为推动共同的披露标准的起点。对于证监会就建议基金经理在投资管理流程中评估及披露气候风险事项正进行咨询,他认为对资产管理公司业界而言有助提高透明度,并不为迟。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

香港IPO市场(2020年前十一个月):上市132家,募资3,050亿港元