/ 01 /

按所保荐的上市公司的数量排名

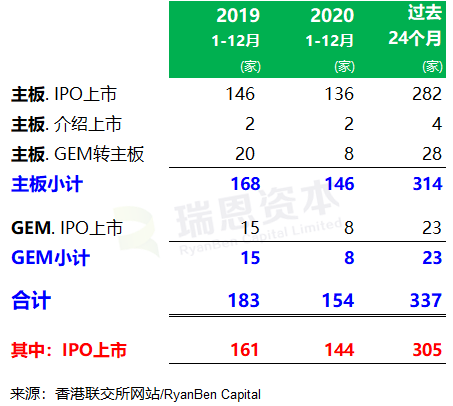

过去两年,保荐数量最多的券商是中金公司,共保荐新上市公司31家,占过去两年香港市场份额的9.20%,排在保荐人的第一。

中信里昂、海通国际,分别以23家、19家,排在第三、第四位,这两家的市场份额均超过5%。

其后依次为:农银国际(16家)、建银国际(14家)、华泰国际(12家)、国泰君安(12家)、招银国际(11家)。

/ 02/

按所保荐项目的IPO募资金额来看

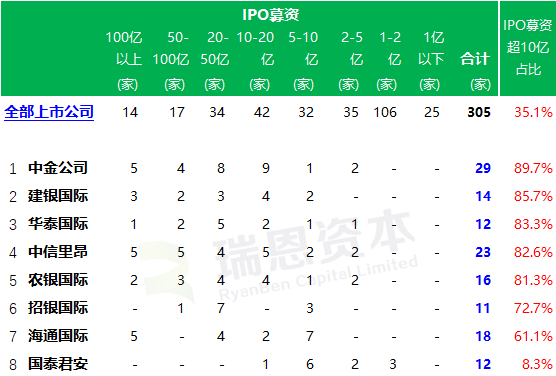

过去两年,所保荐项目IPO募资金额最多的券商是中金公司,29家IPO共募资2405.16亿,占过去两年香港IPO募资总额的33.95%;

募资占比超过10%的中资券商还有中信里昂、海通国际、建银国际,占比分别为20.33%、15.19%和10.19%。其后依次为:农银国际(9.80%)、华泰国际(6.64%)、招银国际(4.50%)、国泰君安(0.91%)。

/ 03 /

按所保荐项目IPO募资的具体分布来看

这8家中资券商中,除了国泰君安外,其他7家券商所保荐的新上市公司中,大多数新上市公司的IPO募资超过10亿。

其中,中金公司保荐的IPO公司中,募资超过10亿的新上市公司占了将近九成。其他券商保荐募资超过10亿的IPO项目占比超过80%的还有建银国际、华泰国际、农银国际,占比分别为85.7%、83.3%、82.6%和81.3%。其后依次为:招银国际(72.7%)、海通国际(61.1%)、国泰君安(8.3%)。

/ 04 /

按所保荐项目的IPO超额认购情况来看

香港IPO新股一般会分为国际配售、公开发售两部分,一般情况下,国际配售90%,公开发售10%,给所有投资者去认购。

在香港公开发售的新股,多数会出现超额认购,也有一些新股会出现认购不足的情况。当新股超额认购倍数达到一定的倍数,就会相应地从国际配售中回拨部分供公开发售。

/ 05/

按所保荐新上市公司的首日表现、累计表现来看

就首日表现来看,中信里昂、招银国际所保荐的项目中,首日出现上涨的新上市公司占比分别为65.2%、63.6%;

就累计表现来看,中信里昂、农银国际、海通国际所保荐的项目中,上市以来录得累计上涨的新上市公司占比分别为87.0%、75.0%、73.7%。

/ 06 /

按所保荐新上市公司的行业分类来看

备注:以上行业分类是参照恒生行业分类

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com