來源 | 搜狐財經

作者 | 李文賢 顧梓仝

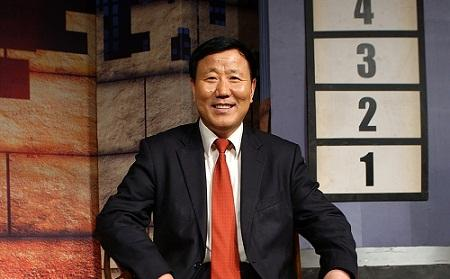

伴隨着上市地位被取消,一代「果汁大王」匯源退出資本的舞台。

1月18日,匯源正式退市,官司纏身的朱新禮還將面對的是巨額的欠款,截至目前其仍被列為失信被執行人,多次被法院列為限制高消費。

2008年可口可樂的收購案被認為是匯源由盛轉衰的關鍵節點。

當年,可口可樂開出了150億元的高價,如果收購成功,朱新禮將直接套現74億港元。該案後因觸犯國家新頒佈的《反壟斷法》被商務部叫停而未能成行。

塵埃落定,可口可樂與匯源分道揚鑣,匯源卻因大舉擴產、裁減銷售團隊帶來連鎖反應,加上此後戰略轉型失敗,開始陷入虧損的泥潭。

收購匯源在可口可樂內部被稱為Maggie計劃,知情人士陳倩向搜狐財經講述了這場「世紀收購案」的波瀾起伏,陳倩提到,匯源的失敗既是朱新禮戰略的失誤,同樣展現了特殊時代背景下,中國飲品行業的飛速蛻變。

「可口可樂總部勢在必得 但大中華區並不看好收購」

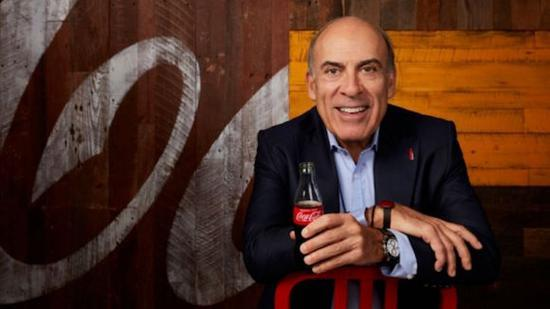

據陳倩回憶,收購匯源主要由彼時可口可樂總部CEO穆泰康(Muhtar Kent)主導。

公開資料顯示,穆泰康為土耳其裔美國人,自1978年在亞特蘭大加入可口可樂後,曾出任首席執行官、總裁以及董事長等多個職位。

2008年穆泰康被任命為首席執行官,2009年任董事長,2017年5月辭去首席執行官職務。直到2019年4月正式退休,穆泰康掌舵可口可樂長達11年。

而宣布收購匯源正是在2008年。

可口可樂公司2008年9月3日宣布,計劃以約24億美元的現金收購匯源果汁。交易還需獲得中國有關主管部門的批准。若收購完成,匯源果汁將在香港聯交所退市。

可口可樂公司建議收購要約為每股12.20港元,並等價收購已發行的可換股債券及期權。這一價格相對匯源果汁停牌前一交易日收市價4.14港元溢價約192%。

「主要是穆泰康想要收購匯源,實際上當時可口可樂整個中國區域,都不認為這是一個很好的標的。」陳倩提到,當時中國的飲料企業及市場情況不像現在,發展得並不充分,大中華區認為匯源的估值過高。

可口可樂於1919年上市,1978年進入中國,2008年可口可樂全球的收入約319億美元,凈利潤84億美元。當年,可口可樂中國標準箱銷量增長了19%,僅次於法國。

可口可樂在財報中提到,尼爾森稱可口可樂為北京奧運會最有辨識度和成效的贊助商。

匯源果汁2008年營收為28.20億元,凈利潤8890萬元,在中國百分百果汁以及中濃度果汁市場所佔份額分別為42.10%和43.60%,穩居市場第一。

陳倩表示,當年可口可樂已經推出了美汁源果汁飲料,計劃開發全果汁產品,收購確實是最快的方法,穆泰康早在一年前就開始計劃收購匯源,所以儘管朱新禮在談判基本確認後又提出了新的條件,可口可樂還是採取了接受。

「後來我們回憶道,穆泰康來中國約朱新禮一起看了奧運會開幕式,其實是談判已經談成了。」陳倩說。

可口可樂要收購匯源的消息發佈後,立即引起軒然大波。

中國的《反壟斷法》也在當年的8月1日開始實施,收購匯源成為了第一起國際案例。按照中國《反壟斷法》的規定,這樁併購案必須要獲得中國商務部審核通過。

2008年12月5日,中國商務部首次公開表態稱已經對可口可樂收購匯源的申請進行立案受理。

公告發佈後,這一交易遭到了大量網民的反對。

「可口可樂一開始篤定相關部門不會反對。」陳倩提到,相關部門後來提出了一個可口可樂不可能答應的條件,即收購匯源後不能完全控股,必須留出部分股份給朱新禮或中國公司。

陳倩回憶到,雖然當時預感相關部門可能駁回,但在可口可樂大多數人看來,收購一家果汁企業並不是很大的事情,相關部門沒有理由不通過。

之後的局勢更加不明朗,當可口可樂預感到相關部門的態度並不樂觀後,立即給相關部門送去了信函。

在信函中,可口可樂提到,同意相關部門提出的一切條件。

「送去信函的當天下午,相關部門宣布不通過。」那天是2009年3月18日,陳倩想,如果信件能早點發出,結局會不會不一樣。

「還是輸給了民意。」陳倩提到,除了文件中提到的反壟斷原因外,當時主要是受輿論的影響。

可口可樂全身而退 朱新禮「激流勇進」

收購失敗對可口可樂總部來說頗感遺憾。

「可口可樂總總部其實還挺懊惱,還花高價委託麥肯錫進行調查。」陳倩透露,麥肯錫主要的結論是不批是政府高層的態度,但不代表可口可樂在中國不受政府的歡迎,相反正面口碑非常好。

陳倩提到,穆泰康後來也意識到,匯源當時的收購價確實偏高了。

儘管可口可樂全身而退,但在全果汁領域,可口可樂並沒有打造出自己的拳頭產品。

「可口可樂當時的銷售經理壓力非常大,推廣新品對於完成業績指標來說比較難,可口可樂、雪碧更好推。」陳倩分析表示,同時可口可樂是一個現金流很好的公司,按理說最簡單粗暴辦法就是收購,但這方面也做得不太好。

對匯源來說,收購卻讓朱新禮走上了「冒險」之路。

在等待商務部審批的半年時間中,朱新禮為了提高資產評估價值,相繼建成湖北鍾祥、安徽碭山和山東樂陵三個水果生產加工基地,兩個月內投資近20億元。

同時,匯源果汁為迎合可口可樂收購條件,砍掉16年建立起的銷售體系,員工人數從2007年底的9722人減少到2008年底的4935人,銷售人員則從3926人減少到僅剩1160人。

可口可樂世紀收購案告吹後,匯源集團資金流緊張,為其後巨額負債埋下隱患。

「匯源能到今天這樣的地步,和朱新禮的激進有關。」陳倩提到,收購失敗後,朱新禮馬上推出果味汽水,要做碳酸飲料。中國的企業家很多在乎的是規模,如果朱新禮能專註於果汁領域,可能到現在還是中國果汁的老大。

同時,收購案流產後,匯源不得不重新招募渠道商、搭建銷售體系和團隊,朱新禮沒有停止「大農業」的夢想,繼續加大上游投資,在全國20多個省及直轄市、30多個地市縣建立工廠,這些不斷吞噬着匯源的利潤和現金流。

2014年,匯源果汁出現首個虧損,凈利潤虧損1.26億元,2015年虧損擴大至2.29億元。

資料顯示,2013年起,匯源果汁就開始出售工廠紓困資金。2013年至2015年通過資產處置,累計獲得資金超33億元。

2014年4月,朱新禮斥資30億元參與中石化銷售公司的混改。但2015年11月,德源資本將持有的2.4萬中石化銷售公司股份質押給了招商銀行。而德源資本的實際控制人正是朱新禮。

2017年,匯源果汁負債高達114億元,其中銀行借款接近70億元。

因42.82億元關聯借款未合規披露,匯源果汁2018年4月3日暫停在聯交所買賣,之後自動轉成停牌。

匯源的負債與日俱增,直到2019年債務危機全面爆發。

2019年,匯源被曝出欠網貸平台400萬未還以果汁抵債的醜聞,同年12月,德源資本被法院查封,41億元資產遭凍結。

匯源深陷債務泥潭的同時,時代也沒有給匯源留下喘息的機會。隨着統一、農夫山泉在果汁領域的崛起,匯源的市場份額逐漸被蠶食。

「2008年時可口可樂是被本土企業模仿的熱點公司,可口可樂的經理在國內其他企業很容易找到總監的位置。」陳倩感慨到,十幾年來,中國飲品飛速前行,「在飲品行業生產水平和薪資待遇上,目前中國企業和國際企業已經相差不大。」

(文中「陳倩」為化名)