https://www1.hkexnews.hk/app/sehk/2021/103184/documents/sehk21020901150_c.pdf

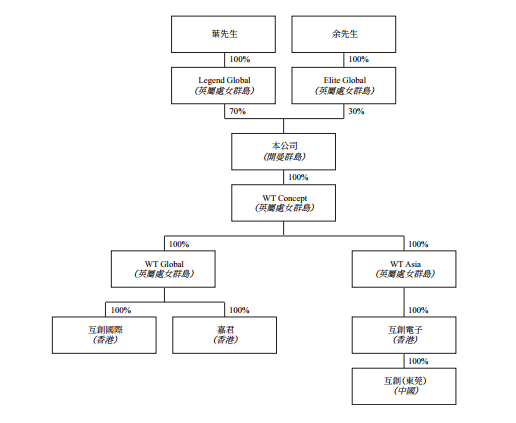

互创投资,是一间具有研发能力的分立功率半导体器件的原始设计制造商(ODM),为客户提供定制工程解决方案。所售的产品主要涵盖四类分立半导体,包括(i) MOSFET;(ii)二极管;(iii)三极管;及(iv)IC,乃以多种封装进行组装及封装。

互创投资所售的半导体用于知名消费类电子品牌(如Samsung、比亚迪及Dong Yang)的ODM╱OEM生产商生产的消费类及工业类电子产品,如电源、家电、显示器、智能手机、消防及生命安全与通讯设备。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

2020年内地房地产企业香港IPO盘点:上市7家,平均每家募资约20亿

香港:就基金管理公司及雇员获发的附带权益(Carried Interest),将豁免全部利得税和薪俸税

香港IPO市场(2021年首月):上市14家,募资100.58亿港元