康圣环球招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/103221/documents/sehk21022300998_c.pdf

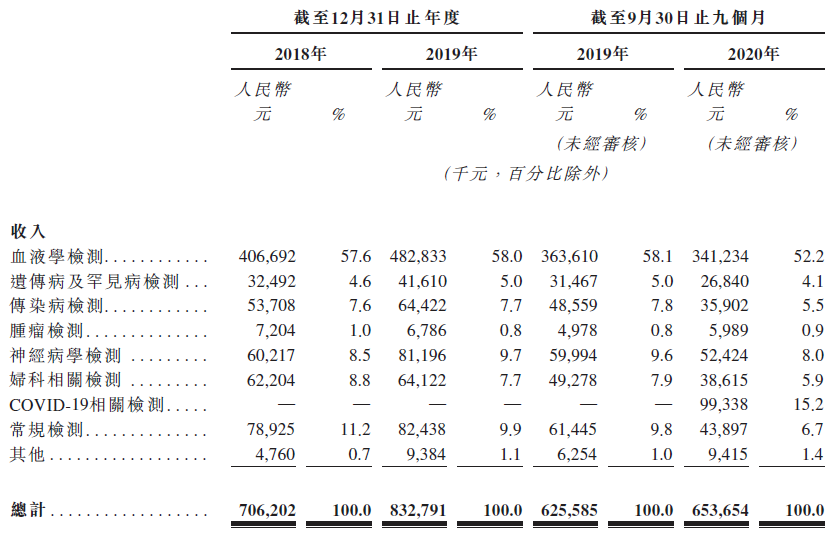

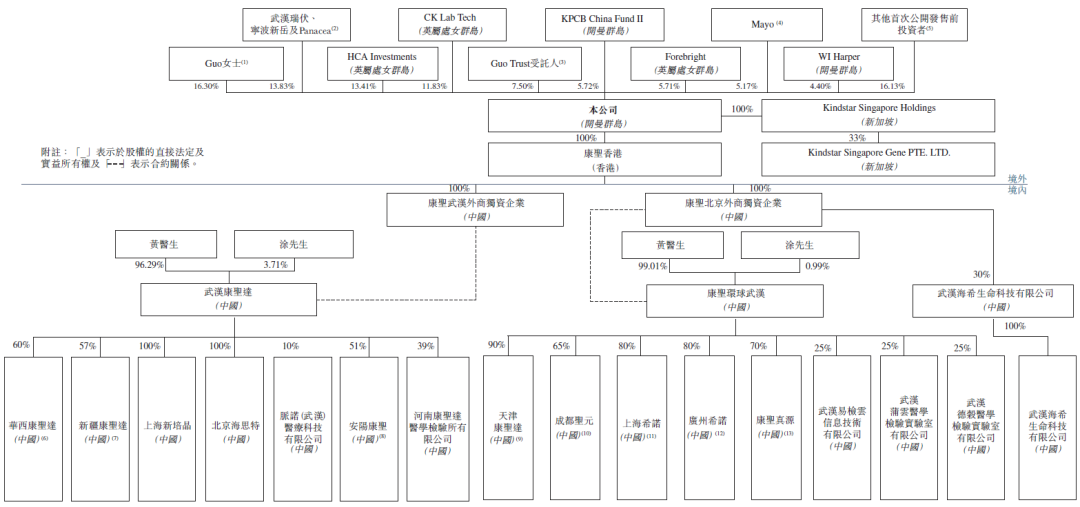

康圣环球,成立于2003年,是中国首家及领先的独立临床特检服务提供商。康圣环球在中国所有独立特检供货商中,拥有最大的特检组合,在服务选单上提供逾3,500种检验项目,包括逾2,300种血液学检验项目。公司的使命是为全球患者及医生提供广泛而优质的专科检测服务,并促进精准诊断及医疗的应用。

康圣环球已于中国独立血液学临床特检行业成功确立主导地位,根据弗若斯特沙利文的资料,于2019年,按收入计算,占据最大(或42.0%)的市场份额。

康圣环球提供全球最广泛的血液学检测组合之一。公司凭借在血液学方面的经验,一直在将服务拓展至其他相邻专科领域。公司主要瞄向具有庞大增长潜力或与血液学特检服务有重大协同效益的专科领域,包括遗传病及罕见病、传染病、肿瘤及神经学。

康圣环球的检验服务包括:

-

临床检验服务——向医院或透过其向个别病人提供样本收集及运输、检验到检验结果分析及临床报告发布的全面检验服务。

-

研发项目检测服务及其他——为合约研究机构、临床试验赞助商、制药公司及研究机构提供检测服务,以进行精准医疗的科学研发以及提供特检服务。

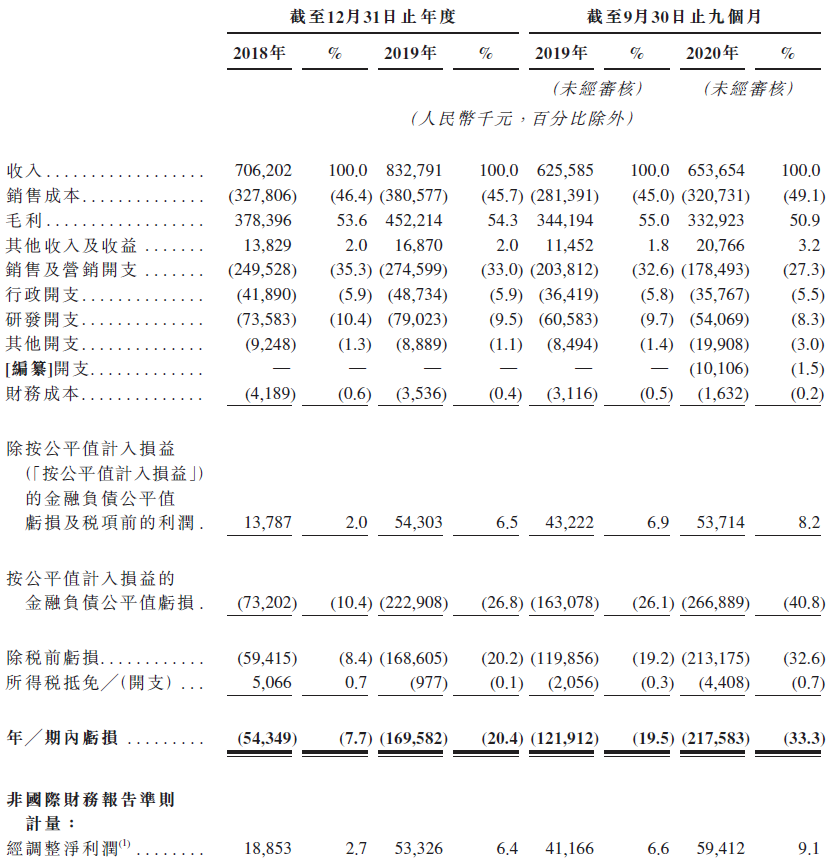

值得注意的是,康圣环球2020年前9个月Covid-19相关检测收入达9,933.8万元人民币,占2020年前9个月收入的15.2%。

中介团队

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO上市资讯:www.ryanbencapital.com

香港:就基金管理公司及雇员获发的附带权益(Carried Interest),将豁免全部利得税和薪俸税

香港IPO市场(2021年首月):上市14家,募资100.58亿港元