瑞恩Ryanban的Jason对今年的香港IPO市场表示非常乐观,他指出,随着中概股的回归、新经济公司、生物科技公司等不断涌入,2021年香港的IPO募资将超过4000亿港元,甚至有望达到5000亿港元,重新夺回全球第一。

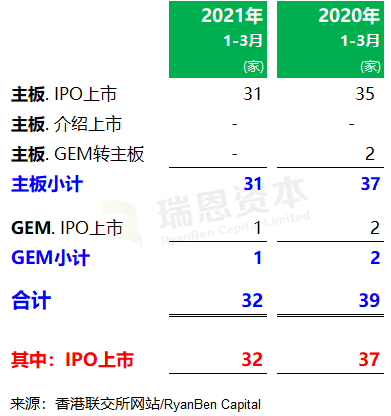

一、香港IPO上市数量统计 (2021年1-3月)

2021年第一季度,通过 IPO 上市的 32 家上市公司一共募资 1,327.52亿,较2020年同期的144.36亿增加8.2倍,主要是第一季度出现3家超大型IPO共募资924亿亿。如果扣除这3家超大型IPO,2021年的募资仍较2020年同比增1.8倍。

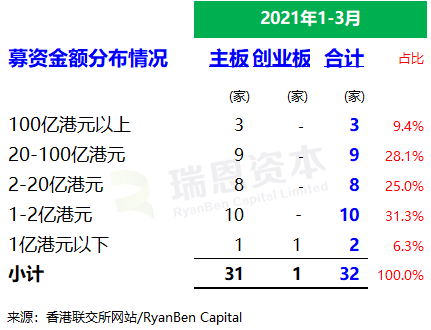

三、香港IPO上市募资金额分布情况 (2021年1-3月)

2021年第一季度,通过 IPO上市的 32 家上市公司的具体募资情况分布如下:

-

募资金额在 1 亿以下的 2 家,占 6.3%; -

募资金额在 1-2 亿之间的 10 家,占 31.3%; -

募资金额在 2亿-10亿之间的 5 家,占 15.7%; -

募资金额在 10亿-20亿之间的 3 家,占 9.4%; -

募资金额在 20亿-100亿之间的 9 家,占 28.1%; -

募资金额在100亿以上的 3 家,占 9.4%;

其中,3家是超大型的IPO项目(募资超过100亿港元),分别是快手(01024.HK)募资483亿、百度(09888.HK)募资239亿、哔哩哔哩(09626.HK)募资202亿。

四、香港IPO上市超额认购情况 (2021年1-3月)

2021年第一季度,通过 IPO 上市的 32 家上市公司,超额认购逾1,000倍的有5家,分别是诺辉健康(06606.HK)、医渡科技(02158.HK)、Cheshi 网上车市(01490.HK)、快手(01024.HK)、赛生药业(06600.HK)。其中诺辉健康超额认购4133倍,成港股史上第二大超额认购股票。

第一季度暂未出现认购不足的新上市公司。

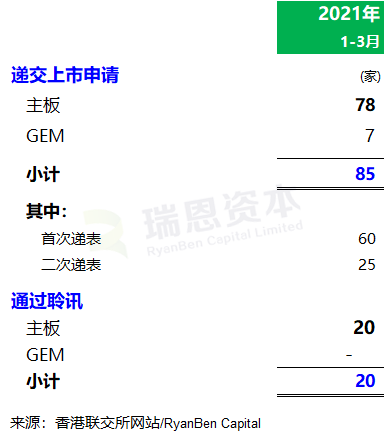

五、申请上市&通过聆讯情况 (2021年1-3月)

2021年第一季度,在香港交易所递交上市申请的 85 家,其中主板 78 家、GEM 7家。其中 60 家为首次递表,25 家为二次(至少递表两次以上)递表。

2021年第一季度,通过港交所上市聆讯的有 20 家,全部来自主板。

-

被港交所以「上市规则」除牌的上市公司,共 11 家; -

因私有化而除牌的上市公司,共 6 家; -

中概股在香港第二上市的,共 3 家; -

物业公司,上市 3 家,还有 13 家正在上市处理中; -

未盈利生物科技公司,上市 3 家,还有 9 家正在上市处理中。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。