融信服務招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2021/103401/documents/sehk21050401818_c.pdf

主要業務

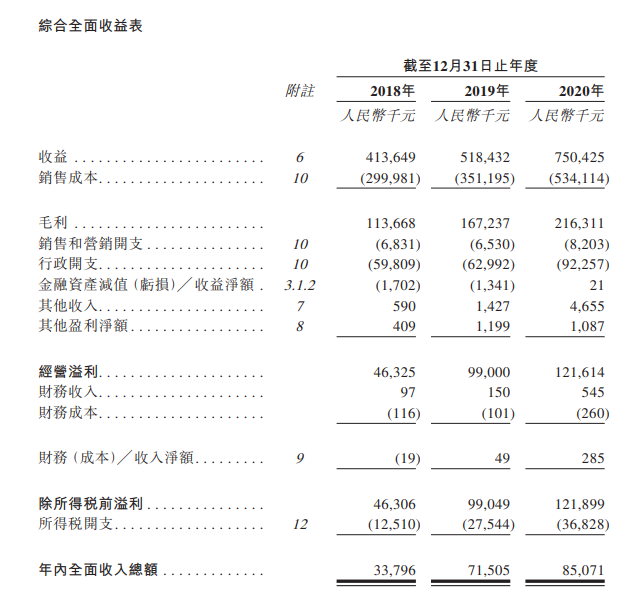

截至2020年12月31日,融信服務有119個在管項目和91個已簽約管理但尚未交付的項目,覆蓋兩大主要地區和其他地區的44個城市,在管總建築面積約1,990萬平方米,總簽約建築面積約3,820萬平方米。

截至2020年12月31日,在中國119個在管物業管理服務項目中,69個位於海西地區、32個位於長江三角洲地區,而餘下18個位於其他地區,分別占公司截至同日的在管建築面積約63.5%、22.8%和13.7%。

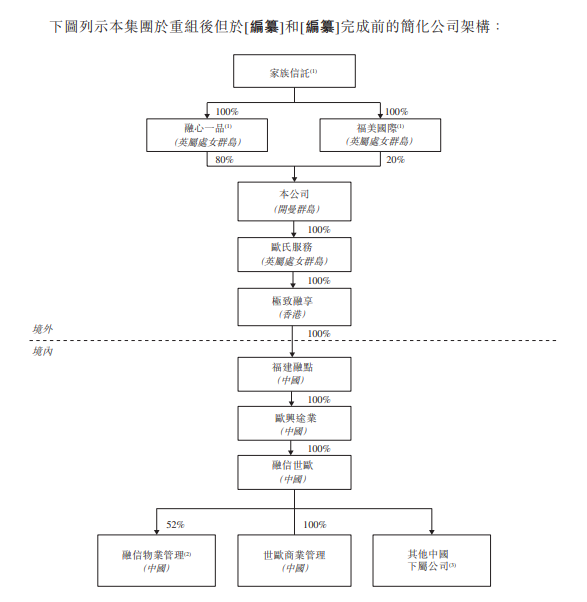

股東架構

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

香港 IPO中介機構排行榜 (過去24個月:2019年5月-2021年4月)