來源:明報

香港資金機會成本較高,機構參與成疑

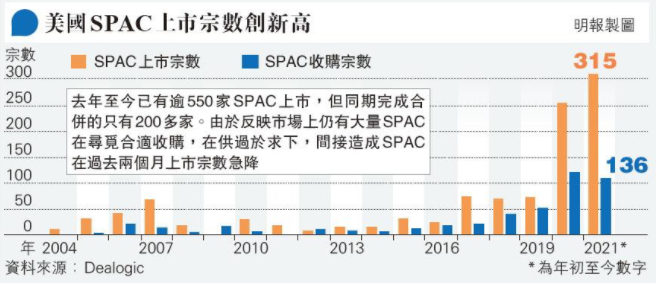

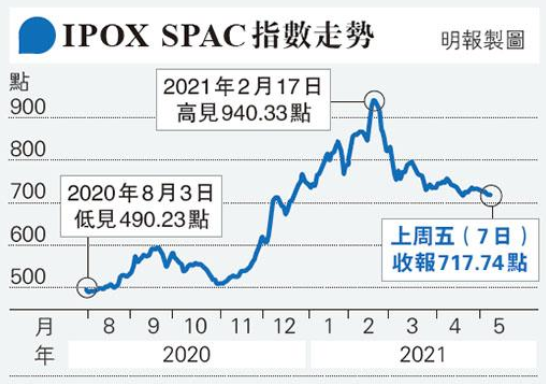

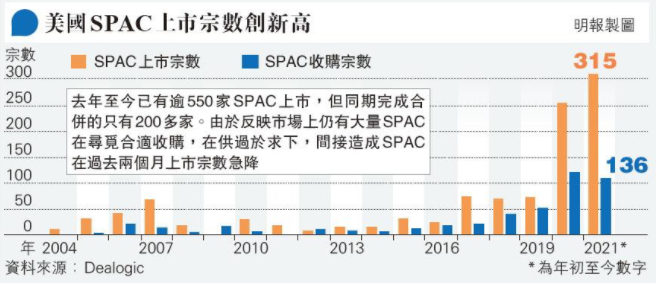

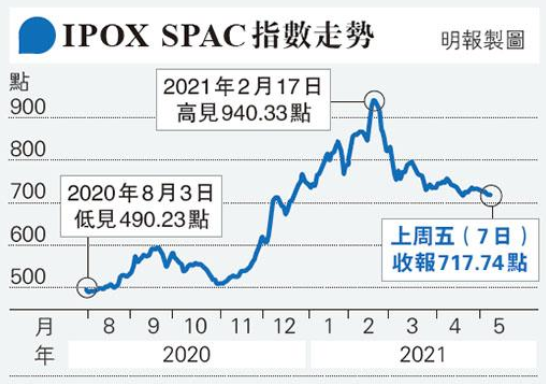

美國SPAC:4月新上市數量環比大降97%,SEC擬加強監管

港交所:可能要求SPAC須符合IPO要求,涉修改條例或需時較長

香港:擬為SPAC發行引入長期框架,年度或出現首宗SPAC上市

香港IPO市場(前四個月):上市35家、退市21家,募資1,551億、增7.5倍

香港 IPO中介機構排行榜 (過去24個月:2019年5月-2021年4月)

香港IPO上市這些事,香港上市必看

來源:明報

香港資金機會成本較高,機構參與成疑

相關閱讀

美國SPAC:4月新上市數量環比大降97%,SEC擬加強監管

港交所:可能要求SPAC須符合IPO要求,涉修改條例或需時較長

香港:擬為SPAC發行引入長期框架,年度或出現首宗SPAC上市

香港IPO市場(前四個月):上市35家、退市21家,募資1,551億、增7.5倍

香港 IPO中介機構排行榜 (過去24個月:2019年5月-2021年4月)