來源 | 三折人生

是不是最近被一個詞弄的很頭大?

2020年4月30日,證監會、發改委聯合發文試點基礎設施公募REITs,中國版公募REITs正式起步。

REITs發音「瑞次「,

英文全稱Real Estate Investment Trusts,是不動產投資信託基金的意思,

它為中小投資者提供投資於不動產項目低門檻的投資產品。

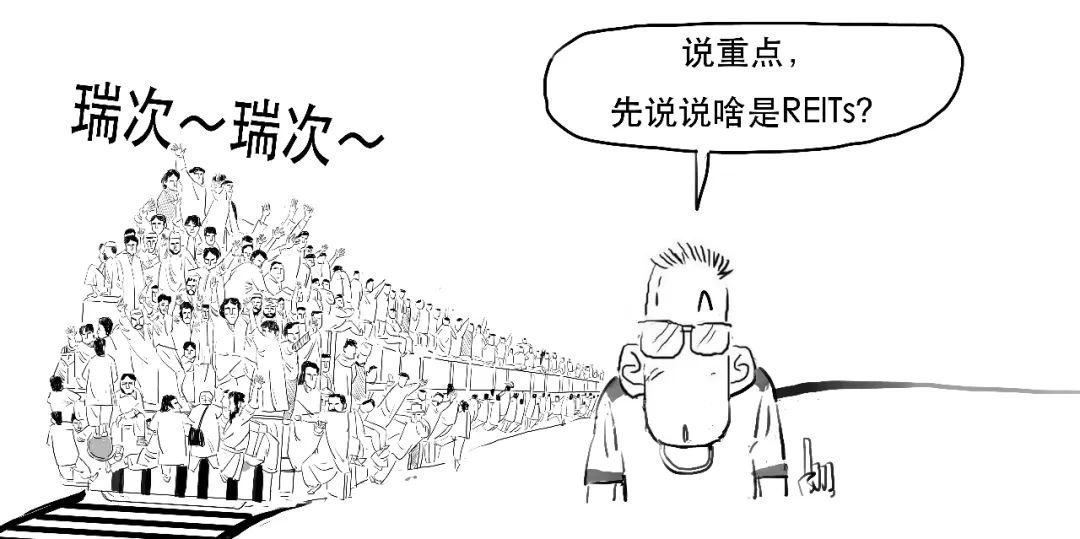

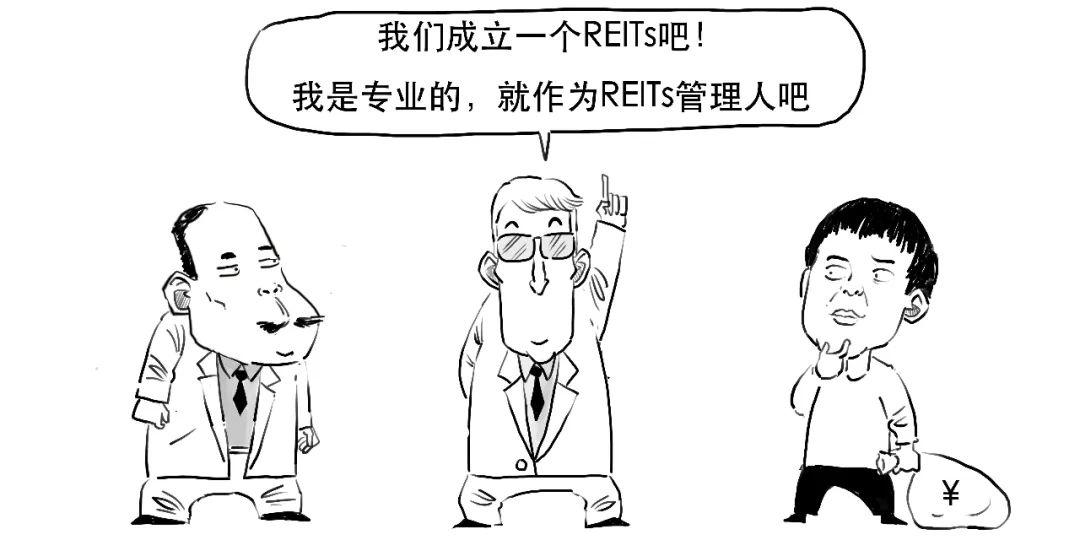

我們首先來看一個場景。

不動產的流動性較低,無法滿足不動產持有人的資金需求;而不動產的投資門檻又較高,中小投資者無法參與。

如何解決這個矛盾呢?

於是,REITs出現了。

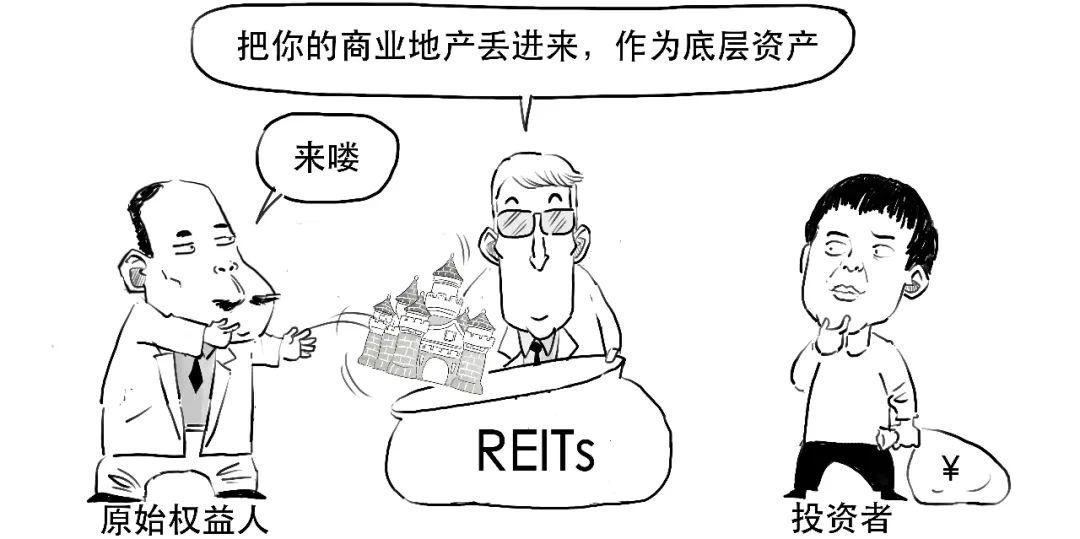

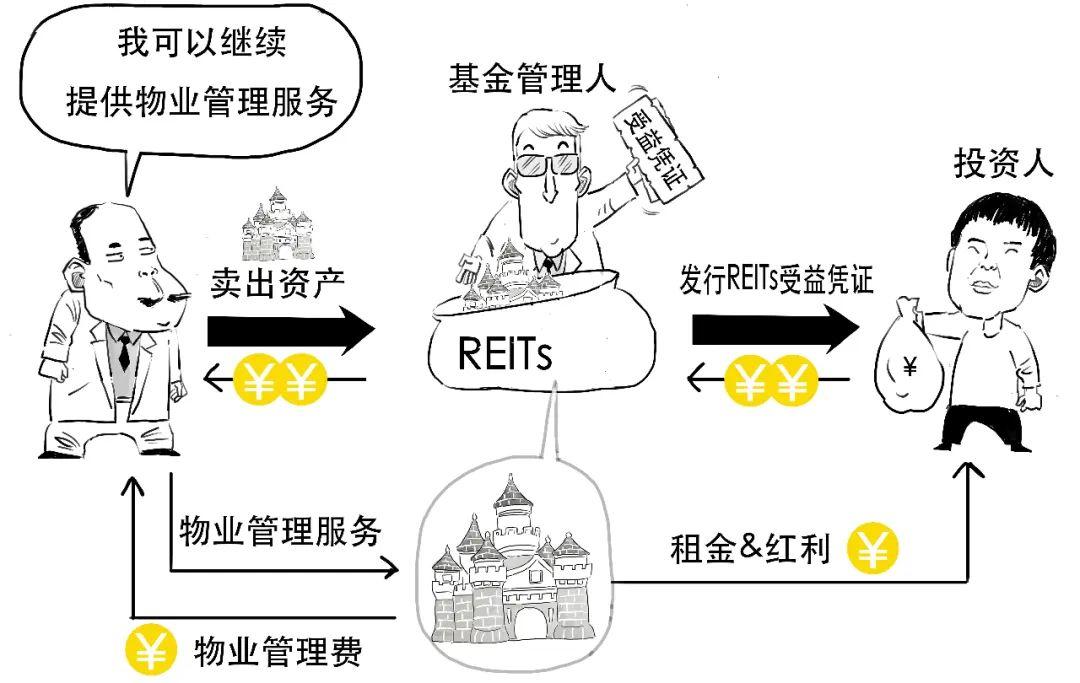

我們以商業地產為例,

看下REITs基本運營模式。

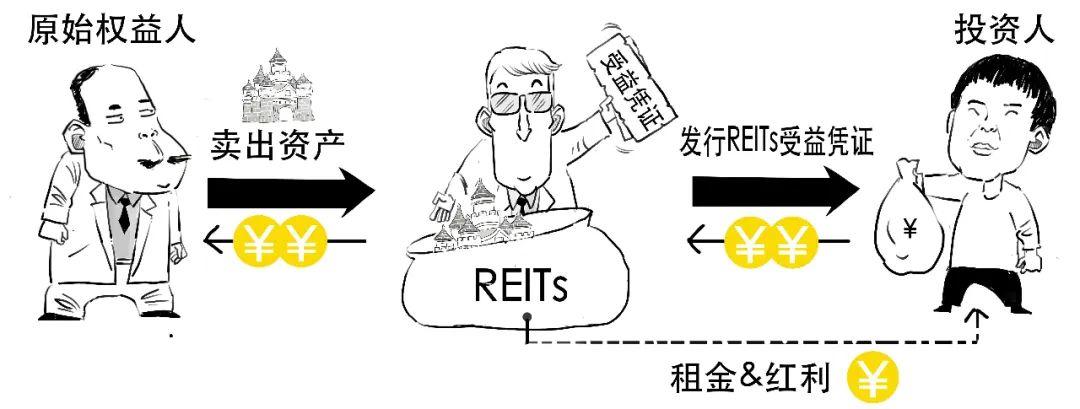

從資產角度看,REITs是不動產的證券化,底層資產是能夠產生穩定現金流的不動產。

比如我們這裡能不斷產生租金收入的商業地產。

REITs目的是把缺乏流動性的商業地產,變成較強流動性的證券。

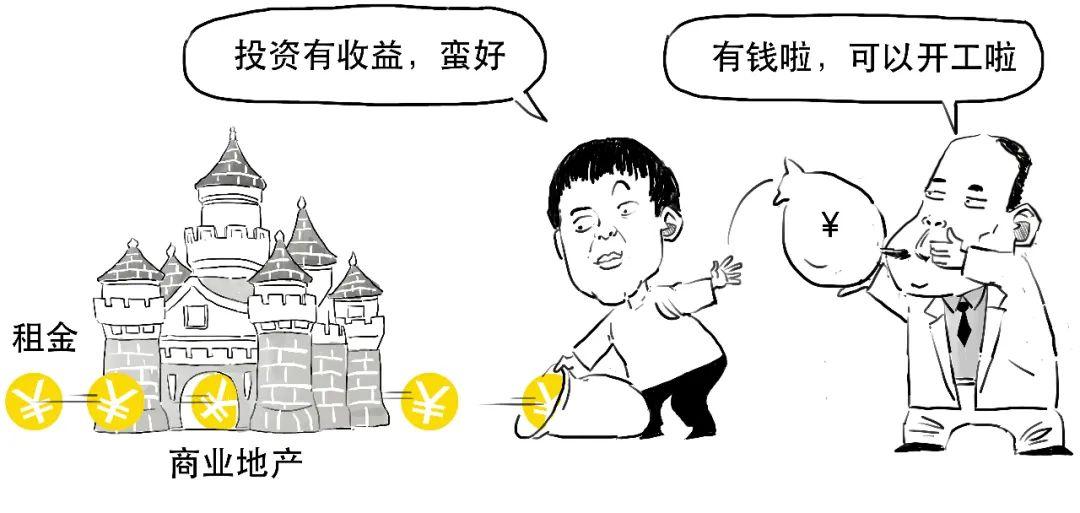

受益憑證的收益來源就是未來的租金、營業收入和資產增值,

中小投資者通過購買受益憑證,參與到體量較大的不動產項目,滿足投資者資產管理多樣化的需求,拓寬社會資本的投資渠道。

對原始權益人來說,

REITs就是一種有效的融資模式。

但一般原始權益人依舊會作為物業管理人管理商業地產,並獲得物業管理費。

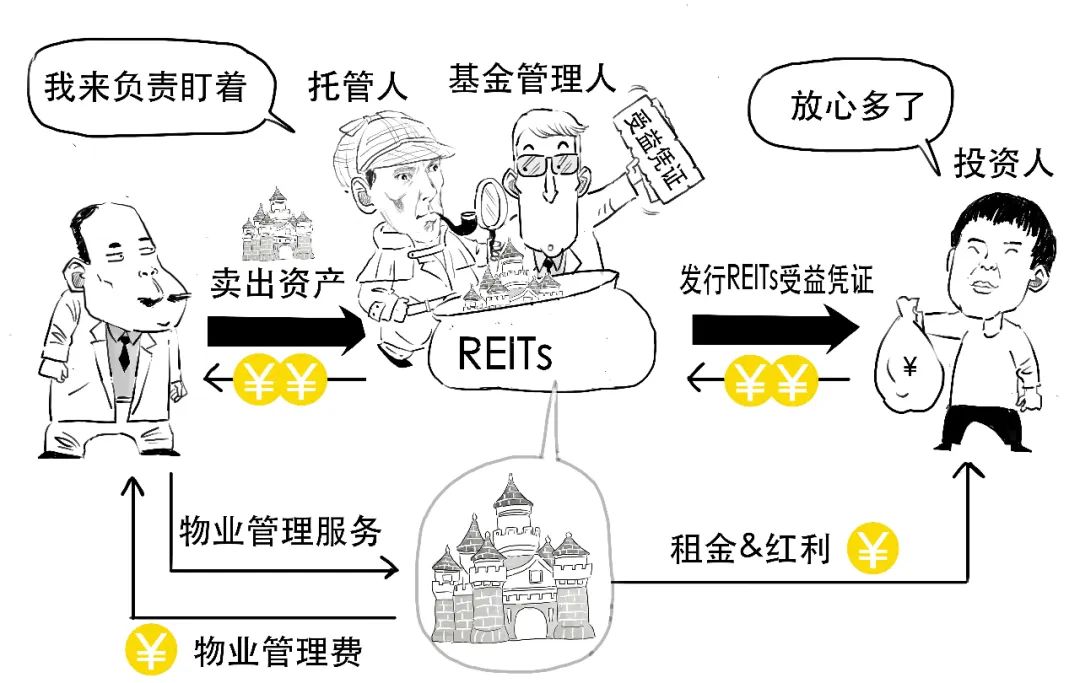

同時,為了防止REITs資產被管理人挪作他用,保障資產安全,

還需要一個託管人為投資人託管商業地產,並對基金管理人行為進行必要監督,

以上就是比較基本的REITs交易結構圖。

可見,REITs以發行股票或者受益憑證方式彙集投資人資金,由專業機構進行不動產投資開發與經營管理,並將投資綜合收益按比例分配給投資人的一種信託基金。

受市場環境、制度因素等限制,

我國尚無標準化REITs,均為類REITs產品,通常稱為中國版REITs(C-REITs)。

與國外成熟REITs相比,還是有所差別,

比如在稅收方面,

比如在產品屬性方面,

再比如,

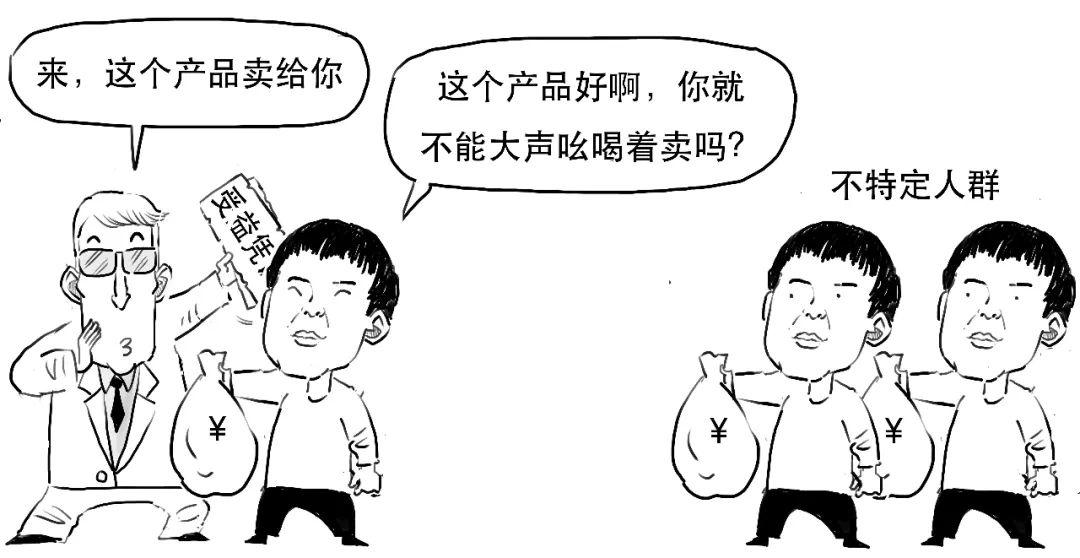

中國版REITs大多為私募發行,

通過私募發行,

投資門檻較高,很多個人投資人無法達標,不能參與。

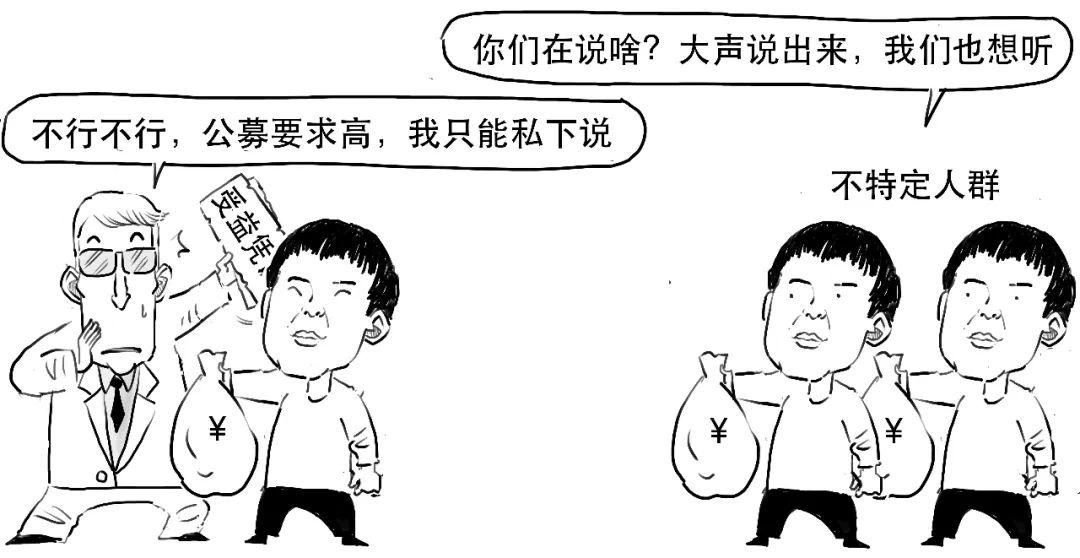

公募基金涉及投資者範圍廣,投資要盡量分散,確保安全,因而比私募基金有更多的限制和要求,

比如投資範圍,

公募基金在投資品種、投資比例、投資與基金類型的匹配上有嚴格的限制。

又比如有雙10限制。

第一個10:

一隻基金持有一家公司發行的證券,市值不得超過基金資產凈值的的10%;

第二個10:

同一基金管理人管理的全部基金持有一家公司發行的證券,不得超過該證券的10%。

雙10限制主要是為了防止單一證券出現非系統性風險而對公募基金組合造成重大影響。

可惜,REITs往往無法達到公募基金的要求,

因此以往REITs更多地選擇私募。

這不,為了促進公募REITs的發展,證監會、發改委聯合發文試點基礎設施公募REITs啦!

滿足一定條件的REITs可以突破雙10限制進行公募。

不是哦,

本次公募REITs要求底層資產為基礎設施,包括倉儲物流,收費公路、機場港口等交通設施,水電氣熱等市政設施,產業園區等其他基礎設施。

我們以收費公路項目為例,

來了解公募REITs的要求:

項目必須要經營3年以上,產生持續穩定現金流;而原始權益人最近3年無重大違法違規行為。

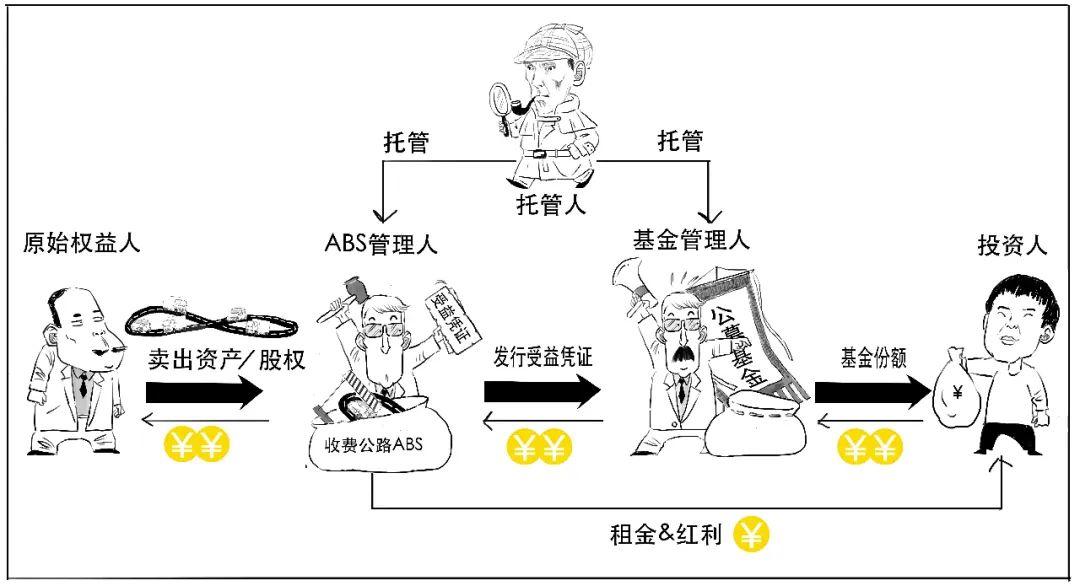

根據新規,基礎設施資產支持證券要持有基礎設施項目公司全部股權,

因此我們把符合要求的收費公路項目及其收益統統打包,全部做成標準化、能在交易所上市的資產支持證券(Asset-backed securities),簡稱ABS。

這時候,還需要找一家符合資格的券商或者基金公司進行公募,

基金管理人出場啦!

基金管理人和ABS管理人應當存在實際控制關係或受同一控制人控制。

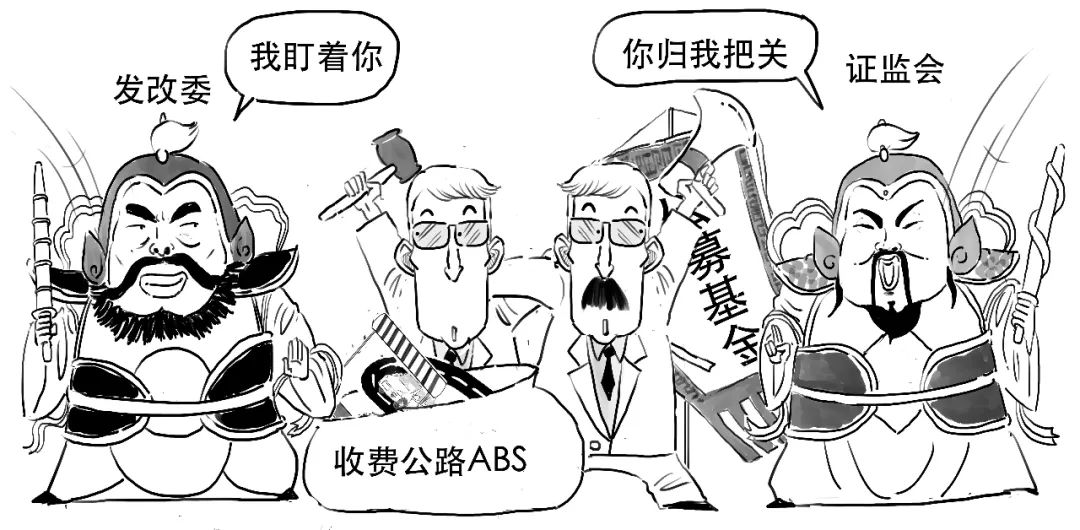

在REITs發行過程中,

發改委會對基礎設施項目把關,

證監會會對公募發行把關。

為了保護投資人利益,同樣需要託管人對ABS和基金資產進行託管。

而ABS的託管人和基金的託管人應該為同一人。

下面,我們簡化地說下如何進行公募的,

首先,基金管理人需要對基礎設施、原始權益人做盡職調查。

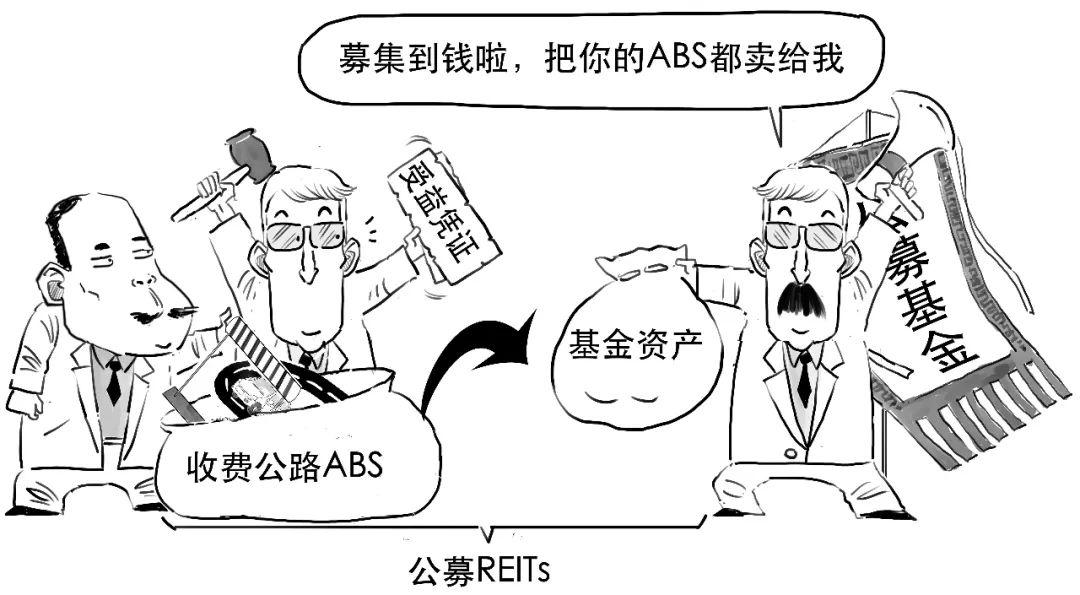

然後,基金管理人公開募集資金,資金主要用於受讓收費公路項目公司的股權。

為了保護投資者利益,防止REITs僅僅成為原始權益人退出項目的工具,原始權益人也應該參與基金份額的戰略配售,而且不得低於基金份額發售數量的20%。

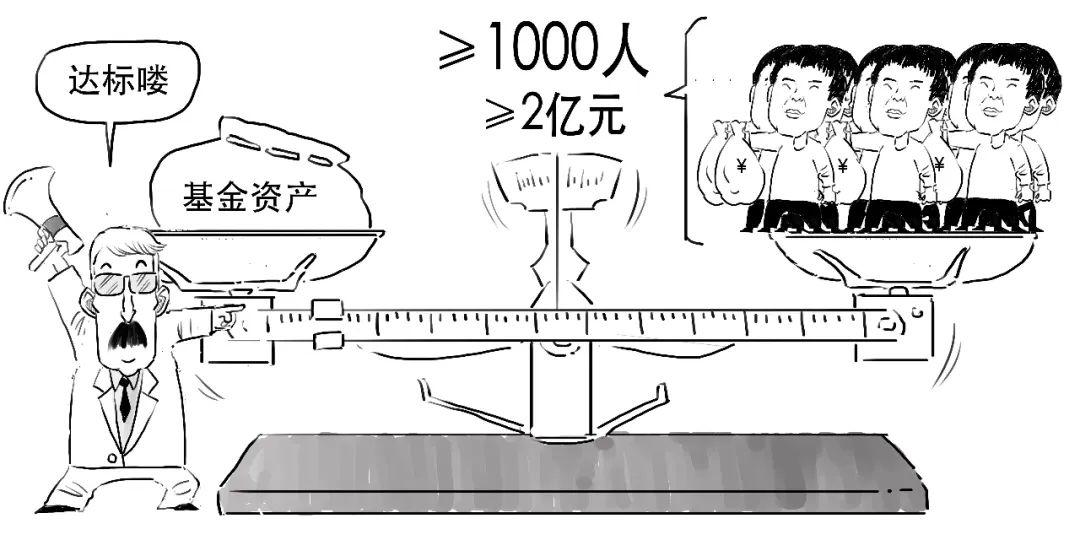

基金的募集總規模至少要大於2億元,投資人數要大於1000人。

最後,募集的基金全額購買這個收費公路的ABS,也就等於把這個項目100%股權、特許經營權都裝入了公募REITs。

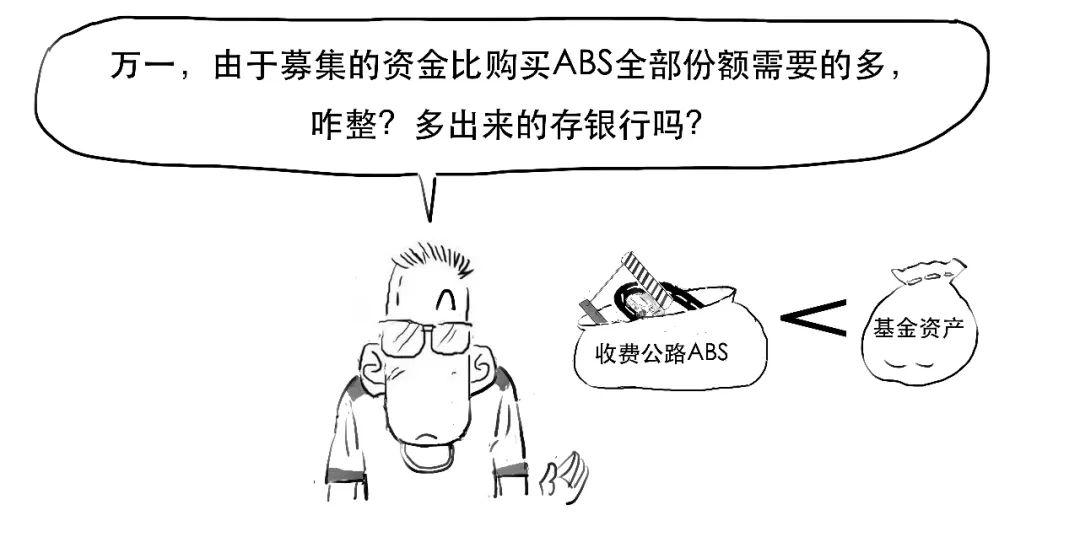

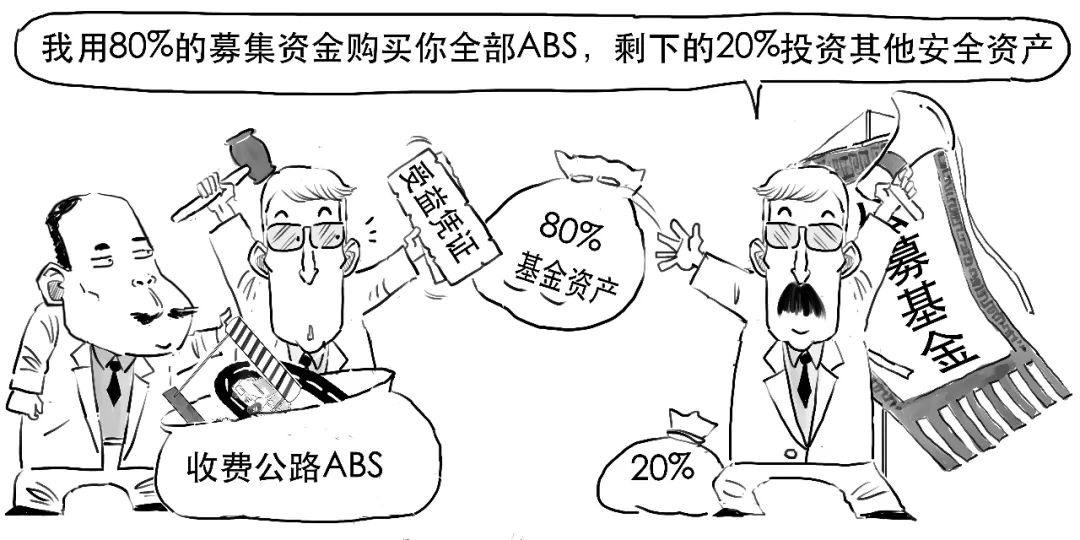

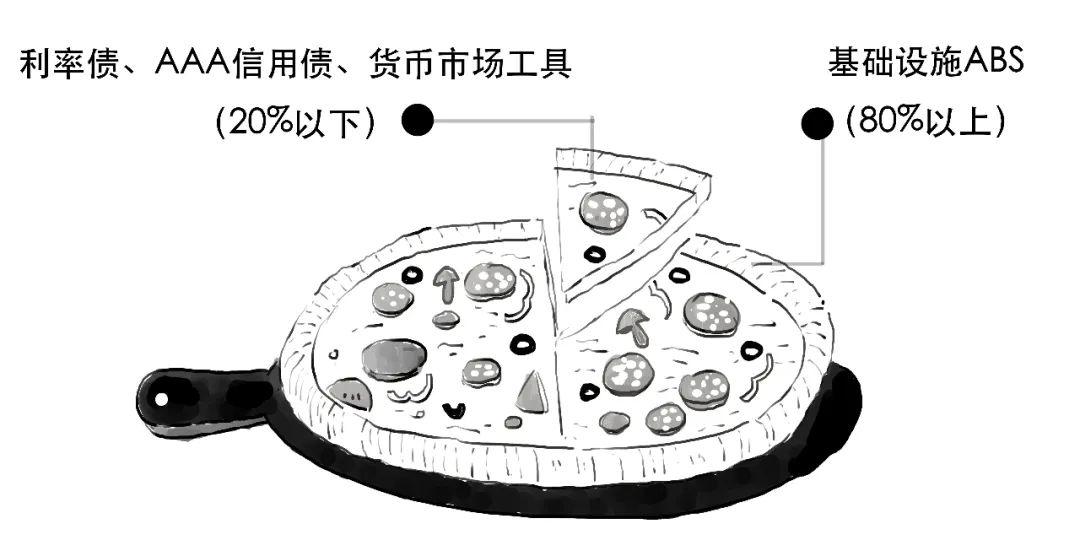

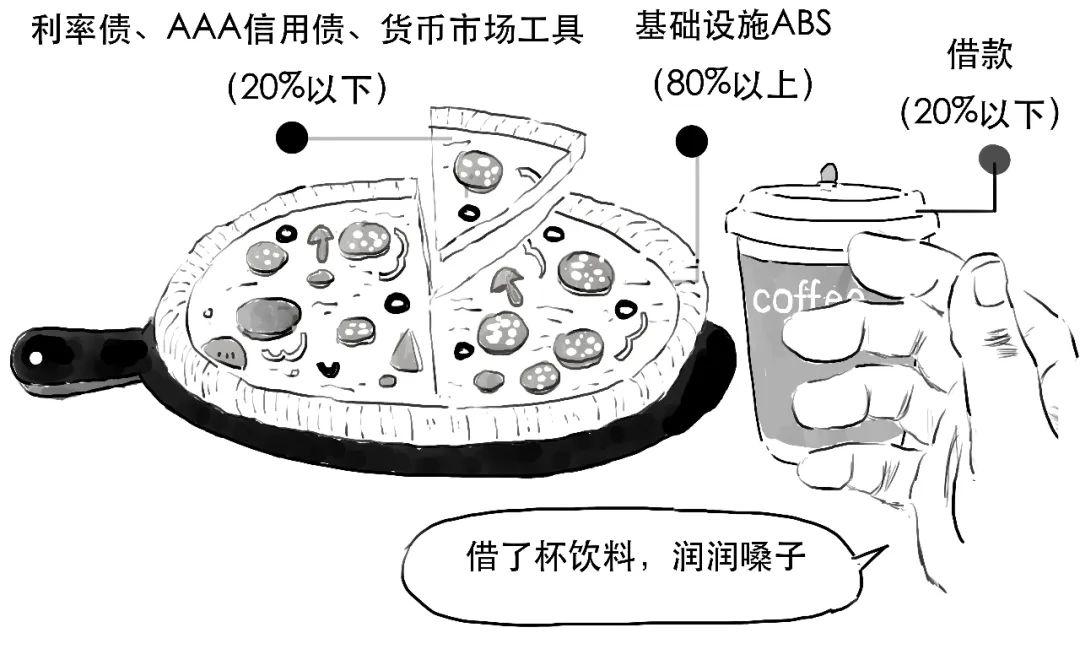

80%以上基金資產需要持有單一基礎設施ABS全部份額,

剩下的基金資產只能用於投資於利率債、高等級信用債或者貨幣市場工具。

可見,

公募基金購買的資產可以這樣分:

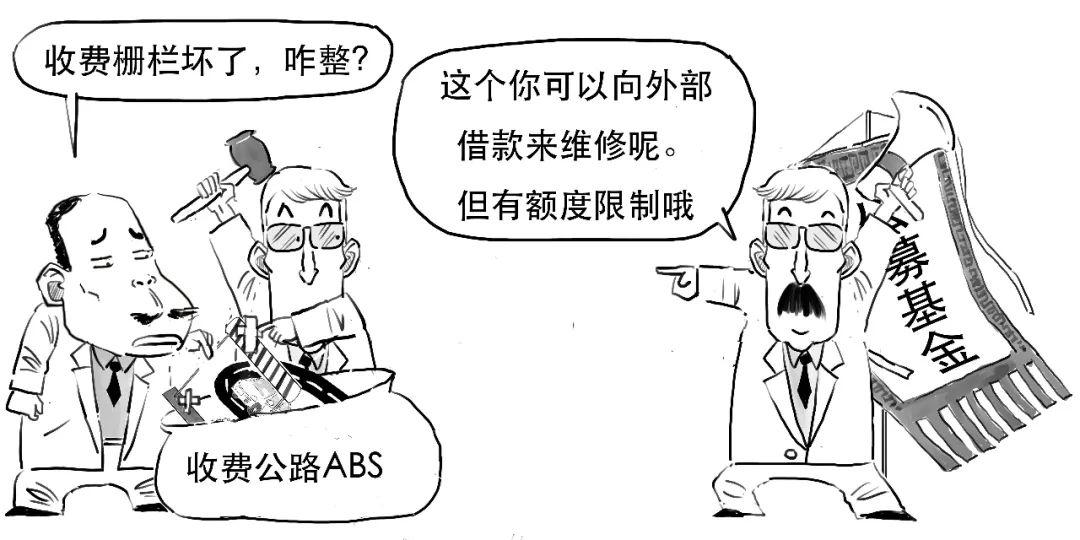

此外,REITs還可以直接或者間接對外借款,借款用途只限於項目維修、改造等,

借款金額不能超過基金資產20%,

對於投資人來說,他們作為公募REITs持有人,

可以享受這個收費公路項目的收益。

公募REITs採用封閉式運作,份額能在交易所交易。

公募REITs要將每年可供分配利潤的90%,以現金紅利方式回報投資人,每年不得少於1次。

通過公募REITs,原始權益人獲得了融資,但融資用途需要符合國家政策,鼓勵原始權益人將回收資金用於新的基礎設施和公用事業建設,希望資金迴流到基礎設施上。

總之,公募REITs具有門檻低、分紅比例高、流動性較強等優勢,可以成為中小投資者間接投資基礎設施的良好途徑。

最後,

我們簡單總結公募REITs的結構,

在實務操作中,公募REITs結構中還可能會加入私募基金,主要是用於解決投資範圍、工商登記等問題;

而對項目准入要求、雙重稅負等問題尚有討論,我們等有機會再進一步說吧。

好了,

今天就說到這吧。

特別感謝府申的專業意見

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。