2021年6月11日,来自浙江杭州的杭州博日科技股份有限公司Hangzhou Bioer Technology Co., Ltd.(简称”博日科技”) 向港交所递交招股书,拟在香港主板IPO上市。

博日科技招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/103544/documents/sehk21061101562_c.pdf

主要业务

博日科技,前身为成立于2002年的杭州艾迪文科技有限公司,公司是中国PCR*设备市场中的开拓者。

博日科技的产品组合战略性地覆盖了仪器、试剂及耗材等PCR产品的行业价值链括。PCR产品用于PCR检测的各个阶段。PCR检测涉及将测试样品中的目标片段放大到足以进行分析。PCR检测用于临床场景以及非临床场景,如动物疾病检测、海关检疫及科学研究。此外,我们的若干产品亦可用于检查组织、血液或其他体液样本中若干基因、蛋白质或其他分子等所有类型的分子检测。

博日科技主要设计、开发、生产并销售三类产品,即仪器、试剂及耗材:

-

仪器产品,主要包括(i)主要用于提取和纯化样本中的DNA及╱或RNA 的设备,及(ii)主要用于进行PCR反应以及对反应结果检测和分析的设备。

-

试剂产品,包括(i)主要用于稳定保存样本中的DNA及╱或RNA的样 本保存液,(ii)主要用于提取和纯化样本中的DNA及╱或RNA的试剂,及 (iii)主要用于核酸的定性或定量检测的试剂。

-

耗材,主要包括(i)仪器专用耗材,主要与我们的适用仪器配套使用, 及(ii)分子检测通用耗材,主要用于实验室中分子相关实验。

根据灼识咨询报告,博日科技是中国首批获得两个PCR产品(基因扩增仪及荧光定量PCR设备)注册证书的公司之一。根据灼识咨询报告,于2020年,按国内销量计,公司在中国PCR设备市场排名第三,市场份额18.5%。按海外销量计,公司在中国出口PCR设备的公司中排名第一。

股东架构

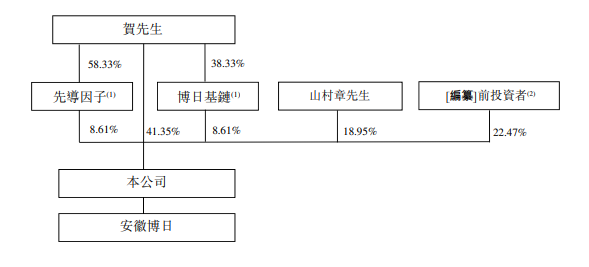

招股书显示,博日科技在上市前的股东架构中,控股股东为贺贤汉先生,其拥有全部已发行股份约58.58%的权益,包括拥有约 41.35%的直接权益、分别透过先导因子及博日基链拥有约8.61%及8.61%的间接权益;

员工持股平台先导因子、博日基链,分别持股8.61%、8.61%;

山村章先生,持股18.95%;

16名投资者,合计持股22.47%,其中包括:

铜陵沪申,持股3.45%;

凯普生物科技(300639.SZ),持股2.58%;

中微半导体(688012.SH),持股2.15%;

利源投资,持股1.72%;

建自伍号,持股1.72%;

刘宇,持股1.51%;

华大共赢,持股1.29%;

李雷,持股1.08%;

金志好,持股0.86%;

华一沨,持股0.86%;

杭州普华,持股1.35%;

浙江深改,持股1.35%;

浙江财政厅旗下浙江财务,持股1.35%;

深圳共赢,持股0.50%;

中国银河(06881.HK、601881.SH)旗下银河源汇,持股0.41%;

菏泽点金,持股0.27%。

公司业绩

招股书显示,在过去的2018年、2019年、2020年和2021年第一季度,博日科技的营业收入分别为 0.71亿、1.44亿、12.34亿和5.43亿元人民币,相应的净利润分别为0.03亿、0.30亿、2.17亿和2.64亿元人民币。

中介团队

博日科技是次IPO的的中介团队主要有:中金公司为其独家保荐人;普华永道为其审计师;竞天公诚、富而德分别为其公司中国律师、公司香港律师;浙江天册、贝克.麦坚时分别其券商中国律师、券商香港律师;灼识咨询为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

香港 IPO中介机构排行榜 (过去24个月:2019年6月-2021年5月)