来源 | 环球老虎财经(ID:laohucaijing01)

作者 | 韩理

如果不是齐家网的早先上市,土巴兔或许不会这么着急赴港IPO。这两家互联网家装平台的争夺早已不是秘密,就连土巴兔的招股书中也一再强调“最大”这个字眼。但其实互联网家装平台难盈利、同质化现象严重一直横亘在土巴兔,甚至是这个行业的面前,如何守住并且扩大自己艰难打下的江山,是土巴兔急需思考的问题。

8月28日,土巴兔向港交递交了IPO申请书。招股书显示,土巴兔目前主要经营线上平台和家装承包两大业务,凭借这两大业务,土巴兔已经成为目前国内市场中最为活跃的线上家装平台。

据披露,按GMV统计,土巴兔占据国内线上家装市场37.5%的市场份额,同时按照成交的金额来计算,土巴兔也是线上家居装修行业最大的经营者,市场份额为18.8%。

但两个市场第一带来的巨大的体量并没有为土巴兔带来持久的盈利。招股书显示,2015-2017年之间,土巴兔亏损金额达到了24.27亿。

就在一个多月前,土巴兔的主要竞争对手齐家网也是连续亏损多年“带伤”赴港IPO,不仅发行价低于原定的招股区间,开盘之后,齐家网的股价跌破发行价。而土巴兔之所以会同样着急上市,是因为对于类似土巴兔和齐家网这样的平台来说,最缺乏的就是核心竞争力,其不断地发展依靠的几乎都是背后的资本力量。

这也是类似土巴兔平台的尴尬,在家装方面名气不如专业的品牌响亮,而在平台建设方面,由于同质化现象严重,如何守住自己艰难打下的江山,也是土巴兔需要思考的问题。

上半年营收下降

土巴兔,成立于2008年,从其融资历程来看,颇受资本市场的青睐。自2011年起先后获得了经纬中国A系列融资,2014年完成经纬中国和红杉中国B系列融资,2015年获得经纬中国、红杉中国和58同城的C系列融资。

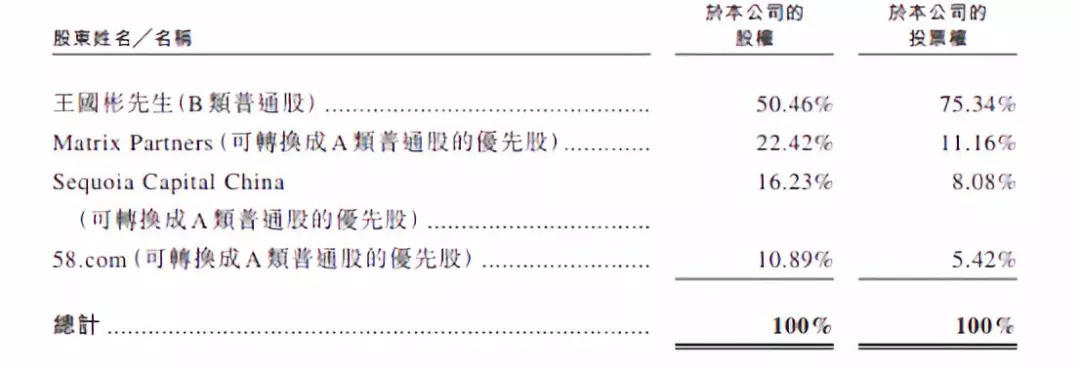

在目前的股权结构中,除了创始人王国彬持有50.46%的股权,是最大的股东以外,经纬中国持有22.42%的股权(11.16%的投票权)为第二大股东,红杉中国以持有土巴兔16.23%的股权(8.08%的投票权)为第三大股东,58同城持有其10.89%股权(5.42%的投票权)为第四大股东。

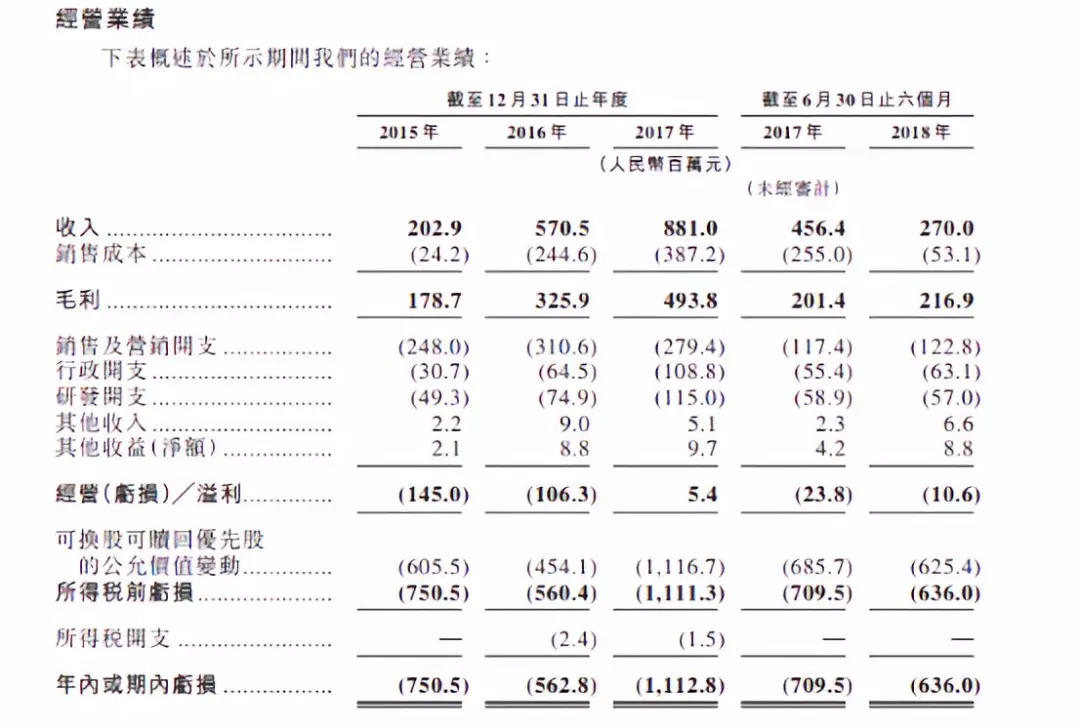

在2015、2016、2017年和2018年上半年,土巴兔的营业收入分别为2.03亿、5.71亿、8.81亿元和2.7亿元人民币,相应的净利润分别为-7.51亿、-5.63亿、-11.13亿元和 – 6.36亿元。

但是,土巴兔方面的招股说明书显示,由于同期公司可转股可赎回优先股公允价值分别亏损6.06亿元、亏损4.54亿元、亏损11.17亿元及亏损6.25亿元,所以经调整利润分别为-1.39亿元、-1.058亿元、6350万元和2100万元。

即便如此,2018年上半年的业绩下滑是不争的事实。2018年上半年土巴兔营业收入为2.7亿元,上年同期为4.56亿元,同比下降近40%。

对于下滑的原因,土巴兔在招股书中明确表示,是由于家装承包业务的收入减少所致。家装承包业务从2017年上半年的3.09亿元下降至5630万元,同比下降81.8%。经过多年的发展,土巴兔已经形成了线上平台和家装承包两大业务,但是两大业务在逐渐发展中,也呈现了不同的比例变化。

2015年线上平台业务几乎是土巴兔的全部来源,占比为93.5%,当时的家装承包业务占比仅为6.5%;经过2016年,家装承包业务占比从6.5%迅速上涨至47.8%,到了2017年该业务占比已经上涨至67.7%。此起彼弱,线上平台业务从2015年的93.5%下滑至2017年占比仅为32.3%。这两项业务,在2018年上半年占比又一次发生了转变,线上平台业务重新上升至79.1%,而家装承包业务则下滑至占比20.9%。

这两个业务从属性来说,一个是轻资产,线上平台业务的主要盈利来源是订单推荐费、佣金和广告收入等,这一业务更符合土巴兔的互联网平台属性。家装承包业务相对而言成本高,但是这一业务对于互联网家装平台来说,更能凸显自己的特点,同时达到打通线上线下的效果。

而土巴兔之所以会在今年转变自己的发展策略,或许与其最大的竞争对手——齐家网有关。已在港股上市的齐家网公开表示,互联网平台是齐家网的核心业务。同时齐家网财报显示,今年上半年平台业务收入达到1.6029亿元,同比增长117.2%,平台业务在齐家网总营收的占比超过58%。

同质化现象严重

互联网家装平台的出现已经多年,但是真正站在风口上是2014年,国内曾涌现出数百家互联网家装公司。这些互联网家装平台经过发展其业务模式基本已经同质化,其中多数公司由于平台的经营能力,同时也没有及时得到资本的支撑,早早就倒下。

有分析人士指出,互联网家装平台需要投入更多的广告成本来获得足够的曝光度,甚至需要花费更多的资金来创造自己的独家资源以获取竞争优势。而营销成本的问题也成为制约土巴兔转型的难题。

虽然土巴兔和齐家网因背后有资本的支撑一直在不断扩大自己的“领土”,但是在伴随着业务扩大的同时,土巴兔的资产负债率也在不断提升。截至2015-2017年末及今年上半年末,公司的资产负债率分别为278.72%、276.66%、318.84%和356.62%。

在资产负债率上土巴兔明显高于对手齐家网,近三年齐家网的资产负债率分别为117.78%、151.3%和222.21%。相较于土巴兔,齐家网的起步稍早,而土巴兔能从其手中不断的抢下份额,已经说明了土巴兔在这一过程中的投入之大。

2015年土巴兔开始了铺天盖地的广告,不仅邀请著名主持人汪涵作为代言人,同时独家冠名了真人秀节目,经过这一轮广告投放,土巴兔才从十几家互联网家装平台中脱颖而出。而这一点在2016暴增的营销开支中可以看出。2015年土巴兔的营销费用为2.48亿,2016年增长为3.1亿元。

而近年来,土巴兔的另一项费用——研发费用也在不断增加,由2015年的4930万元,增长至2017年的1.15亿,其研发团队的规模和投入的增加,主要是用于家装承包业务。这一业务是为了凸显出土巴兔的独特性。

事实上2018年土巴兔自行缩减了家装承包业务之后,还将在某些特定的城市保留这一业务,同时其发布的千亿万家计划,也透露出土巴兔不光要做C端,而是要向B端侧重。

本文来源于环球老虎财经(ID:laohucaijing01),作者韩理,转载请注明出处,欢迎在文章底部留言。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

也谈香港上市公司的再融资:IPO募资固然重要,但上市后的不断再融资才最重要

香港IPO市场:2018年前三季,上市166家,募资2427亿港元

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)

香港IPO通过率 68% :2017年度递表338家,目前已上市230家(截至2018年8月31日)