港交所,即将迎来IPO热潮。

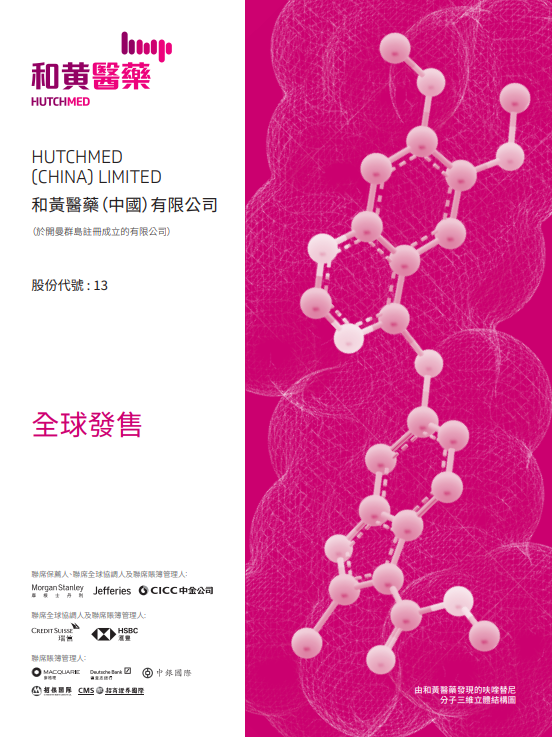

截至今日(6月29日),已通过港交所上市聆讯、尚未上市的拟上市公司,已达29家(2家来自香港、27家来自内地)。

这29家中:

2家已定价,将于明天(6月30日)挂牌上市;

2家,已结束招股;

10家,正在招股中;

其他15家,尚未开始招股。

香港IPO新股(6月29日更新)

*预计将于7月

1.奈雪的茶(02150.HK),明天(6月30日)上市

摩根大通、招银国际、华泰国际为其联席保荐人。

奈雪的茶,来自广东广州、中国领先的高端现制茶饮连锁店,是次IPO计划发售2.57269亿股,每股发行价为19.80港元,募资50.94亿港元(不包括超额配售)。预期明天(6月30日)挂牌上市。

奈雪的茶是次IPO引入5名基石投资者,包括瑞银资产管理(UBS GAM)、汇添富基金、广发基金、南方基金、干元复兴,合计认购1.55亿美元。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0618/2021061800010_c.pdf

摩根士丹利、中金公司、华泰国际为其联席保荐人。

康诺亚生物,来自四川成都、专注于自主发现及开发创新生物疗法的生物科技公司,是次IPO拟发售5,826.45万股,每股招股价介于50.50港元至53.30港元,募资最多31.05亿港元(不包括超额配售)。招股期截至6月30日,预期7月8日挂牌上市。

康诺亚生物是次IPO引入15名基石投资者,包括:Invesco 景顺投资、UBS 瑞银集团、淡马锡旗下Aranda Investments Pte. Ltd、Hillhouse Capital高瓴资本、Boyu Capital博裕资本、三正健康投资旗下Double Joy Ventures Limited、石药集团(01093.HK)旗下佳曦控股、Lake Bleu Prime、LAV礼来、Hudson Bay Master Fund、Janchor Partners、Octagon Capital、Sage Partners、启明创投旗下Springhill Master Fund、易方达,合计认购1.90亿美元。

建银国际为其独家保荐人。

德信服务,来自浙江杭州的综合物业管理服务公司,是次IPO拟发售2.50亿股,每股招股价介于2.66港元至3.44港元,募资最多8.60亿港元(不包括超额配售)。招股期为6月29日至7月8日,预期7月15日挂牌上市。

德信服务是次IPO引入3名基石投资者,合共认购1.158亿港元,包括中建投信托股份有限公司、杭州轻联投资集团有限公司、杭州金投盛晗投资合伙企业(有限合伙)。

建银国际为其独家保荐人。

康桥悦生活,来自河南郑州、全国知名的综合物业管理服务公司,是次IPO拟发售约1.75亿股,每股招股价介于2.78港元至3.88港元,募资最多6.79亿港元(不包括超额配售)。招股期为6月29日至7月9日,预期7月16日挂牌上市。

康桥悦生活是次IPO引入3名基石投资者,合共认购介于2.17亿至2.56亿港元之间,包括碧桂园物业香港控股有限公司、郑州安图实业集团股份有限公司、郑州安图实业集团股份有限公司。

高盛、中金公司、瑞信为其联席保荐人。

康圣环球,来自湖北武汉、中国首家及领先的独立临床特检服务提供商,是次IPO拟发售2.26405亿股,每股招股价介于8.60港元至9.78港元,募资最多22.14亿港元(不包括超额配售)。招股期为6月29日至7月7日,预期7月16日挂牌上市。

康圣环球是次IPO引入7名基石投资者,合共认购1.4亿美元,包括BlackRock、源峰基金、Snow LakeCapital、Snow Lake Capital、DNCA Finance、DNCA Finance、常春藤。

https://www1.hkexnews.hk/listedco/listconews/sehk/2021/0629/2021062900038_c.pdf

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

香港 IPO中介机构排行榜 (过去24个月:2019年6月-2021年5月)