2018年6月11日,证监会官网披露了小米集团公开发行存托凭证(CDR)招股说明书,小米超越阿里、京东,成为中国第一家CDR试点的独角兽企业。如果审核通过,小米将正式成为国内第一家发行CDR的公司。

CDR,全称ChinaDepository Receipts,意为中国存托凭证,由存托人签发、以境外证券为基础在中国境内发行、代表境外基础证券权益的证券。申请的条件包括:高新技术产业和战略性新兴产业,市值不低于2000亿元,或最近一年营业收入不低于30亿元且估值不低于200亿;设立持续经营3年以上,最近三年内实际控制人未发生变更等。

小米5月3日向香港联交所递交招股书,于6月7日通过香港联交所的上市聆讯。在通过香港聆讯的同一天,小米向中国证监会递交了CDR申请。

小米将于本周开始路演,据传小米计划在6月28日左右为首次发行的新股进行定价,CDR在上海证券交易所挂牌的时间大约为7月9日,香港IPO挂牌上市的时间是7月10日。如果中国证监会批准小米CDR上市的时间推迟,则中国CDR挂牌、香港IPO挂牌上市的时间将延迟到7月16日和7月17日。

传闻小米的IPO初始定价是依据动态估值模型,根据当前经营性净利润54亿元人民币和60%的复合增长率得出一个预测的动态盈利水平,再参照互联网公司市值按照60倍市盈率,小米IPO的初始定价可达到810亿美元,预期定价会在700亿到800亿美元。

据接近小米IPO项目的中介人士称,目前投资人尤其是基石投资者“入围”竞争激烈,给出的估值普遍在750亿至850亿美元之间。据称,已经有一批机构给出超过800亿美元的估值,不过目前尚未敲定任何基石投资者。此前“互联网女皇”发布的2018年互联网趋势报告中,小米以750亿美金的估值,在全球20大互联网公司中位列第14名。市场传闻,小米香港上市后较大概率能冲击1000亿美元总市值。

小米的定位是一家以手机、智能硬件和IoT平台为核心的互联网公司。目前是全球第4大智能手机制造商,同时也创造出众多的智能硬件产品,其中多个品类销量第一。值得一提的是,小米还建成了全世界最大的IoT平台,连接了超过1亿台智能设备。2018年第1季度,以及连接设备数量统计,小米在全球消费物联网市场中占比1.9%,领先第2名亚马逊的1.2%。

就小米集团的招股书,Ryanben Capital从业务、财务、法律等方面进行分析。

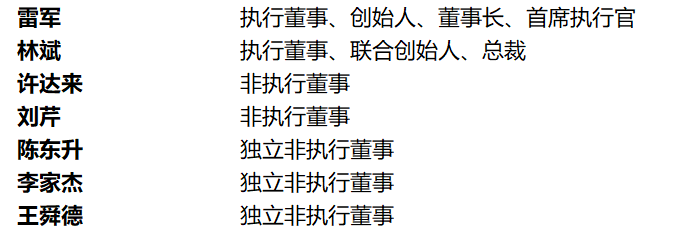

小米集团董事会成员:

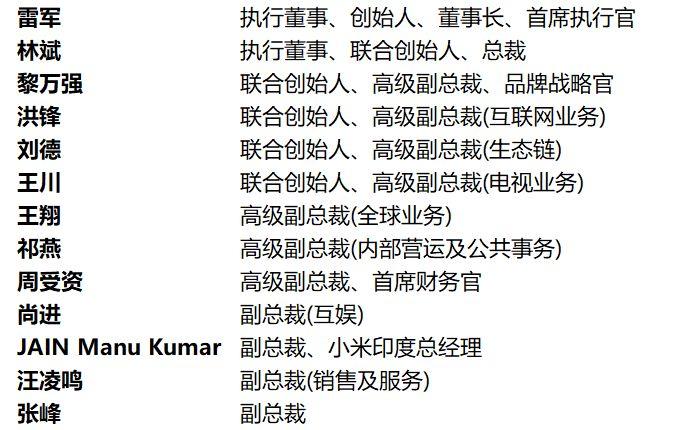

小米集团主要管理团队:

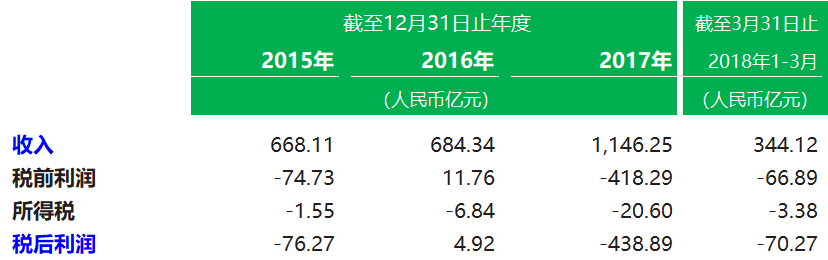

1. 经营业绩概要

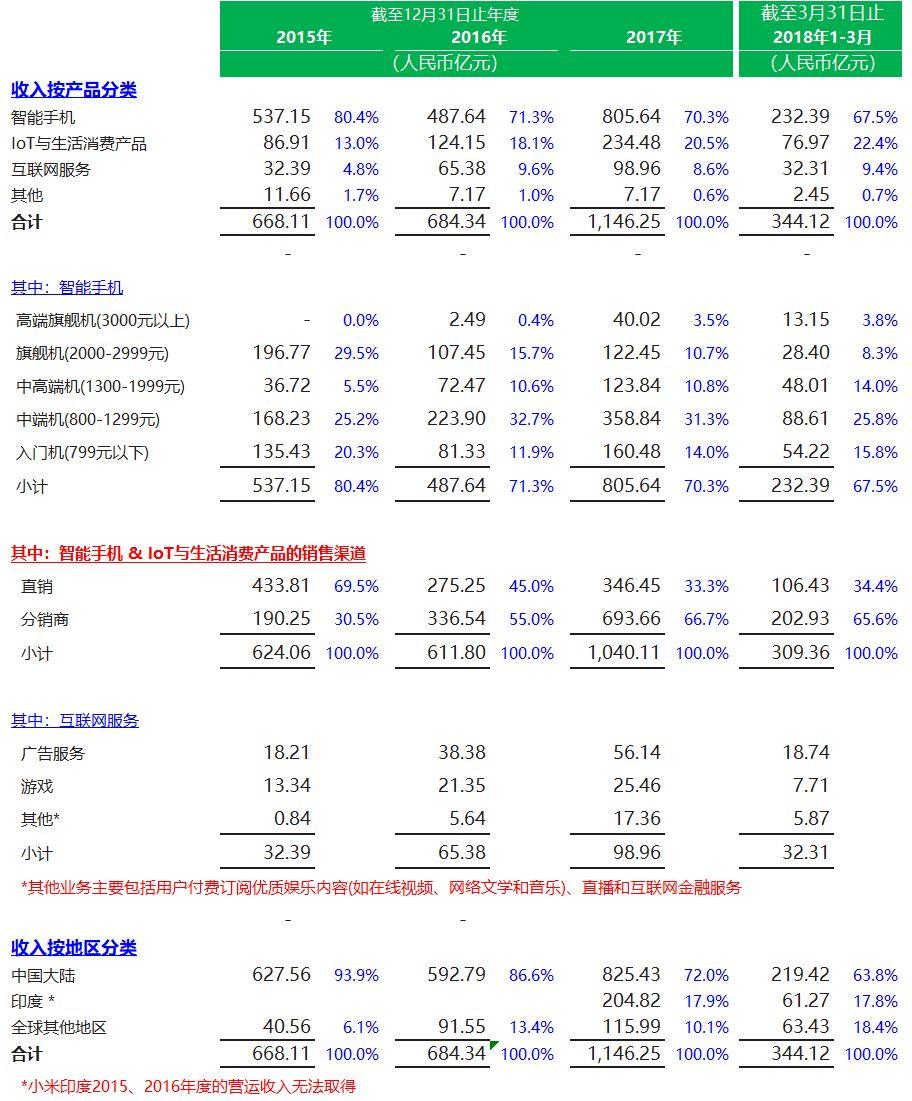

其中 – 收入明细:

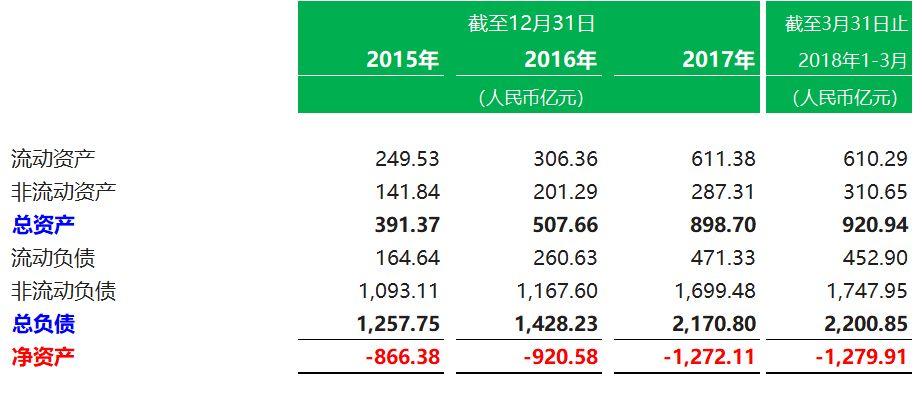

2. 资产负债表概要

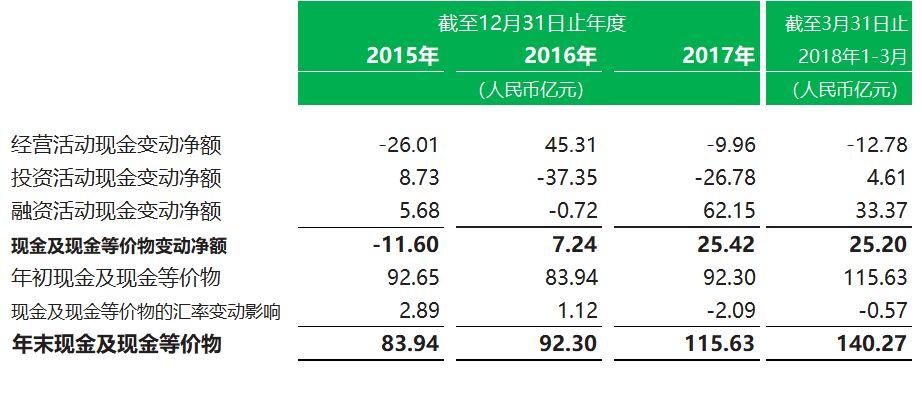

3. 现金流量表概要

4. 主要财务指标数据

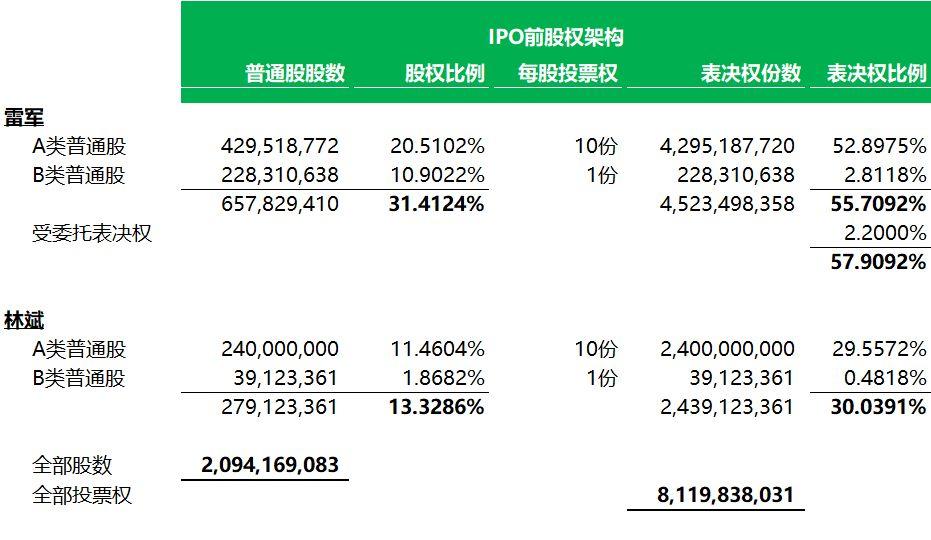

雷军、林斌在上市前的股权和表决权:

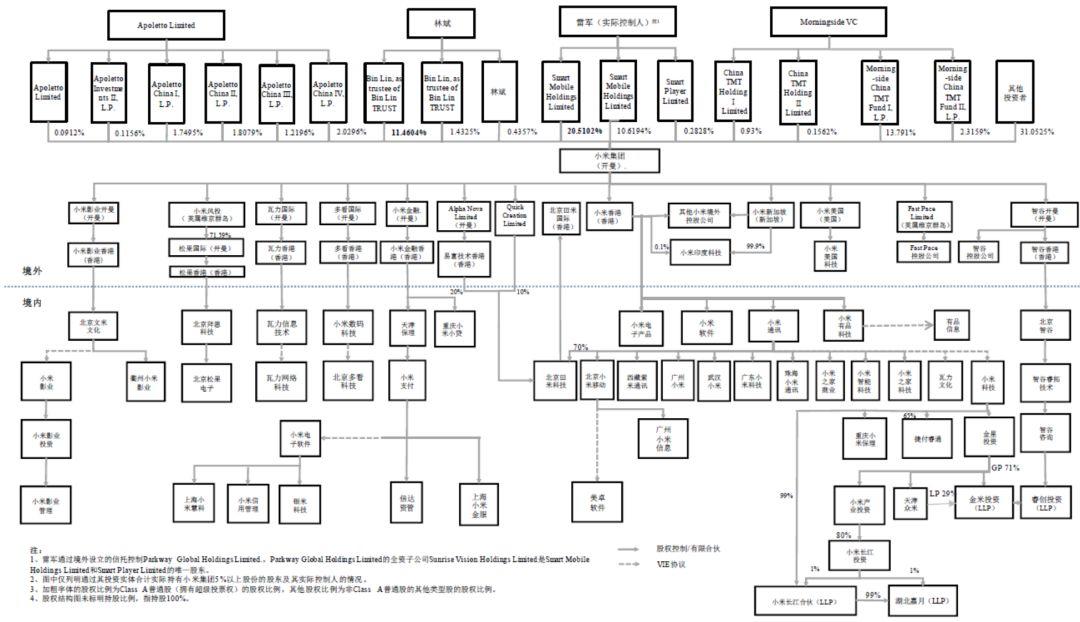

小米的的股权类型复杂,包括A类普通股(即A类股份)、B类普通股(即B类股份)、优先股(含A系列优先股、B系列优先股等)。其中的同股不同权(即AB股)安排为:对于提交股东大会的任何决议案,A类股份持有人每股可投10票,而B类股份持有人每股仅可投1票。但对于保留事项的议案,A类股份、B类股份每股均只有1票的投票权。

按此计算,在小米上市前,雷军的股权为31.4124%、表决权为57.9092%,林斌的股权为13.3286%、表决权为30.0391%,雷军和林斌俩人以合计87.9483%的表决权、对小米集团拥有绝对的控制权。

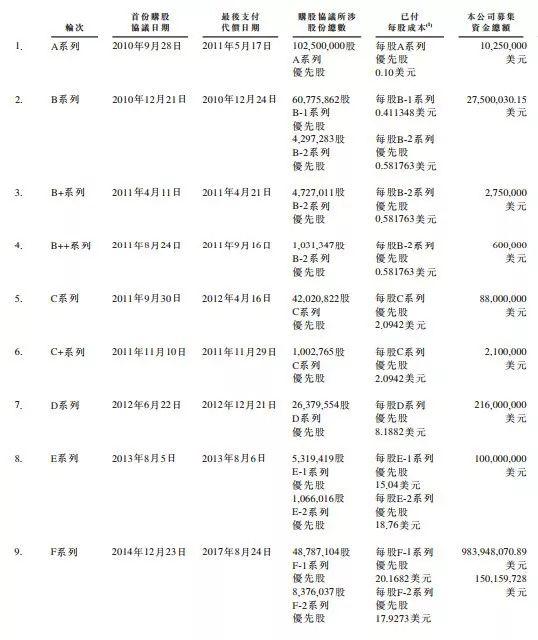

招股书显示,从2010年9月28日的A轮开始、到2017年8月24日的最后F轮融资,小米历经9轮融资,累计融资15.81亿美元。

2012年年收入突破10亿美元 (成立2年后实现);

2014年成为中国大陆市场出货量排名第一的智能手机公司 (根据IDC统计,在推出第一款智能手机3年后实现);

2014年年销售额突破100亿美元 (成立4年后实现,根据艾瑞咨询为史上最快);

2015年MIUI系统月活用户超过1亿;

2017年成为全球最大的消费级IoT平台,以连接设备 (不包括智能手机及笔记本计算机) 数量统计,根据艾瑞咨询2017年2017年第四季度成为印度市场出货量排名第一的智能手机公司 (根据IDC统计,正式进入印度市场3.5年后实现);

2017年根据艾瑞咨询,2017年,与全球收入超过人民币1千亿元且盈利的上市公司相比,按收入增长速度计算,小米在互联网公司中排名第一,在所有公司中排名第二。

本位由RyanBen Capital原创,转载需经授权,欢迎在文章底部留言。

2018年香港IPO市场:1-5月份,上市93家、募资361亿港元

从2017年度上市申请的进展、看香港IPO上市的速度:主板平均104天,GEM平均110天