GFT國際招股書鏈接:

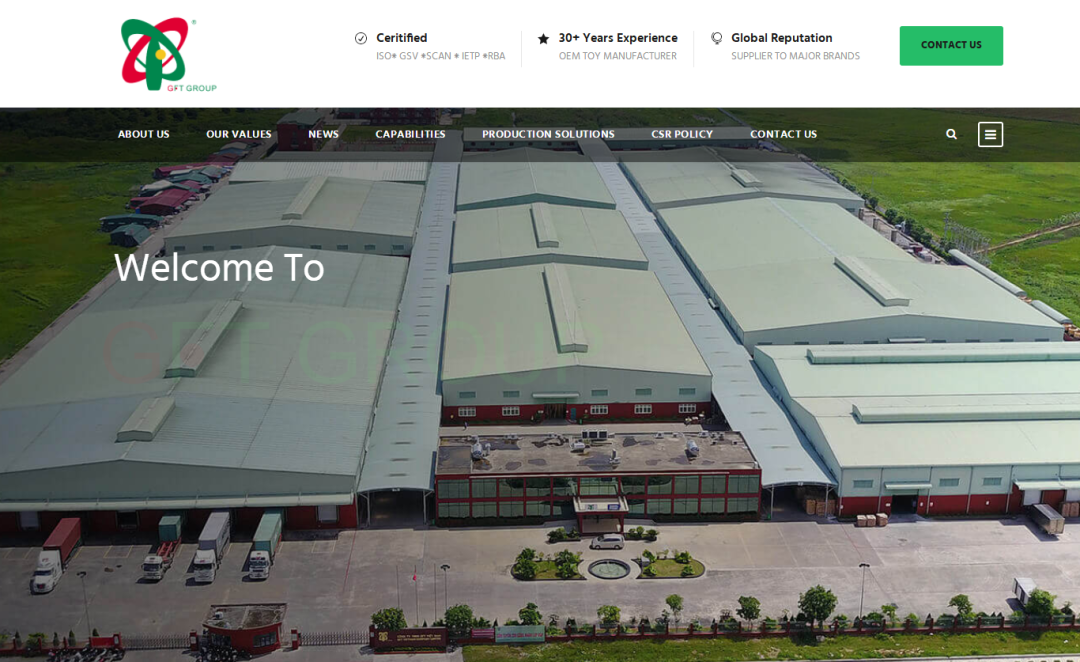

GFT國際,是一家塑料及金屬玩具製造商,公司的客戶包括日本、北美、南韓及歐洲的國際玩具品牌「例如多美(Tomy)、孩之寶(Hasbro)、斯平瑪斯特(SpinMaster)、YoungToys、美泰(Mattel)」以及玩具設計及營銷公司「例如東京唯一(TokyoUnique)」。

根據弗若斯特沙利文報告,按2020財年收入計,GFT國際是越南最大的塑料及金屬玩具生產解決方案提供商,市場份額為26.4%,同時亦為越南第二大玩具製造商,市場份額為15.8%。全球七大全球玩具品牌中的四家為公司的前五大客戶。

於最後實際可行日期,GFT國際在越南擁有3間生產廠房、在中國擁有1間生產廠房。生產廠房擁有合共多於120條裝配線,總建築面積約140,000平方米,於2021年6月30日,公司僱員約1萬名,其中的9,100名在越南生產廠房工作。