作者 | 黄升

来源 | 不动产与区块链

10月15日,新城悦控股通过港交所的上市聆讯。截至目前,在香港上市的内地物业公司已有9家 , 正在递表、上市申请当中的物业公司还有4家。

香港交易所是内地物业公司打造资本平台的最佳选择。

随着房地产后市场——存量时代的到来,越来越多的房地产企业已经开始意识到,如果将手中已经开发的存量资源充分盘活一样可以获得丰厚的收益。

根据中国指数研究院的报告显示,截至2017年末,全国物业管理面积约为 260亿平米,其中前100强物业企业的管理面积约为80 亿平米,占全国物业管理面积的32.5%。该比例已经得到了大幅度的提升,不过与北美物业管理行业前 50 强公司的市场占有率约为 30%的数字相比,中国国内的物业管理行业集中度仍然偏低。

但是如果从另一个角度来分析,正是由于目前集中度偏低,才给了众多物业管理公司群雄逐鹿的机会。壹

壹

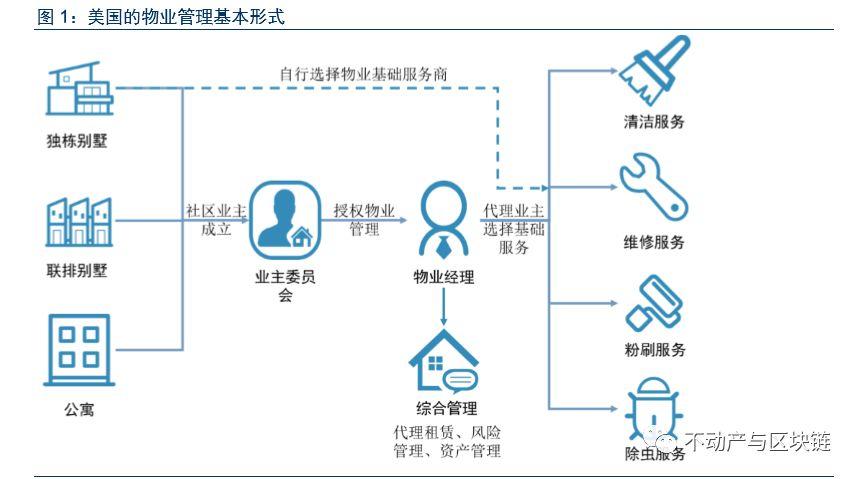

首先我们先来了解了解大洋对岸上市物业龙头FirstService 和物业相关细分服务提供商 ServiceMaster。众所周知,美国物业公司主要分为物业经理人公司和物业基础服务公司。物业经理人由业主聘请,作为物业服务管理的代理;物业基础服务公司则负责提供具体的物业运营服务。美国的物业公司高度分工,物业经理人主要负责物业资产的运营,主要起到组织、协调及监理的作用并最终向业主负责。专业的服务与专业的管理相分离,这与中国的模式有所不同。

在具体的服务内容上美国物业管理公司也与中国的服务内容大相径庭,美国物业管理公司更加侧重于房屋本身的衍生业务,而中国管理服务商更多关注到的是与业主相关的需求。这种差异受到各自历史的背景、本国行业发展阶段的影响,当然也有中美两国独有的经济、人口、地理因素影响。不过两国的物业管理公司都针对住户的居住相关需求提供基础服务。

FirstService (纳斯达克:FSV.O,多伦多:FSV.TO)成立于 1989 年,是北美洲最大的物业管理服务商。在 2017 年,FirstService 总共服务 400 万居民的 160 万个住宅单位客户,共有超过 19,000 名员工,在住宅物业服务市场占据 5%的市场份额,年收入超过 17 亿美元。

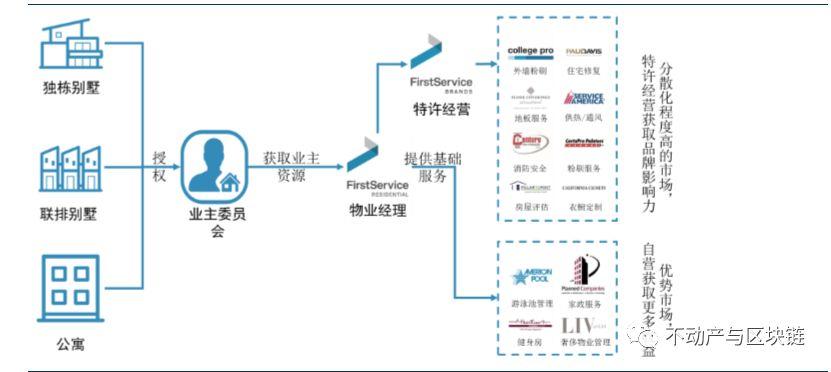

FirstService 的模式如上图,它是物业经营与基础服务并重的模式,其通过两大平台服务客户。分别是住宅平台 FirstService Residential,是北美最大的住宅物业管理经理人;品牌平台 FirstService Brands,是北美最大的基础服务供应商之一,其通过特许经营系统为住宅和商业地产提供服务。FirstService 通过两大品牌系统紧密分工,是北美平台型综合物业服务提供商的代表。

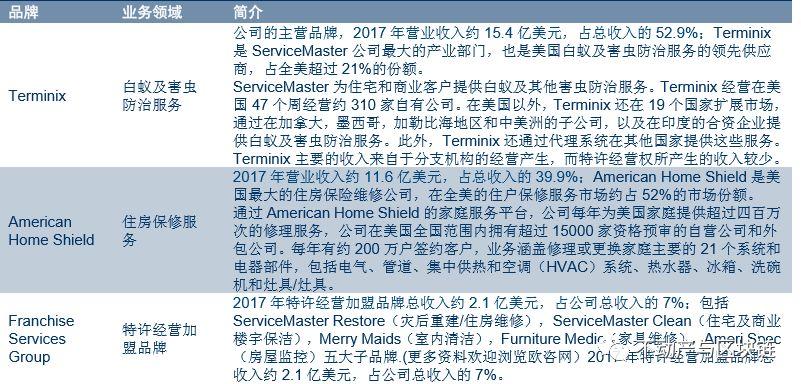

ServiceMaster(纽交所:SERV.N)成立于 1929年,是美国最大的基础物业服务供应商,通过直营和特许经营商的方式,服务超过500 万个用户。ServiceMaster的主要业务是白蚁及害虫防治服务、住房保修服务和特许经营集团服务。其收入来源主要集中在白蚁防治部门和住房保修服务部门。

与 FirstService 有所不同,ServiceMaster 专注于基础物业服务,特别是细分领域的物业服务市场。如果用国内O2O流行的语言来说,这是一家做和物业服务相关的重度垂直型、专业性的服务公司,聚焦范围极其窄。不过相比中国的纯互联网平台O2O的家政、保洁行业的公司来说,ServiceMaster 和客户的粘性又更强,服务品类又更宽,和客户连接更紧密(公司主营业务如上图所示)。

综上所述,可以总结得出美国物业管理龙头企业发展的三条经验:高服务的品质,综合具体服务能力的平台化策略,透过并购扩张服务边界和获取海量客户。

贰

例如FirstService 极为重视客户服务质量,其战略扩张模型的第一条即是通过卓越的客户服务,通过老客户引流新客户,目前公司60%的新增客户来自于这一系统。FirstService 试图整合物业经理人的平台系统,并在平台之外构建核心服务能力,制定高品质的社区服务标准。

同时FirstService 重视同类竞争者的收购,并且通过收购此类公司进入新的地理区域。但FirstService更重视的,是采用外延式的收购战略不断扩展自己的增值服务内容,即通过不断地收购基础服务领域的细分龙头公司,逐步形成具有竞争力的增值服务品牌(相信这一条对于前几年一拥而上纷纷来搞社区O2O各类平台的国内企业极具借鉴意义)。

现在我们反过头来观察国内物业市场,相对于美国,国内物业管理服务行业更具广度和深度。由于存量住宅更多,中国的物业管理市场比美国更广阔;由于后续新房开发规模更大,中国的物业龙头拓展在管面积更加方便;由于小区制的居住形态不同,公共服务提供、社区活动开展程度不同,中国物业龙头的服务种类比美国更丰富。由于绝大多数龙头物业管理的品牌源自开发企业(托上头地产爸爸的福),中国物业管理品牌在社会上公众认知度更强。

然后从理论上来说,(排除国内物业公司增值服务普遍尚未成熟,盈利能力有待验证的风险。物业公司对外拓展增值服务其管理团队的专业性和互联网基因有待验证。)只要中国物业龙头企业在战略方向不出现任何重大失误,他们未来的成就理应高于美国同行。目前行业前100强的市场占有率达到32.5%,前10强的市场占有率已经达到11.1%。而FirstService 的物业管理服务市场占有率达到 5%。

依据美国经验来看,个人认为国内在3——5年之内可能会出现在管规模超 20亿平米的企业。同时测算此公司届时基础物业服务收入可能达到 700 亿元(按目前在国内占主流的包干制算)。从市场占有率角度,中国未来的“FirstService”已经在持续孕育当中。而从服务专业度和广度来说,中国未来物业管理行业的龙头,可能在其物业服务社区生态系统自带了一家或几家中国版的“ServiceMaster”(即拥有一项和几项极具护城河的专业服务能力和同时打通线上和线上的互联网或物联网服务平台,尤其是能够积极拥抱和应用区块链技术的企业必将加速这一进程)。

叁

现在说完上市物业以后的机遇,我们来聊聊即将上市物业企业面对的四大挑战。

众所周知目前国内整个行业集中度低,龙头企业规模相对偏小,上市标准难以达到。物业管理行业本身是一个劳动密集型的轻资产行业,“轻资产”模式包括代工品牌溢价、物业管理、商业运营、其它衍生收益以及地产基金等多元地产金融服务过程中的提成收益。集中度不高,龙头企业规模偏小。相对大一些的公司每年的净利润大概是 2 亿元。在资本市场,2亿元的净利润其实不算大,而且大多数物业服务企业的净利润 5000万元左右,勉强符合上市的标准。

当前国内物业服务企业存在的关联交易比较多,从而影响到企业的上市进程。物业服务企业的关联交易可以概分为两个方面,第一是对于住宅物业管理公司来讲,包括彩生活等都是管理现成的物业,然后成立业主委员会,和原来的开发商撇清关系;第二是商业零售物业,这块的关联交易是不能避免的。目前就上市的物业服务企业来讲,主要还是以住宅管理为主,大家基本都是依托于房地产开发商,或者原来本身就是房地产开发商的附属企业,为了促进销售业绩而成立的企业。

虽然说现在为了筹备上市分离以后,但许多物业服务企业仍然主要依靠房地产开发企业来扩大自己的管理面积,带动品牌知名度的提升,但问题是这样很难以避免关联交易的发生。彩生活物业本身是一个规模不大的企业,近几年除了依托原来的母公司集团接管项目以外,也进行了快速的市场扩张,包括大量开展一些并购,把它的关联交易项目占比基本上控制在20%以内。

现在物业类企业实质都是房地产集团的下属子公司。如果该物业公司所属的房地产集团是上市公司,而该物业公司想在新三板挂牌则涉及到分拆上市的问题。如果母公司是在香港上市的公司,计划上市的物业子公司主体需要从母体上市公司那里取得香港联交所出具的同意下属物业子公司申请新三板挂牌的批复函。

同时要注意公司挂牌过程中及挂牌后的信息披露内容应与母体上市公司的披露内容和时间保持一致。如果上市的母公司是国内企业(无国资背景),若不考虑将物业子公司的股权独立分拆出来上新三板,通常不需要另外的手续。但如果母公司有国资背景(如国企或央企),其子公司计划上新三板还可能涉及国资委方面的相关批复,其申请过程将会更为繁杂。

物业公司在业务规划、人员架构、内控三维度方面的规范。业务规划主要涉及到公司怎样梳理业务,怎么样结合物业 020 平台,使公司的未来成长性完整地体现出来。新三板市场需要考察企业两个会计年度的审计报告,要求公司要相对轻资产,由于很多物业的母公司是房地产开发公司,必须要做好往来款的清理,包括税务清缴。上市前的主要工作还包括企业内部管理的梳理,以及人员、管理架构的搭建等等。尤其在用工成本方面,涉及到员工的社保覆盖率,上市要求需要做到100%的覆盖(而在这部分国内大多数物业企业为了节约成本会采取一些违规打“擦边球”的非常做法)。

本文作者:黄升,腾讯财经首席社区经济分析师。

另:本文易居研究院(颜值代表)严跃进先生亦有贡献。

本文来源于区块链与不动产,作者黄升,转载请注明出处,欢迎在文章底部留言。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩资本Ryanben Capital将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

房地产企业.香港IPO : 2018前三季,2家IPO、1家借壳、2家通过聆讯、5家递交招股书

碧桂园物业(06098.HK)今日(6月19日)挂牌,盘点那些在香港IPO上市的物业公司

香港IPO市场:2018年前三季,上市166家,募资2427亿港元

香港IPO上市申请失败:被联交所拒绝的39个案例汇总(2013-2017年)