中南服务招股书链接:

https://www1.hkexnews.hk/app/sehk/2021/103863/documents/sehk21093000037_c.pdf

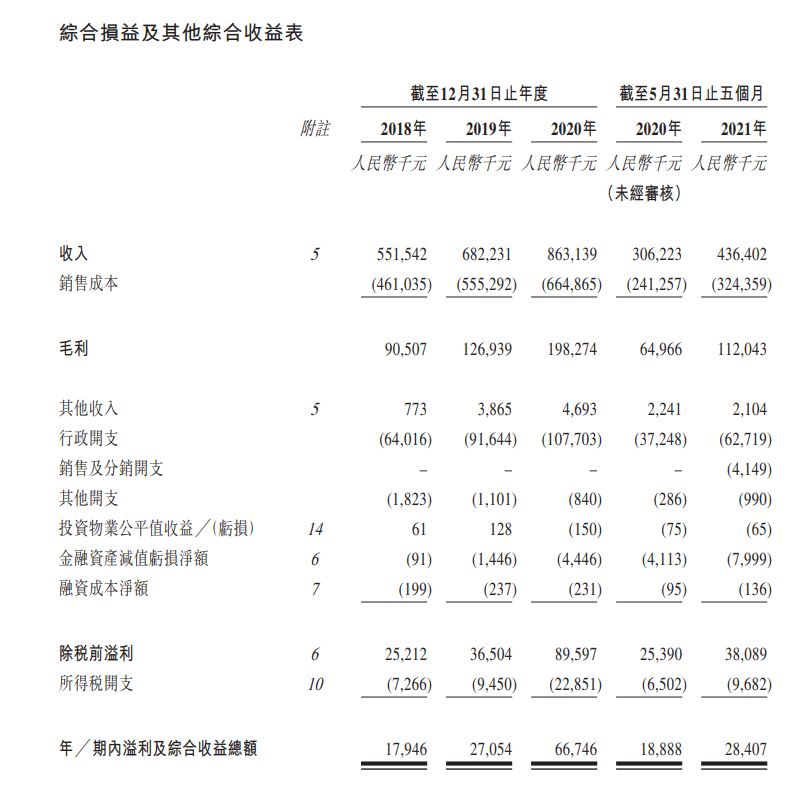

中南服务,作为一家高速发展的中国综合物业管理服务提供商,深耕长江三角洲并已建立全国性的战略布局。2021年,基于上年经营规模、财务表现、服务质量、增长潜力、社会责任等关键因素数据,中南服务被中指研究院评为中国物业服务百强企业综合实力第 18位。

截至2021年5月31日,中南服务拥有合共197个在管项目,在管总建筑面积为3970万平方米,覆盖中国17个省、市、自治区62个城市;中南服务订约管理318个总合约建筑面积6780万平方米的项目,覆盖中国20个省、市、自治区88个城市。

公司与中南集团「通过其附属公司中南建设(000961.SZ)从事的房地产开发业务,中南建设位居2020年中国房地产开发企业20强第16名」之间一直存在互惠互补的业务关系,截至2021年5月31日,公司已订约管理中南集团开发的243个项目,总合约建筑面积为5560万平方米,包括在管建筑面积3,420万平方米、已签约但尚未交付建筑面积为2140万平方米。

中南服务透过三条业务线提供多元化服务,即物业管理业务、非业主增值服务及小区增值服务,在管物业组合包括(i)住宅物业,及(ii)非住宅物业,主要包括购物中心、工业园区、办公大楼、游乐园及公共物业。

股东架构

股份奖励计划Wildest Dream Limited,持股12.67%;

Qu Chenruo女士,通过L&D First Holding持股0.13%。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。