2021年10月5日,SANERGY GROUP LIMITED (下称“SANERGY”) 向港交所递交招股书,拟在香港主板IPO上市。这是继其于2020年9月24日、2021年3月31日先后两次递交招股书失效之后的再一次递表。

主要业务

SANERGY,作为一家超高功率石墨电极的全球制造商,客户基础遍布全球超过25个国家,包括美洲、EMEA、APAC、中国的全球大型电弧炉钢制造商,其产品主要销售予汽车、基建、建筑、电器、机器、设备及运输行业等。

根据弗若斯特沙利文报告,SANERGY于2020年全球超高功率石墨电极制造商中排行第九,市场份额为约1.2%;及于2020年中国优质超高功率石墨电极制造市场排行第四,市场份额为约9.1%(按产量计)。

SANERGY,在意大利、中国设有生产设施,实际年产能分别为16,500公吨、14,000公吨。

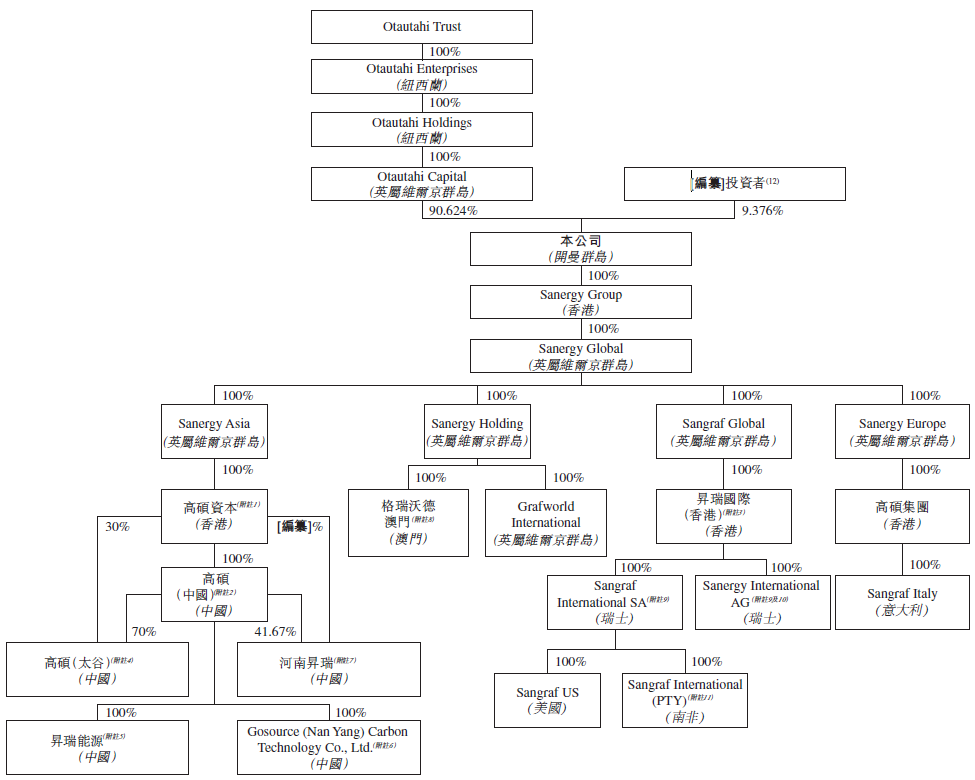

股东架构

招股书显示,SANERGY在上市前的股东架构中,Hou Haolong 侯皓泷先生通过家族信托Otautahi Trust持有90.624%的股权。

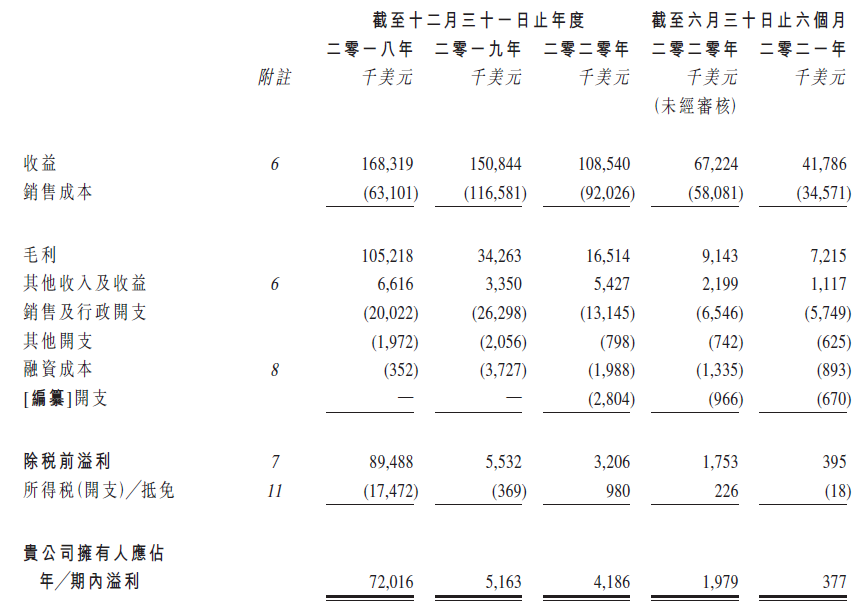

公司业绩

招股书显示,在过去的2018财年、2019财年、2020财年和2021上半年,SANERGY的营业收入分别为1.68亿、1.51亿、1.09亿和0.42亿美元,相应的净利润分别为7,201.6万、516.3万、418.6万和37.7万美元。

中介团队

SANERGY是次IPO的的中介团队主要有:西证国际 为其独家保荐人;安永 为其审计师;竞天公诚、摩根路易斯 分别为其公司中国律师、公司香港律师;嘉源为其券商中国律师;弗若斯特沙利文 为其行业顾问。

版权声明:所有瑞恩资本Ryanben Capital的原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则瑞恩将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

香港 IPO中介机构排行榜 (过去24个月:2019年9月-2021年8月)