2021年10月28日,來自上海的飛書深諾數字科技(上海)股份有限公司 Meetsocial Co., Ltd.(以下簡稱「飛書深諾」)向港交所遞交招股書,擬在香港主板IPO上市。這是繼其於2021年4月9日遞交申請失效後的再次申請。

飛書深諾招股書鏈接:

https://www1.hkexnews.hk/app/sehk/2021/103951/documents/sehk21102801897_c.pdf

主要業務

飛書深諾,作為中國領先的以科技及數據賦能的出海數字營銷平台,自2013年開業以來,一直專註於提供全面數字營銷解決方案。

根據艾瑞諮詢報告, 按2020年交易總額計,飛書深諾於中國出海數字營銷服務供貨商中排名第一,市場份額為20.5%。

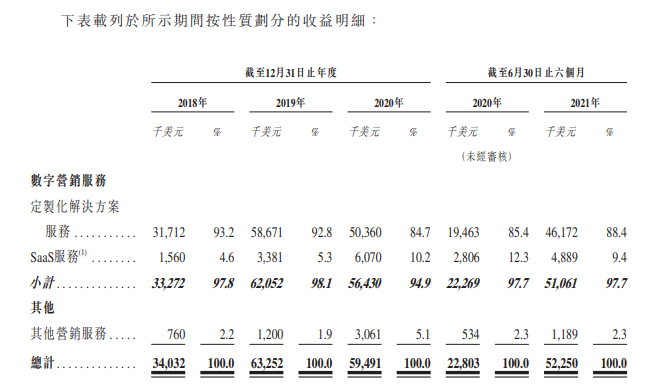

飛書深諾的收入,包括數字營銷服務、其他營銷服務。其中,數字營銷服務占營業紀錄期間公司收入的94%以上,數字營銷服務主要包括定製化解決方案服務、SaaS服務兩個部分。

根據艾瑞諮詢報告,截至2021年6月30日,飛書深諾是Facebook、Google、Twitter、Snapchat、Pinterest、LinkedIn、Apple Store、TikTok、Outbrain、LINE、Criteo、Taboola、Redditt、The Trade Desk、MiQ的分銷商,其中,按2020年交易額計,公司是Facebook、Google的中國最大分銷商。根據艾瑞諮詢報告,2020年中國營銷客戶在Facebook、Google的出海數字營銷賬單總值合計占出海數字營銷賬單總值總額逾74.4%。

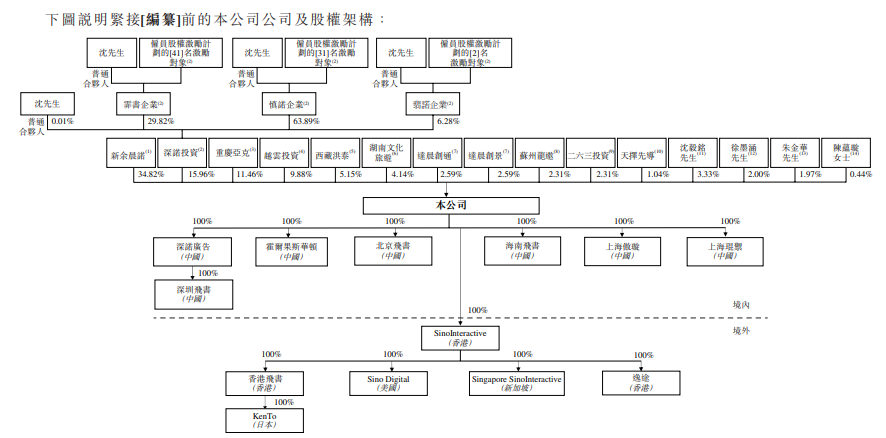

股東架構

公司業績

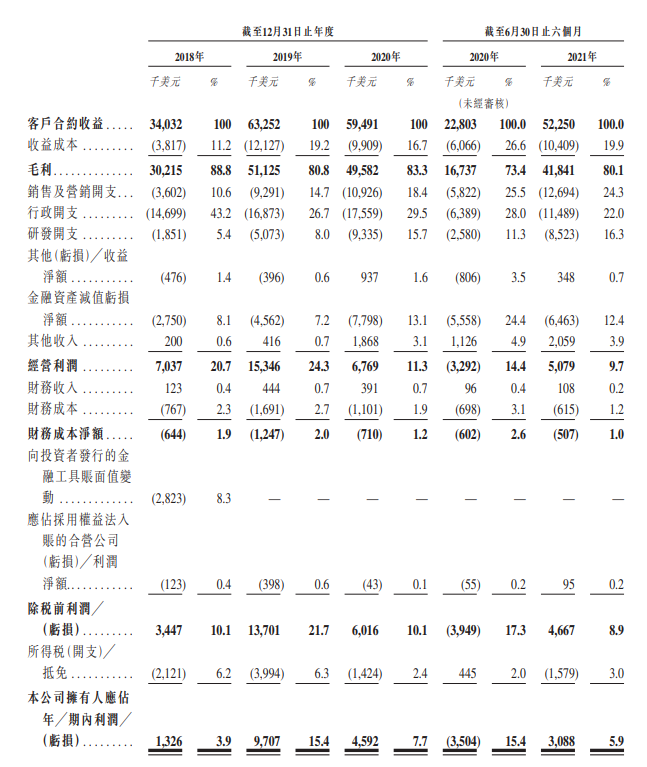

招股書顯示,在過去的2018年、2019年、2020年和2021年上半年,飛書深諾的營業收入分別為 3,403.2萬、6,325.2萬、5,949.1萬和 5,225.0萬美元,相應的凈利潤分別為 132.6萬、970.7萬、459.2萬和 308.8萬美元。

中介團隊

飛書深諾是次IPO的的中介團隊主要有:華泰國際為其獨家保薦人;普華永道為其審計師;澄明則正、威爾遜·桑西尼·古奇·羅沙迪分別為其公司中國律師、公司香港律師;嘉源、紀曉東(天元聯營) 分別為其券商中國律師、券商香港律師;艾瑞諮詢為其行業顧問。

飛書深諾,在「中國證監會國際部」遞交申請,或香港H股IPO上市

東信營銷科技,中國最大的SaaS的移動營銷服務商,遞交招股書、擬香港IPO上市

香港:就基金管理公司及僱員獲發的附帶權益(Carried Interest),將豁免全部利得稅和薪俸稅

香港IPO市場(第一季):上市32家、退市17家,募資1328億、增8.2倍

香港 IPO中介機構排行榜 (過去24個月:2019年10月-2021年9月)