作者 | 姜志會、孫昊天、李楠、孔祥雲

來源 | 金杜研究院(ID:KWM_China)

為什麼要上市?因為這是中國民營經濟的最好歸宿。

—— 無名氏

金融科技企業近年來上市情況

(1)金融科技企業主要類型

金融科技(Fintech),根據國際金融穩定理事會(FSB)的定義,是指技術帶來的金融創新,能夠創造新的模式、業務、流程和產品。根據金融科技公司的業務特點,金融科技公司可以分為14個類型:互聯網銀行、互聯網券商、互聯網保險、互聯網基金銷售、互聯網資產管理、互聯網小額商業貸款、互聯網消費金融、P2P、數字貨幣、眾籌、支付、信用評估及徵信、金融信息服務和金融基礎設施。根據中國金融科技企業數據庫統計的2008-2017年間各子行業金融科技公司的數量變化數據,P2P、互聯網資產管理、金融信息服務三類公司的數量佔據全部14個子行業的前3位。

(2)近年來金融科技企業上市情況

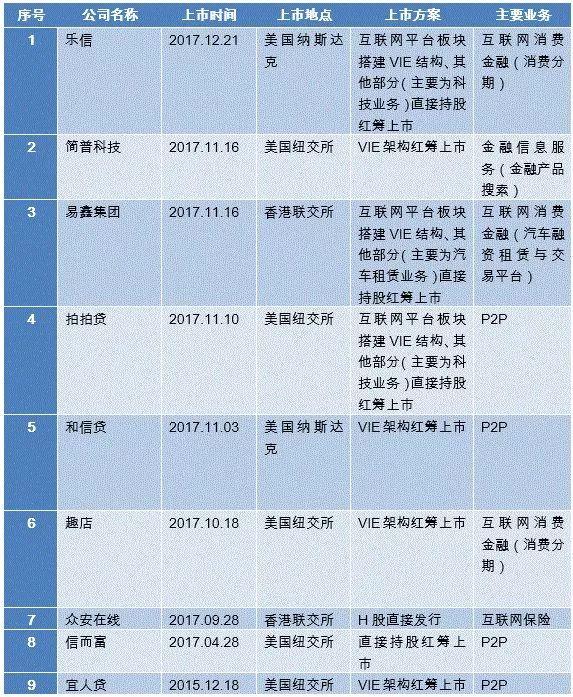

自2015年宜人貸(YRD)美國上市後,中國金融科技企業的上市經歷了幾年的沉寂,2017年堪稱中國金融科技企業境外上市的爆發年份,多家互聯網金融企業赴美國、香港等境外市場上市,尤其赴美上市更顯熱烈。2017年,自信而富(XRF)在紐交所正式掛牌上市,拉開了2017年金融科技公司上市序幕,趣店(QD)、和信貸(HX)、拍拍貸(PPDF)、簡譜科技(JT)及樂信(LX)相繼美國上市,眾安在線(06060)及易鑫集團(02858)亦成功登陸港交所,敲鐘不斷。進入2018年,隨着國家對互聯網金融的監管力度加強,金融科技企業上市的數量有所下降,截至目前,先後成功上市的包括點牛金融(DNJR)、匯付天下(01806)、維信金科(02003)與51信用卡(02051)。

為什麼金融科技企業不約而同上市

就時間選擇上,2017年屬於暴風雨之前的寧靜。2015年7月,央行等十部委頒佈《關於促進互聯網金融健康發展的指導意見》,互聯網金融逐步進入規範發展的新時代。尤其是2016年10月,國務院辦公廳印發互聯網金融風險專項整治工作實施方案後,金融科技進入「強監管」階段。以P2P網絡借貸為例,銀監會等制定了《網絡借貸信息中介機構業務活動管理暫行辦法》,並配套出台資金存管、信息披露、備案登記等3個指引,形成了「1+3」的制度框架。但是,到目前為止,專項整治工作仍然處於清理整頓、督查評估等階段,尚未進入收官階段,P2P備案工作亦尚未正式展開。

因此,金融科技公司上市,既能鞏固前期發展成果,又能在監管尚未明朗前降低合規風險,同時金融科技企業可以藉由上市的契機進行合規性整改,上市企業的地位對企業將來獲得「強監管」下所需相關資質或備案亦有裨益。金杜金融科技團隊認為依靠上市後的信息披露和各上市地的監管規則,將企業納入上市監管體系下,對於目前還不是特別明朗的國內監管政策而言,實際上也是一種提前的「陽光化」,在某種層度上,與國內監管屬於相輔相成。

為什麼金融科技企業扎堆海外市場

就上市地點選擇上,相對於國內A股市場,美股與港股市場對企業財務數據要求更低,尤其是納斯達克,更是鼓勵創新型高成長型企業,尤其是互聯網公司發展。同時,美股市場對於合規性要求相對較低,秉承發行人充分披露風險並由投資者自行判斷的審核理念。金融科技公司所處行業為新興行業,且監管政策尚在逐漸完善過程中,A股市場目前尚無法接受此類企業發行上市;此外,部分金融科技企業的盈利能力尚無法達到A股的要求。基於此,除部分支付機構選擇申請A股上市外,絕大多數金融科技企業均選擇美股或港股上市。

2018年以前金融科技上市企業一覽

2018年金融科技企業上市態勢

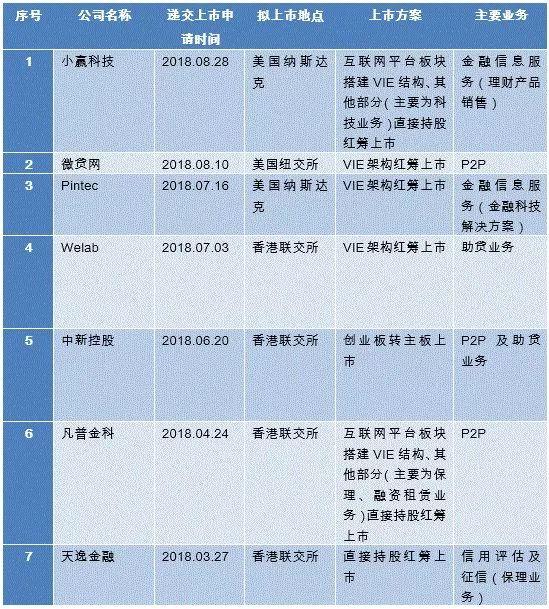

如前所述,無論是從自身業務發展需求出發,還是出於監管合規的考慮,抑或由於資本驅動,絕大多數金融科技企業均有非常強烈的上市訴求。因此,我們觀察到,2018年金融科技行業已完成上市或進入上市程序的企業數量並未大幅減少。

(1)企業上市情況

2018年已經成功實現上市的金融科技公司情況如下:

2018年已經遞交上市申請的金融科技企業情況如下:

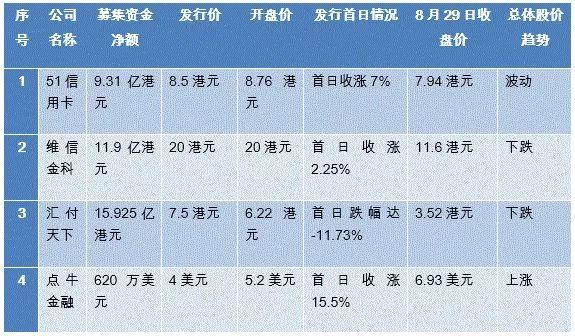

(2)資本市場表現

2018年上市的金融科技企業的資本市場表現如下:

(3)宏觀監管環境的影響

2018年以來,金融科技行業監管政策逐漸落地,類金融業務主要以國家牽線管控,行業第一梯隊企業帶頭接受收編的形式實現業務合規,例如第三方支付平台接通網聯清算,8家徵信機構共享徵信牌照,P2P行業頒佈《網絡借貸信息中介機構合規檢查問題清單》、《P2P網絡借貸會員機構自查自糾問題清單》等落地文件明確備案驗收標準等。隨着監管政策逐步落地,上市監管機構對於金融科技企業的上市合規審核更加嚴格,擬上市的金融科技企業普遍要求在遞交上市申請前半年內完成業務合規性整改,合規性要求的提高伴隨着企業為調整業務模式帶來的利潤下滑。同時,上市監管機構亦將針對金融科技企業的業務實質合規性進行針對性問詢,並且隨着收官階段的逐步到來,未來可能將進一步要求擬上市金融科技企業取得相應牌照或備案。

金融科技企業上市過程中

的重點關注問題

(1)境內外重組

金融科技企業發展前期需要強有力的資金支持,在上市前,企業一般會通過私募股權融資引入投資人。除部分在設立之初即完成境外持股結構搭建的企業外,絕大多數企業的股權結構均為「人民幣結構」,其上市前的股權結構中,除創始股東外,可能存在上層權益較為複雜的人民幣基金或其他境內股東,甚至是國資股東。針對不同類別的股東,需要認真梳理架構境外化的可行通路,同時不可避免地要對現有的股權架構和股東安排進行調整,需要創始人在專業機構的配合下尋找和搭建新的利益平衡。

在金融科技企業上市過程中,人民幣基金可以考慮通過最終權益持有人返程投資登記或境內退出境外持股等方式搭建境外結構,配合創始股東完成境內外重組的相關工作。

同時,由於金融科技企業多持有增值電信業務經營許可證(「ICP證」),境外上市前需要搭建VIE結構,選擇港股上市的金融科技企業境內重組過程中還需考慮WFOE與VIE實體之間的業務劃分,確保VIE實體的業務限於外商投資限制或禁止性領域,滿足香港聯交所HD43-3指引的要求。

(2)業務模式的合規性要求

境內金融科技企業正處於行業監管逐步加強和合規經營要求逐步提高的特殊階段,其業務模式的合規性在上市審核中會受到重點關注。招股說明書中需根據最新監管要求對現有業務的合規性、歷史問題的整改情況及影響進行充分披露。

P2P類金融科技企業主要需滿足《網絡借貸信息中介機構業務活動管理暫行辦法》及相關指引、《關於做好P2P網絡借貸風險專項整治整改驗收工作的通知》及《關於開展P2P網絡借貸機構合規檢查工作的通知》的合規性要求,披露其備案登記進展。

助貸平台則主要需確保其與銀行業金融機構、P2P平台等業務合作模式滿足《關於規範整頓「現金貸」業務的通知》的要求。由於監管規定處於不斷更新和細化之中,金融科技企業的業務模式亦需密切結合監管動向進行調整。

(3)境外監管機構的核心關注問題

根據本所近期金融科技企業美股及港股上市項目經驗,交易所反饋問題主要針對以下方面:

(4)時間安排

在監管及政策不確定及動態調整的環境下,上市時間點的把握非常重要。在整體安排過程中,需要考慮監管現狀、監管政策出台的窗口期,並充分研判未來監管形勢可能對上市造成的影響,因此會計報表截止日的選擇也是一個重要的決策指標。

未來一段時間內,可以預期是最終持牌金融科技機構數量上會大幅減少,因此,在上市的階段也要考慮是否需要與相關的資產/資金供應方達成必要的合作/合併安排,抱團取暖。業務合併過程中,如何配合上市的節奏,並考慮是否分步驟裝入不同的資產也需要妥善安排。

採取不同的上市路徑,本身也會帶來不同的上市節奏安排。境外資本市場的金融工具眾多,除了IPO之外,實際上還有其他各類型的上市工具,包括轉板、借殼、換股等等交易,需要綜合考量,整體安排進度。

本文作者

姜志會

合伙人

金融資本部丨金融科技團隊

jiangzhihui@cn.kwm.com

姜志會律師的執業領域是金融、證券、企業境內外重組及上市、私募投資等,是金杜金融科技業務團隊的核心成員。姜律師具有豐富的執業經驗,並曾主辦過多個具有重大影響力的項目,包括代表螞蟻金服完成A輪融資、B輪融資、C輪融資、阿里巴巴集團美國上市、中國光大銀行A股及H股上市、中信建投證券H股及A股上市、華泰證券H股上市等。

孫昊天

合伙人

證券業務部丨金融科技團隊

sunhaotian@cn.kwm.com

孫昊天律師為金杜律師事務所合伙人,主要業務領域為證券、併購、基金、風險投資等,尤其在證券業務領域具有豐富的執業經驗,曾主辦和參與了多家企業的境內外上市、併購重組、私募融資等項目,行業涉及能源、金融、房地產、電信通訊、互聯網、製造業、高科技行業等。

李楠

律師

證券業務部丨金融科技團隊

孔祥雲

律師助理

金融資本部丨金融科技團隊

本文來源於金杜研究院(ID:KWM_China),作者為金杜律師事務所姜志會、孫昊天、李楠、孔祥雲,轉載請註明出處,歡迎在文章底部留言。

版權聲明:所有瑞恩資本Ryanben Capital的原創文章,轉載須聯繫授權,並在文首/文末註明來源、作者、微信ID,否則瑞恩資本Ryanben Capital將向其追究法律責任。部分文章推送時未能與原作者或公眾號平台取得聯繫。若涉及版權問題,敬請原作者聯繫我們。

競天公誠律師事務所 李國慶 :為互聯網科技公司香港上市掃清障礙,香港聯交所發佈新指引信

香港IPO上市申請失敗:被聯交所拒絕的39個案例匯總(2013-2017年)

從2017年度上市申請的進展、看香港IPO上市的速度:主板平均104天,GEM平均110天